Фінансова стійкість є необхідною умовою стабільної, надійної діяльності підприємства в ринковому економічному середовищі. Вона передбачає спроможність своєчасного і повного виконання зобов'язань підприємства за розрахунками з бюджетом, споживачами, постачальниками, підрядниками, кредиторами, тобто можливість підприємства здійснювати всі потрібні грошові виплати і розрахунки. У світовій і вітчизняній практиці для фінансового аналізу стійкості становища підприємства використовують кілька груп показників, вибір яких залежить від цілей, які ставить перед собою фінансовий менеджер. Розрізняють такі показники:

- управління фінансовим капіталом;

- інтенсивності використання капіталу;

- ефективності використання капіталу;

- ринкової ціни.

Показники управління фінансовим капіталом. Характеризують фінансову стабільність підприємства і дають можливість визначити ймовірність виживання його на ринку. Розглянемо основні з них.

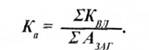

Коефіцієнт автономії Ка Визначається питомою вагою власного (акціонерного) капіталу підприємства (ХКМ) у загальній сумі коштів (активів), авансованих йому для здійснення статутної діяльності (£Ази)

Коефіцієнт автономії показує, наскільки підприємство незалежне від позикового капіталу. Вважається, що чим більшою є сума власних коштів підприємства, тим більша можливість впоратися з непередбачуваними ситуаціями, що виникають у ринковій економіці, і менше ризикують кредитори підприємства. Стабільно високе значення К підприємства свідчить про можливість одержання кредитів.

Коефіцієнт маневреності К. Визначається відношенням суми власного оборотного капіталу підприємства (£Кмт) до загальної суми власного капіталу (£К}А/):

У практиці вивчення економічного стану підприємства аналіз його фінансової стабільності, як правило, поєднується з аналізом структури власного та позикового капіталу і його зміни у звітному періоді, а також з аналізом раціональності вкладення капіталу в активи підприємства. В останньому випадку особливу увагу приділяють з'ясуванню суми відносного власного оборотного капіталу підприємства і його частки - в загальній сумі власного капіталу. Цей показник називається коефіцієнтом маневреності й характеризує, наскільки інтенсивно підприємство залучає в обіг власні кошти.

У власному оборотному капіталі підприємства виокремлюють вкладення в мобільні кошти, які легко за короткий час можуть бути продані. Власні обігові кошти підприємства обчислюються як різниця між усім наявним оборотним капіталом і короткостроковими позиковими коштами (за балансом). У натурально-речовому аспекті оборотний капітал може бути представлений коштами (як готівковими, так і тими, що перебувають у банках на рахунках підприємства), ліквідними цінними паперами, запасами товарно-матеріальних цінностей, а також розрахунками з дебіторами.

За допомогою коефіцієнта маневреності можна визначити, яка частина власного капіталу підприємства не закріплена в цінностях іммобільного характеру, тобто таких, які неможливо за короткий час перевести у грошові кошти. До іммобільних коштів зараховують будинки, споруди, устаткування, передавальні пристрої, довгострокові інвестиції, нематеріальні активи (права на землю, воду, природні ресурси). Отже, коефіцієнт маневреності є індикатором раціональності розміщення власного капіталу. Вважається, що значення коефіцієнта має бути досить великим, тобто власники, розпорядники підприємства мають дотримуватися паритетного принципу вкладення коштів у мобільні та іммобільні цінності.

Для радянських підприємств було характерним менше значення коефіцієнта маневреності, ніж для підприємств ринкової економіки. Таке становище зумовлювалося кількома причинами. По-перше, повною відсутністю такого напряму інвестування капіталів, як цінні папери. По-друге, традиційним нехтуванням підприємствами потребою раціоналізації політики розміщення капіталів. Тривалий час ці поняття взагалі ігнорувалися у централізованій економіці. Важливість їх починають усвідомлювати тільки з переходом до ринкової економіки. Стимулюючим чинником тут стали і низькі темпи НТП у країні; керівництво підприємств не турбувало те, що "переобтяження" їх капіталу за рахунок нарощування вартості основних фондів створює передумови для збитковості підприємств через моральне старіння майна. Високоліквідні кошти стають для підприємств гостродефіцитними тільки в умовах розвинених ринкових відносин. У ринковій економіці, де доводиться розраховувати не на державні, а на власні кошти, заморожування капіталу неприпустиме; підприємства змушені швидше маневрувати коштами.

Коефіцієнт покриття інвестицій К , Показує, яка частина інвестицій підприємства фінансується за рахунок власних і довгострокових боргових коштів, тобто за рахунок стійких джерел. Визначають цей коефіцієнт за формулою:

Де ЕКДЗ - сума капіталу за довгостроковими зобов'язаннями; 1Лиг - загальна сума активів.

Ризик інвестицій у фірму тим менший, чим ближчий цей показник до одиниці. Однак вижити в умовах жорсткої конкурентної боротьби неможливо без залучення боргового капіталу. У практиці західних країн нормальним значенням цього коефіцієнта є 90%, а тривогу викликає зменшення його до 75%.

Коефіцієнт позикових коштів в активах КПК. Визначається питомою вагою позикових коштів в активах підприємства, тобто часткою активів підприємства, профінансованих кредиторами:

де ¿77Кзлг - загальна сума позикових коштів за зобов'язаннями.

Підприємства, фірми з агресивною політикою намагаються максимізувати цей показник, сподіваючись на високі прибутки. Прийнятне максимальне значення цього коефіцієнта становить 0,3-1.

Частка довгострокової заборгованості в капіталі у ДГ За допомогою цього показника можна оцінити частину активів підприємства, яка фінансується за рахунок залучення позикових коштів. Оскільки довгострокові угоди за лізингом покладають на підприємство обов'язок зробити ряд фіксованих платежів, то вартість зобов'язань за лізингом включається до загальної суми довгострокового боргу. Дивіденди за привілейованими акціями також можна подати у вигляді фіксованих виплат, тому їх так само зазвичай зараховують до довгострокових зобов'язань. Водночас привілейовані акції є власним капіталом підприємства і разом зі звичайними акціями включаються до його загального акціонерного капіталу. Цей показник визначають за формулою

де ^КДБЗ - сума позикових коштів за довгостроковими борговими зобов'язаннями.

Коефіцієнт співвідношення позикових і власних коштів. Розраховують його як відношення позикових коштів до власного капіталу підприємства (фірми). Він показує, скільки позикових коштів підприємство залучає на 1 грн. вкладених в активи власних коштів, і характеризує фінансову незалежність підприємства від залучення позикових коштів. Підприємства з низьким рівнем боргу мають нижчий рівень ризику, але менші можливості для успішної діяльності. Зазвичай підприємства в умовах спаду економіки намагаються мати низький рівень боргу, але підвищують його при піднесенні економіки. Небезпечним для фінансової стабільності підприємства є велике значення цього показника (близько одиниці) за низької обіговості активів підприємства.

Показники інтенсивності використання капіталу. Характеризують інтенсивність використання оборотного капіталу підприємства, ефективність управління підприємством своїми активами. Розглянемо основні з них.

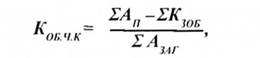

Коефіцієнт обіговості чистого оборотного капіталу К0.чк Визначається як відношення чистого оборотного капіталу до загальних активів підприємства. Чистий оборотний капітал - це різниця між поточними активами і короткостроковими зобов'язаннями. За допомогою цього показника можна оцінити загальну суму коштів підприємства. За відношенням чистого оборотного капіталу до загальної суми активів підприємства оцінюють ефективність використання активів підприємства. Визначають цей показник так:

де <ЕАП - сума поточних активів; ЕК30Б - сума коштів за короткостроковими зобов'язаннями.

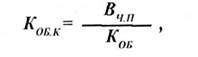

Коефіцієнт обіговості оборотного капіталу КОБІ* Вимірюється відношенням доходу до чистого оборотного капіталу. За допомогою цього показника можна оцінити рівень використання оборотного капіталу. Визначають цей коефіцієнт за формулою

де ВЧП - чистий прибуток підприємства; Ков - середньорічний чистий оборотний капітал.

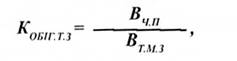

Коефіцієнт обіговості товарних запасів К0Б[ГТ? Визначається діленням чистого прибутку від продажів товарів і послуг на середньорічну вартість товарно-матеріальних запасів (Втмз):

Висока обіговість товарно-матеріальних запасів зазвичай свідчить про ефективність управління активами, однак при цьому збільшується ризик дефіциту запасів.

Коефіцієнт обіговості дебіторської заборгованості К0БІГТЛ показує, наскільки швидко підприємство одержує платежі за рахунками дебіторів. Цей показник визначається так:

де £Д3~ середньорічна сума дебіторської заборгованості.

Низьке значення цього показника свідчить про те, що відділ, який займається дебіторською заборгованістю, працює ефективно. Однак це може також свідчити про невиправдано жорстку кредитну політику і можливі труднощі в реалізації продукції в майбутньому.

Показники ринкової ціни

8.9. Особливості фінансового управління в ринковій економіці

Розділ 9. Страховий менеджмент

9.1. Сутність та функції страхового менеджменту

9.2. Основні функції страхового менеджменту

9.3. Класифікація страхування

9.4. Система показників страхової діяльності

9.5. Класифікація та групування, які використовує статистика страхової діяльності

Аналіз показників статистики страхової справи