14.1. Особливості та зміст економічного аналізу діяльності комерційних банків

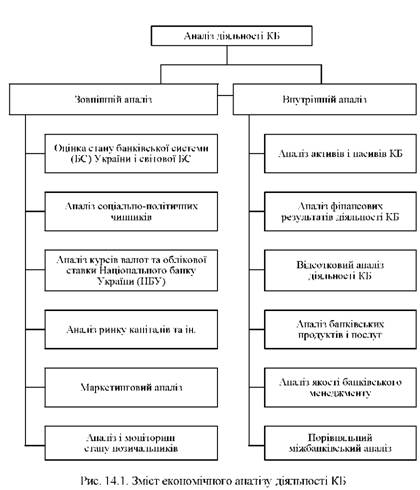

Нововведення в організації комерційних банків (КБ), методах управління ними, формах обслуговування клієнтів та ін. обумовили зростання ролі й значення аналізу діяльності КБ. Склад розділів аналізу діяльності КБ наведений на рисунку 14.1.

Зовнішній аналіз, який проводить КБ, містить аналіз стану на усіх рівнях економічного середовища: на мегарівні (світової банківської системи), на макрорівні (банківської системи України), на мезорівні (банківської системи регіону), на мікрорівні (окремих банків та позичальників - юридичних осіб), на нанорівні (позичальників - фізичних осіб або приватних підприємців). Кожен з видів зовнішнього аналізу має визначену мету. Наприклад, метою аналізу позичальника-юридичної особи є оцінка банком його кредитоспроможності.

14.2 Аналіз банком-кредитором фінансового стану позичальника

Фінансова стійкість банку, якість його кредитного портфеля залежать від кваліфікованого вибору партнерів на ринку споживачів банківських послуг. Тому один з основних способів зниження ризику неплатежу по позичці - це правильний відбір потенційних позичальників. Для такого вибору КБ проводить зовнішній економічний аналіз діяльності клієнта з метою оцінки його кредитоспроможності. Такий аналіз дозволяє визначити ймовірність виконання клієнтом своїх зобов'язань перед банком і прийняти відповідне управлінське рішення.

Кожний КБ самостійно визначає ґрунтовні й технічно виважені критерії економічної оцінки господарської діяльності клієнтів-пози-чальників. При цьому ураховуються вимоги НБУ, викладені в "Положенні про порядок формування і використання резерву для відшкодування можливих втрат за кредитними операціями комерційних банків" [53] та рекомендацій НБУ щодо визначення фінансового стану позичальника. Крім того, методика оцінки фінансового стану позичальника, яка використовується в певному банку, регламентується внутрішнім положенням саме цього КБ.

Методика оцінки фінансового стану, як правило, передбачає поєднання: об"єктивних даних, сформованих на основі бухгалтерської звітності; суб'єктивних даних, що визначаються на підставі інформації, якою володіє банк; пакета документів, які подає позичальник для одержання кредиту та ін. Така методика дає можливість постійно здійснювати експрес-аналіз фінансового стану позичальника, своєчасно виявляти негативні тенденції в його фінансово-господарській діяльності та вносити корективи в кредитні відносини.

Методика фінансового аналізу юридичних осіб в певній мірі відрізняється від методики фінансового аналізу фізичних осіб внаслідок відмінностей у складі їхніх активів, джерел надходження коштів і доходів та напрямків їхнього використання.

14.2.1. Аналіз фінансового стану підприємства-позичальника

Оцінка фінансового стану підприємства-позичальника частіше за все здійснюється на підставі:

- бухгалтерського балансу підприємства (додаток Б таблиці Б .1, Б .2);

- звіту про фінансові результати діяльності підприємства (додаток Б таблиця Б.3);

- руху грошових коштів на рахунках підприємства (додаток Б таблиця Б.4);

- додаткової інформації з пакета документів, що надає підприємство для отримання кредиту (додаток Б таблиця Б.5).

Оцінка фінансового стану підприємства-позичальника передбачає аналіз його фінансово-господарської діяльності за такими завданнями:

- аналіз фінансових результатів діяльності та їхніх факторів;

- аналіз ліквідності та мобільності;

- аналіз ефективності діяльності;

- аналіз грошових потоків (руху коштів на рахунках підприємства);

- аналіз структури та динаміки дебіторсько-кредиторської заборгованості;

- аналіз фінансової стійкості;

- аналіз забезпечення кредиту.

Також враховуються фактори суб'єктивного характеру:

- ефективність управління підприємства;

- ринкова позиція позичальника і його залежність від циклічних та структурних змін в економіці та галузі;

- професіоналізм керівництва підприємства;

- склад засновників;

- історія погашення кредитної заборгованості в минулому.

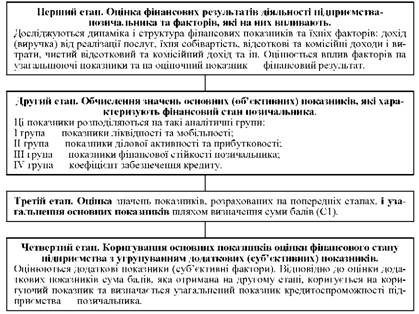

Так, оцінка фінансового стану позичальника може здійснюватися за етапами, які наведені на рисунку 14.2.

Рис. 14.2. Загальна схема методики аналізу кредитоспроможності підприємства - позичальника банком

Перший етап. Оцінка фінансових результатів діяльності під-приємства-позичальника та їхніх факторів здійснюється за традиційною методикою, викладеною в розділі 11.

Другий етап. Фінансовий стан позичальника оцінюється за допомогою системи показників, об'єднаних у чотири групи.

Перша група: показники ліквідності та мобільності. За допомогою показників ліквідності можна дати оцінку ліквідності балансу підприємства (позичальника), тобто визначити, наскільки швидко окремі види активів можуть бути переведені в грошові кошти. Для того, щоб підприємство мало велику ліквідність, воно повинно підтримувати належне співвідношення між перетворенням оборотних (короткострокових) активів у грошові кошти та строками погашення поточних активів. При аналізі ліквідності основну увагу приділяють фактичним грошовим коштам або спроможності підприємства отримати їх шляхом перетворення активів без суттєвих витрат у їхні вартості, оскільки зобов'язання, як правило, погашаються саме грошовими коштами.

Серед показників ліквідності та мобільності банком визначаються:

- коефіцієнт поточної ліквідності (Кдл, част. од.);

- коефіцієнт абсолютної ліквідності (Кал, част. од.);

- коефіцієнт критичної ліквідності (Ккл, част. од.);

- коефіцієнт мобільності активів (Кма, част. од.).

Методика визначення указаних показників ліквідності наведена в підпункті 11.2.4 посібника, а коефіцієнт мобільності активів (Кма, част. од.), який характеризує потенційну можливість підприємства перетворити активи в ліквідні засоби, розраховується за моделлю:

v = ВКо + ДЗре + Пфі + ГК

*^ма у4Я" ,(14.-U

де ВКо - векселі одержані, тис. грн.;

ДЗре - чиста реалізаційна вартість дебіторської заборгованості за товари, роботи, послуги; дебіторська заборгованість за розрахунками з бюджетом, за виданими авансами, з нарахованих доходів, із внутрішніх розрахунків; інша поточна дебіторська заборгованість, тис. грн.;

Пфі - поточні фінансові інвестиції, тис. грн.;

ГК - грошові кошти та їхні еквіваленти, тис. грн.;

АК - активи, тис. грн.

Друга група: показники ділової активності та прибутковості включає показники:

- рентабельність продаж (R", част. од.);

- рентабельність активів (ROA, част. од.);

- коефіцієнт співвідношення дебіторської та кредиторської заборгованості (Ксп, част. од.);

- показник грошового потоку (Кг", част. од.).

Методика визначення показників рентабельності наведена в підпункті 11.2.4 посібника, а інші показники розраховуються наступним чином.

Коефіцієнт співвідношення дебіторської та кредиторської заборгованості (Кс", част. од.) характеризує, наскільки кредиторська заборгованість може бути погашена за рахунок дебіторської:

Ксп = (Дфі + ДЗд + ВКо + Дрв + Пфі) / (Дз + Пз), (14.2)

де Дфі - довгострокові фінансові інвестиції, які обліковуються за методом участі в капіталі інших підприємств, та інші фінансові інвестиції, тис. грн.;

ДЗд - довгострокова дебіторська заборгованість, тис. грн.; Дз - довгострокові зобов'язання, тис. грн.; Пз - поточні зобов'язання, тис. грн.

Показник грошового потоку (Кгп, част. од.) визначається як співвідношення чистих надходжень на всі рахунки підприємства (позичальника) до суми основного боргу за кредитною операцією та відсотками за нею з урахуванням строку дії кредитної угоди:

т, (Нем ' т) - (ЗУ o т) - ЗК ., . ~.

Кгп = ----^--- ,(14.3)

де Нем - середньомісячні надходження на рахунки підприємства-позичальника впродовж трьох останніх місяців (за винятком кредитних коштів), тис. грн.;

т - кількість місяців дії кредитної угоди, місяців;

ЗУ - щомісячні умовно-постійні зобов'язання підприємства-позичальника (адміністративно-господарські витрати тощо), тис. грн.;

ЗК - податкові платежі та сума інших зобов'язань перед кредиторами, що мають бути сплачені з рахунку позичальника, крім сум зобов'язань, строк погашення яких перевищує строк дії кредитної угоди (за даними останнього балансу), тис. грн.;

СК - сума кредиту та відсотки за ним (за кредитами в іноземній валюті ця сума приймається до розрахунку з урахуванням зміни валютного курсу), тис. грн.

Для підприємств, діяльність яких пов'язана з сезонним характером виробництва, середньомісячна сума надходжень визначається за 12 місяців.

Третя група: показники фінансової стійкості включає:

- коефіцієнт повної фінансової стійкості (Кпс, част. од.);

- коефіцієнт фінансового ризику (Кфр, част. од.);

- коефіцієнт автономності (Кф", част. од.);

- коефіцієнт маневрування власного капіталу (Кмк, част. од.);

- коефіцієнт забезпечення власними оборотними засобами (А"зв, част. од.).

Методика визначення показників фінансової стійкості, окрім коефіцієнта забезпечення власними оборотними засобами, наведена в підпункті 11.2.4 посібника.

Коефіцієнт забезпечення власними оборотними засобами (Кзе, част. од.), який характеризує долю власних оборотних засобів у загальній сумі оборотних засобів, розраховується за моделлю:

Кзе = ВК-^Л .(14.4)

де Вк - власний капітал, тис. грн.; НА - необоротні активи, тис. грн.;

Зк - залучені кошти (довгострокові та поточні зобов'язання), тис. грн.

Четверта група: коефіцієнт забезпечення кредиту. Коефіцієнт забезпечення кредиту (Кзк, част. од.) розраховується з урахуванням ліквідності та заставної вартості предмета застави:

ЗВз

Кзк = - , (14.5)

де ЗВз - заставна вартість засобів підприємства, наданих в забезпечення зобов'язань, тис. грн.;

СК - сума кредиту та відсотки за ним, тис. грн.

Третій етап. Оцінка і узагальнення основних показників. Всі розраховані на другому етапі фактичні значення коефіцієнтів за попередній та поточний періоди вносяться до таблиці 14.1 в колонки 2 і 3 відповідно. В колонки 4, 5 цієї ж таблиці вносяться бальні оцінки коефіцієнтів, які визначаються за допомогою таблиць 14.2 і 14.3 в залежності від того, в яких межах знаходиться фактичне значення досліджуваного коефіцієнта.

Таблиця 14.1

РОЗРАХУНОК ОСНОВНИХ ПОКАЗНИКІВ ОЦІНКИ БАНКОМ ФІНАНСОВОГО СТАНУ ПІДПРИЄМСТВА-ПОЗИЧАЛЬНИКА

Назва показника | Розрахункове значення за період, част. од. | Оцінка за період, бал | ||

попередній | поточний | попередній | поточний | |

1 | 2 | 3 | 4 | 5 |

Коефіцієнт поточної ліквідності | 1,20 | 1,18 | 20 | 20 |

Коефіцієнт абсолютної ліквідності | 0,00 | 0,01 | 5 | 5 |

Коефіцієнт критичної ліквідності | 0,57 | 0,32 | 30 | 15 |

Коефіцієнт мобільності активів | 0,87 | 0,61 | 40 | 40 |

Рентабельність продаж | 0,35 | 0,03 | 40 | 10 |

Рентабельність активів | 0,50 | 0,01 | 40 | 5 |

Коефіцієнт співвідношення дебіторської та кредиторської заборгованості | 0,57 | 0,32 | 15 | 10 |

Показник грошового потоку | 0,42 | 0,49 | 5 | 5 |

Закінчення табл. 14.1

Назва показника | Розрахункове значення за період, част. од. | Оцінка за період, бал | ||

попередній | поточний | попередній | поточний | |

Коефіцієнт повної фінансової стійкості | 0,46 | 0,41 | 50 | 50 |

Коефіцієнт фінансового ризику | 1,16 | 1,42 | 35 | 35 |

Коефіцієнт автономності | 0,46 | 0,41 | 45 | 45 |

Коефіцієнт маневрування власного капіталу | 0,24 | 0,25 | 10 | 10 |

Коефіцієнт забезпечення власними оборотними засобами | 0,20 | 0,18 | 60 | 45 |

Таблиця 14.2

БАЛЬНА ОЦІНКА ОСНОВНИХ ПОКАЗНИКІВ ФІНАНСОВОГО СТАНУ ПІДПРИЄМСТВА-ПОЗИЧАЛЬНИКА БАНКОМ

Показник | Бальна оцінка показника в залежності від значення фінансового коефіцієнта | ||||

Дуже добрий | Добрий | Задовільний | Поганий | Дуже поганий | |

1 | 2 | 3 | 4 | 5 | 6 |

Коефіцієнт поточної ліквідності | Від 2,0 і більше | Від 1,5 до 2,0 | Від 1,0 до 1,5 | Від 0,5 до 1,0 | Менше 0,5 |

40 | 30 | 20 | 10 | 5 | |

Коефіцієнт абсолютної ліквідності | Від 0,2 і більше | Від 0,15 до 0,2 | Від 0,1 до 0,15 | Від 0,05 до 0,1 | Менше 0,05 |

30 | 20 | 15 | 10 | 5 | |

Коефіцієнт критичної ліквідності | Від 1,0 і більше | Від 0,75 до 1,0 | Від 0,5 до 0,75 | Від 0,25 до 0,5 | Менше 0,25 |

60 | 45 | 30 | 15 | 5 | |

Коефіцієнт мобільності активів | Від 0,5 і більше | Від 0,4 до 0,5 | Від 0,3 до 0,4 | Від 0,2 до 0,3 | Менше 0,2 |

40 | 30 | 20 | 10 | 5 | |

Рентабельність продаж | Від 0,1 і більше | Від 0,075 до 0,1 | Від 0,05 до 0,075 | Від 0,025 до 0,05 | Менше 0,025 |

40 | 30 | 20 | 10 | 5 | |

Рентабельність активів | Від 0,15 і більше | Від 0,1 до 0,15 | Від 0,06 до 0,1 | Від 0,02 до 0,06 | Менше 0,02 |

40 | 30 | 20 | 10 | 5 | |

Закінчення табл. 14.2

Показник | Бальна оцінка показника в залежності від значення фінансового коефіцієнта | ||||

Дуже добрий | Добрий | Задовільний | Поганий | Дуже поганий | |

1 | 2 | 3 | 4 | 5 | 6 |

Коефіцієнт співвідношення дебіторської та кредиторської заборгованості | Від 0,8 і більше | Від 0,6 До0,8 | Від 0,4 до 0,6 | Від 0,2 до 0,4 | Менше 0,2 |

30 | 20 | 15 | 10 | 5 | |

Показник грошового потоку | Від 1,5 і більше | Від 1,1 до 1,5 | Від 0,8 до 1,1 | Від 0,5 до 0,8 | Менше 0,5 |

40 | 30 | 20 | 10 | 5 | |

Коефіцієнт повної фінансової стійкості | Від 0,6 і більше | Від 0,4 до 0,6 | Від 0,3 до 0,4 | Від 0,2 до 0,3 | Менше 0,2 |

65 | 50 | 35 | 20 | 5 | |

Коефіцієнт фінансового ризику | Менше 1,0 | Від 1,0 до 1,1 | Від 1,1 до 1,5 | Від 1,5 до 2 | Від 2,0 і більше |

65 | 50 | 35 | 20 | 5 | |

Коефіцієнт автономності | Від 0,5 і більше | Від 0,4 до 0,5 | Від 0,3 до 0,4 | Від 0,2 до 0,3 | Менше 0,2 |

60 | 45 | 30 | 15 | 5 | |

Коефіцієнт маневрування власного капіталу | Від 0,5 і більше | Від 0,4 до 0,5 | Від 0,3 до 0,4 | Від 0,2 до 0,3 | Менше 0,2 |

40 | 30 | 20 | 10 | 5 | |

Коефіцієнт забезпечення власними оборотними засобами | Від 0,2 і більше | Від 0,15 до 0,2 | Від 0,1 до 0,15 | Від 0,05 до 0,1 | Менше 0,05 |

60 | 45 | 30 | 15 | 5 | |

Таблиця 14.3

БАЛЬНА ОЦІНКА ЗАБЕЗПЕЧЕННЯ КРЕДИТУ

Вид забезпечення | Бальна оцінка коефіцієнту забезпечення в залежності від вартості забезпечення | ||||

60 | 45 | 30 | 15 | 5 | |

Гарантії, млн. грн.: - Кабінету Міністрів України; - урядів країн категорії "А"; - банків з рейтингом не нижче ніж "інвестиційний клас"; - міжнародних багатосторонніх банків. Державні цінні папери, млн. грн. | Від 1,0 і більше | Від 0,9 до 1,0 | Від 0,8 до 0,9 | Від 0,7 до 0,8 | Менше 0,7 |

Закінчення табл. 14.3

Вид забезпечення | Бальна оцінка коефіцієнту забезпечення в залежності від вартості забезпечення | ||||

60 | 45 | 30 | 15 | 5 | |

Майнові права на грошові депозити, млн. грн. | Від 1,1 і більше | Від 1,0 ДО 1,1 | Від 0,9 ДО 1,0 | Від 0,8 до 0,9 | Менше 0,8 |

Недержавні цінні папери, дорогоцінні метали, млн. грн. | Від 1,4 і більше | Від 1,2 до 1,4 | Від 1,0 до 1,2 | Від 0,8 до 1,0 | Менше 0,8 |

Нерухоме майно та інші майнові права, млн. грн. | Від 1,6 і більше | Від 1,4 до 1,6 | Від 1,2 до 1,4 | Від 1,0 до 1,2 | Менше 1,0 |

Рухоме майно, млн. грн. | Від 2,0 і більше | Від 1,7 до 2,0 | Від 1,4 до 1,7 | Від 1,1 до 1,4 | Менше 1,1 |

Забезпеченням є нерухоме майно загальною оціночною вартістю 16 786,9 тис. грн., яка відповідає межам, встановленим для оцінки забезпечення виду "нерухоме майно", від 1,6 млн. грн. і більше, що дає коефіцієнта забезпечення кредиту бальну оцінку 60 балів.

Четвертий етап. Коригування основних показників оцінки фінансового стану підприємства з угрупуванням додаткових (суб'єктивних) показників.

При оцінці фінансового стану підприємства, крім основних фінансових показників, необхідно врахувати певні додаткові показники суб'єктивного характеру з метою з'ясування іміджу підприємства-позичальника, його ринкової позиції, перспектив розвитку, професіональності та порядності керівництва, якості кредитної історії позичальника та його засновників та інших характеристик ефективності управління та якості керівного складу підприємства-позичальника. Пропонується враховувати наступні додаткові показники суб'єктивного характеру з відповідною їхньою оцінкою.

Період функціонування підприємства (ФП), який визначається з часу державної реєстрації підприємства і дорівнює кількості років його функціонування:

- ФП = 5 - у разі функціонування 5 років і більше;

- ФП = 0 - у разі функціонування менше одного року або рік. Склад засновників (СЗ) характеризує репутацію засновників. Цей

показник може набувати одного з таких значень:

- СЗ = 5 - коли про кожного з засновників є позитивна інформація, вони є постійні клієнти банку;

- СЗ = 4 - коли більше половини засновників є клієнтами банку; якщо хто-небудь з засновників не є такими, то клієнтом повинна бути інша фірма, що зареєстрована ним, та про неї є позитивна інформація;

- СЗ = 3 - засновники не є клієнтами банку напряму, але більшість із них відомі як засновники інших клієнтів банку; допускається відсутність інформації про деяких засновників (меншість);

- СЗ = 1 - повна відсутність інформації про всіх засновників;

- СЗ = 0 - хоча б по одному засновнику або заснованій ним фірмі є факт неплатежу або негативна інформація.

Погашення позичок (ПП) характеризує наявність або відсутність фактів неповернення чи несвоєчасного повернення кредитів, які раніше надавались підприємству. Цей показник може набувати одного з таких значень:

- ПП = 10 - кредит погашено без проблем;

- ПП = 8 - кредит погашено після відстрочки;

- ПП = 5 - якщо підприємство не користувалося кредитом раніше;

- ПП = 1 - кредит прострочений (прострочення до 3 місяців);

- ПП = 0 - підприємство, що позичає ухиляється від відповідальності.

Сплата відсотків за користування кредитом (СВ) характеризує наявність або відсутність фактів сплати чи несвоєчасної сплати відсотків за користування кредитом. Цей показник може набувати одного з таких значень:

- СВ = 10 - нараховані відсотки підприємством сплачувались своєчасно;

- СВ = 8 - відсотки сплачувались із затримкою платежу;

- СВ = 5 - якщо підприємство-позичальник не користувалося кредитами в минулому;

- СВ = 1 - відсотки прострочені (прострочення до 3 місяців);

- СВ = 0 - підприємство-позичальник ухиляється від відповідальності.

Показники "Погашення позичок" та "Сплата відсотків за користування кредитом" характеризують стан розрахунків підприємства-позичальника з банком по кредитах, які були надані раніше.

Для підприємства дані показники набули наступних значень:

- період функціонування підприємства ФП=5;

- склад засновників С3=5;

- погашення позичок /7/7=10;

- сплата відсотків за користування кредитом СВ=0;

- разом 20 балів.

При аналізі фінансового стану позичальника після надання йому нового кредиту, значення цих коефіцієнтів залишаються без змін до повного його погашення.

Загальна сума балів оцінки основних (об'єктивних) показників становить за попередній період 455 балів та за поточний 355 балів, а загальна сума балів оцінки додаткових (суб'єктивних) показників - 20 балів.

Отримана сума балів при оцінці основних (об'єктивних) показників помножується на значення коригуючого показника. Таким чином, сума балів, яку отримує підприємство-позичальник після проведеної банком оцінки фінансового стану, становить:

Хп = С1 o Хк,(14.6)

де Хп - узагальнений показник, бал;

С1- сума балів оцінки основних (об'єктивних) показників, бал; Хк - коригуючий показник, част. од., який дорівнює:

Хк = С2 o Хе + 1,(14.7)

де С2 - сума балів оцінки додаткових (суб'єктивних) показників, бал;

Хе - величина емпіричного показника, яка визначається на підставі аналізу ринку України з урахуванням досвіду Міжнародної практики, на сьогодні становить Хе = 0,25/30, част. од.

Коригуючий показник склав:

Хк = 20-0,25/30+1=1,17 одиниць.(14.8)

Узагальнений показник оцінки фінансового стану підприємства-позичальника у попередньому (Хп 0) і поточному періодах (Хп 1) склав відповідно:

Хп 0 = 455-1,17=531 бал; Хп 1 = 355-1,17=414 балів.

У зв'язку з тим, що методикою використовується бальна система оцінки, то проводиться класифікація підприємства, яке аналізується, відповідно до отриманої суми балів. Виходячи з досягнутого значення узагальненого показника Хп, визначається клас позичальника на підставі шкали, яка наведена в таблиці 14.4.

Таблиця 14.4

РЕЙТИНГОВА ШКАЛА ДЛЯ ВИЗНАЧЕННЯ КЛАСУ ПІДПРИЄМСТВА-ПОЗИЧАЛЬНИКА

Значення узагальненого показника Хп, бал | Клас | Висновок за результатом аналізу |

Від 550 і більше | І (А) | Фінансовий стан позичальника дуже добрий, надається позитивна рекомендація з видачі кредиту |

Від 400 до 549 | II (Б) | Фінансовий стан добрий, видача кредиту можлива |

Від 250 до 399 | III (В) | Фінансовий стан задовільний, інформація вимагає доповнення та додаткового пророблення |

Від 150 до 249 | IV (Г) | Фінансовий стан позичальника поганий, рекомендується додаткове забезпечення кредиту |

Від 149 і менше | V (Д) | Видача кредиту недоцільна |

Залежно від того, в яких межах знаходиться значення Хп, позичальнику присвоюється відповідний клас. Так, клас позичальника в попередній та поточний періодах II (Б), тобто фінансовий стан підприємства добрий, видача кредиту йому можлива.

14.2 Аналіз банком-кредитором фінансового стану позичальника

14.2.1. Аналіз фінансового стану підприємства-позичальника

14.2.2. Аналіз фінансового стану позичальника - приватного підприємця

14.3 Аналіз діяльності комерційного банку

14.3.1. Аналіз активів і пасивів комерційного банку

14.3.2. Аналіз фінансових результатів діяльності комерційного банку

Коефіцієнти ефективності діяльності КБ

Коефіцієнти ефективності діяльності працівників КБ

14.3.3. Відсотковий аналіз діяльності комерційного банку