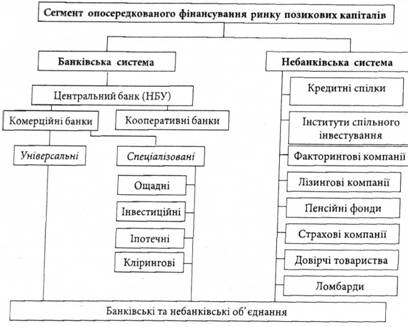

Щоб задовольнити економічні та соціальні потреби будь-якої країни, недостатньо ефективного функціонування різноманітних галузей економіки, перш за все, треба розумно використовувати в цій країні ринок позикових капіталів (фінансовий ринок). За характером зв'язку між суб'єктами фінансовий ринок розподіляється на два сегменти: сегмент прямого фінансування та сегмент непрямого (опосередкованого) фінансування. У сегменті опосередкованого фінансування діють фінансові посередники. Серед фінансових посередників найвагоміше місце належить банківським установам, які об'єднані кредитними відносинами, але відрізняються від інших посередників тим, що беруть участь у формуванні пропозиції грошей через грошово-кредитний мультиплікатор (рис. 1.1).

Рис. 1.1. Структура сегмента опосередкованого фінансування ринку позикових капіталів України

Фінансові посередники взаємодіють і конкурують між собою у вирішенні багатьох економічних та фінансових питань, їх діяльність спрямована не всередину фінансової сфери, а назовні, на реальне підвищення економіки держави.

1.1.2. Побудова і розвиток банківської системи України

Банківська система - це сукупність взаємопов'язаних банків, законодавчо визнана і чітко структурована. Є два типи побудови банківської системи:

• однорівнева – передбачає горизонтальні зв'язки між банками (трапляється в тоталітарних державах);

• дворівнева – на верхньому рівні стоїть центральний банк як емісійний центр, банк банків і уряду, на нижньому рівні - банківські установи (трапляється в ринкових державах).

Головна специфіка банківської системи полягає:

• у поєднанні багатьох однотипних елементів;

• динамічності (адаптації до будь-яких економічних умов);

• закритості (неможливості займатися виробничою діяльністю тощо);

• саморегуляції.

Формування банківської системи України розпочалось 1991 року з ухваленням Закону України "Про банки і банківську діяльність" від 20 березня 1991 року.

Розвиток української банківської системи можна розбити на декілька етапів:

• 1-й етап - 1991 р. - 1-ше півріччя 1992-го - формування дворівневої банківської системи;

• 2-й етап - 1992-1993 рр. - розвиток системи в умовах становлення економічного суверенітету;

• 3-й етап - 1994-1996 рр. - розвиток системи в умовах монетарних реформ;

• 4-й етап - 1997-1998 рр. - розвиток системи в умовах введення національної грошової одиниці, але поглиблення економічної кризи в державі;

• 5-й етап - 1999-2006 рр. - розвиток системи в умовах поступового економічного зростання. У 2002-2006 роках розвиток банківської системи набув помітного прискорення, випередивши темпи зростання інших секторів економіки.

У Законі України "Про банки і банківську діяльність" від 07.12.2000 року визначено, що банк – юридична особа, яка має виключне право на підставі ліцензії Національного банку України здійснювати в сукупності такі операції: залучення у вклади грошових коштів фізичних і юридичних осіб та розміщення зазначених коштів від свого імені, на власних умовах і на власний ризик, відкриття і ведення банківських рахунків фізичних та юридичних осіб.

Метою діяльності банку як комерційної установи є одержання максимального прибутку за мінімізації ризиків.

Для обслуговування потреб ринкової економіки необхідне функціонування різних видів банків. У загальному банківські установи класифікують за такими ознаками:

1. За формою власності:

• державні (унітарні, засновані на принципах єдиновладдя);

• з колективною формою власності - акціонерні товариства відкритого типу;

• кооперативні.

2. За колом операцій, що виконують:

• універсальні;

• спеціалізовані - ощадні, інвестиційні, іпотечні, клірингові.

Банк самостійно визначає напрями своєї діяльності і спеціалізацію за видами операцій. Банк набуває статусу спеціалізованого банку в разі якщо більше ніж 50% його активів є активами одного типу.

Банк набуває статусу спеціалізованого ощадного банку в разі, якщо більше ніж 50% його пасивів є вкладами фізичних осіб.

Універсальні банки виконують широкий спектр операцій та охоплюють багато секторів фінансового ринку. В Україні більшість банків універсальні, їм заборонено здійснювати діяльність лише у сфері торгівлі, матеріального виробництва і страхування.

Державний банк (в Україні - це Ощадний банк і Експортно-імпортний банк) засновується за рішенням Кабінету Міністрів України після отримання позитивного висновку Національного банку України. Статутний капітал державного банку формується із коштів Держбюджету.

Кооперативний банк створюється групою осіб для самозабезпечення фінансовими послугами – це організаційна форма взаємодопомоги у фінансовій сфері, що діє за кооперативними принципами. Мінімальна кількість учасників такого банку, що діє в межах області, - 50 осіб. Статутний капітал цього банку складається із пайових внесків усіх учасників.

Характерні ознаки банків із колективною власністю регламентуються Законом України "Про господарські товариства" від 16.12.1993 р.

Банки мають право створювати об'єднання, корпорації, холдингові групи, спілки та асоціації (статті 9-13 Закону України "Про банки і банківську діяльність").

Функції банків - це ті категорії, які властиві постійно кожному банкові, незалежно від видів операцій, що здійснюються ними на даний час. Отже, банки виконують такі три функції:

• трансформаційну – трансформація ризиків, строків, обсягів, просторова трансформація;

• емісійну - створення додаткових платіжних засобів і спрямування їх в оборот або вилучення їх з обороту. Пояснюється емісійна функція банків через дію грошово-кредитного мультиплікатора, який показує, скільки коштів може бути введено у грошовий оборот банківською системою на кожну одиницю початково-залучених коштів;

• стабілізаційну. Ця функція банків пов'язана з ризиковістю їх комерційної діяльності, основаної на залученні чужих грошей.

Для виконання стабілізаційної функції банки застосовують такі інструменти:

- страхування банківських ризиків;

- створення внутрішньобанківських страхових резервів;.

- створення Фонду гарантування вкладів фізичних осіб;

- централізоване встановлення економічних нормативів банківської діяльності;

- централізований нагляд і контроль за діяльністю;

- централізоване рефінансування банків;

- централізація банківських капіталів (створення консорціумів, об'єднань тощо).

Свої функції банки реалізують через базовий набір операцій, який наведено у статті 47 Закону України "Про банки і банківську діяльність".

Операція банку - це певний вид роботи в даний момент часу.

Найосновніші банківські операції - залучення тимчасово вільних коштів, надання кредитів і створення на цій основі нових платіжних засобів, розрахунково-касове обслуговування своїх клієнтів.

1.1.4. Ліцензування банківської діяльності

1.1.5. Організаційна структура та управління банком

ТЕМА 1.2. ЗАГАЛЬНА ХАРАКТЕРИСТИКА ПАСИВНИХ І АКТИВНИХ ОПЕРАЦІЙ БАНКІВ

1.2.1. Класифікація і характеристика банківських операцій

1.2.2. Зміст пасивних операцій банків, відображення зобов'язань та капіталу банку в балансі

1.2.3. Зміст активних операцій банку, відображення активів банку в балансі

1.2.4. Комерційна основа банківських операцій

РОЗДІЛ 2. ФОРМУВАННЯ РЕСУРСІВ БАНКІВ

TEMA 2.1. КАПІТАЛ БАНКІВ, ЙОГО СТРУКТУРА ТА ФУНКЦІЇ