Для вивчення даної теми студенти повинні розглянути сутність поточних торговельних операцій в іноземній валюті, а також економічні основи здійснення міжнародних розрахунків. Особливу увагу необхідно приділити дослідженню документарних та не документарних форм розрахунків. Крім цього, важливо визначити сутність та види міжнародних кредитів.

Розглядаючи сутність торговельних валютних операцій та їх класифікацію, слід враховувати, що до основних поточних торговельних операцій в іноземній валюті відносять розрахунки за експорт та імпорт товару між юридичними особами-резидентами і юридичними особами-нерезидентами при здійсненні зовнішньоекономічної діяльності за торговельними операціями, тобто міжнародні розрахунки. Порядок проведення таких розрахунків регламентується відповідними міжнародними документами й угодами, засновується на встановлених формах розрахунків та системі валютного регулювання.

Окремому розгляду підлягають економічні основи міжнародних розрахунків. Міжнародні розрахунки - це система регулювання взаємних двосторонніх платежів і розрахунків за грошовими вимогами і зобов'язаннями, що виникають між державами, організаціями й громадянами різних країн.

Для здійснення таких розрахунків банки використовують свої закордонні відділи та кореспондентські відносини з іноземними банками, які супроводжуються відкриттям рахунків "лоро" (іноземних банків у даному банку) і "ностро" (даного банку в іноземних).

Як уже зазначалося у попередній темі, кореспондентські угоди визначають порядок розрахунків, розмір комісії, методи поповнення витрачених коштів, а також форму і спосіб розрахунків. При цьому провідну роль у міжнародних розрахунках відіграють найбільші банки.

Для своєчасного та раціонального здійснення міжнародних розрахунків банки:

o підтримують валютні позиції в різних валютах відповідно до структури та строків майбутніх платежів (більш докладно сутність валютної позиції буде розглянуто у темі 14);

o проводять політику диверсифікації валютних резервів;

o з метою отримання більш високого прибутку намагаються підтримувати на рахунках НОСТРО мінімальні залишки, віддаючи перевагу розміщенню валютних активів на світовому ринку позичкового капіталу.

Як уже зазначалося у темі 12, діяльність банків у сфері міжнародних розрахунків, з одного боку, регулюється їх національним законодавством, з іншого - визначається практикою, що склалася та існує у вигляді встановлених правил і звичаїв, або закріплюється окремими документами, зокрема "Уніфікованими правилами та звичаями для документарних акредитивів" (публікація МТП № 500, 1993 р.), "Уніфікованими правилами для інкасо" (публікація МТП №522, 1995 р.) тощо.

Переважне використання національних валют у міжнародних розрахунках посилює залежність їх ефективності від курсових коливань, економічної і валютної політики країн-емітентів цих валют. Стан міжнародних розрахунків залежить від ряду факторів: економічних і політичних відносин між країнами, валютного законодавства, міжнародних торгових правил і звичаїв, банківської практики, умов зовнішньоторговельних контрактів і кредитних угод тощо.

За сферою їх здійснення міжнародні розрахунки поділяють на:

1) розрахунки за поточними зовнішньоторговельними угодами;

2) розрахунки за поточними неторговельними операціями в іноземній валюті;

3) розрахунки за кредитами та рухом капіталу між країнами.

Розрахунки за міжнародними торговельними контрактами передбачають попереднє узгодження валютно-фінансових і платіжних умов, які включають наступні основні елементи:

♦♦♦ валюта ціни (валюти, в якій виражена ціна товару за укладеною зовнішньоторговельною угодою, або суми, виданої на міжнародні позики);

♦♦♦ валюти платежу (валюти, за допомогою якої здійснюються розрахунки або повертаються позики та борги). Валютою платежу може бути будь-яка валюта, узгоджена контрагентами. При цьому, незбігання валютної ціни і валюти платежу є одним з найпростіших методів страхування валютного ризику (враховується, що ризик зниження курсу валюти ціни несе експортер (кредитор), а ризик її підвищення - імпортер (боржник));

♦♦♦ умов платежу - правових реквізитів зовнішньоторговельного контракту, які визначають: умови безготівкового платежу чи платежу з відстрочкою, на умовах кредиту, в тому числі комерційного (строк від декількох місяців до 5-8 років (наприклад, при поставках обладнання), у формі простого або переказного векселя, використання клірингових розрахунків, на умовах фінансових гарантій тощо;

♦♦♦ форм розрахунків. Вибір форми розрахунків є найскладнішою частиною платіжних умов контракту. Погодження протилежних інтересів учасників зовнішньоекономічної діяльності й організація їхніх платіжних відносин реалізується шляхом застосування різних форм розрахунків;

♦♦♦ засобу платежу, під якими розуміють засоби формування і передавання розрахункових документів та повідомлень у форматі платіжної системи банку-кореспондента, мережі SWIFT, інших міжнародних телекомунікаційних систем тощо;

♦♦♦ банків, які обслуговують міжнародні розрахунки.

Банки здійснюють міжнародні розрахунки за дорученням своїх клієнтів-підприємств та організацій - учасників зовнішньоекономічної діяльності. Вибір конкретної форми, в якій будуть здійснюватися розрахунки за зовнішньоекономічною угодою, визначаються за згодою сторін та фіксуються в розділі "Умови платежу зовнішньоторговельного контракту". При цьому, відповідно до законодавства України, всі суб'єкти зовнішньоекономічної діяльності мають право самостійно визначати форму розрахунків та вільно обирати банківсько-кредитні установи, які будуть вести їхні валютні рахунки та розрахунки з іноземними суб'єктами господарської діяльності.

Відповідно до практики, яка склалася в даний час, застосовуються такі основні форми міжнародних розрахунків: документарний акредитив, документарне інкасо, банківський переказ. Крім того, здійснюються розрахунки з використанням векселів. А також такі способи розрахунків, як авансові та за відкритим рахунком. З міжнародними розрахунками тісно пов'язані гарантійні операції банків за окремими формами розрахунків (наприклад аванс, відкритий рахунок). Вони виступають додатковою формою забезпечення виконання зовнішньоторговельними партнерами зобов'язань, взятих на себе за контрактом.

Форми міжнародних розрахунків мають здебільшого документарний характер, тобто здійснюються під фінансові і комерційні документи (документарне інкасо та документарний акредитив), але застосовуються і форми розрахунків недокументарного характеру (банківський переказ).

На вибір форми міжнародних розрахунків впливає ряд факторів: вид товару, який є об'єктом зовнішньоторговельної угоди (наприклад, форми розрахунків відрізняються при поставках машин і обладнання, при торгівлі продовольчими товарами); при поставках деяких товарів - деревини, зерна - застосовуються традиційні форми, ефективність яких підтверджена практикою; наявність кредитної угоди; платоспроможність і репутація контрагентів за зовнішньоекономічними угодами, які визначають характер компромісу між ними; рівень попиту і пропозиції на даний товар на світових ринках. Тому у міжнародних контрактах обов'язково зазначаються умови і форми міжнародних розрахунків.

1. Розглянемо більш докладно документарні форми розрахунків.

1.1. Документарне інкасо (як різновид інкасової форми розрахунків, більш докладно розглянутої у темі 6) - це доручення своєму банку про інкасування певної суми, що належить отримати від покупця проти вручення пакета документів (на відміну від чистого інкасо, яке не передбачає здійснення платежу проти документів). Види і кількість примірників таких документів мають визначатися вимогами країни-імпортера. Якщо цих даних немає у зовнішньоторговельному контракті, то експортер повинен завчасно з'ясувати ці питання у консульському представництві країни-імпортера.

До таких документів можуть належати:

- термінова тратта (переказний вексель) або тратта на пред'явника;

коносамент або інший транспортний документ; комерційні рахунки-фактури або інвойс тощо. Порядок документообігу за міжнародним інкасо показано на рис. 13.1.

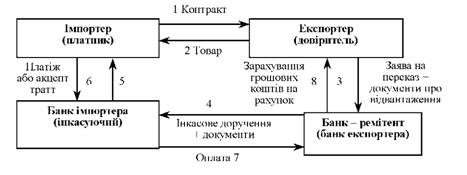

Рис. 13.1. Схема документообігу міжнародних розрахунків за інкасо

Пояснення до рис. 13.1:

1. Імпортер укладає контракт з експортером про продаж товарів на умовах розрахунків за документарним інкасо.

2. Експортер передає товар для відвантаження покупцю-імпортеру.

3. Експортер-довіритель направляє своєму банку інкасове доручення і комерційні документи.

4. Банк експортера - банк-ремітент - якому доручають здійснити операцію інкасування, пересилає інкасове доручення і комерційні документи інкасуючому банку (тобто банку імпортера).

5. Інкасуючий банк (банк країни імпортера) представляє інкасове доручення і документи імпортеру для отримання платежу (або акцепта тратт, в залежності від вмісту інструкцій в дорученні). Відповідно, банк імпортера представляє ці документи платнику (імпортеру) в тому випадку, якщо інкасуючий банк передоручає виконати дану операцію через інший банк, а не виконує її сам. Документи видаються платнику тільки проти платежу.

6. Імпортер виконує оплату документів інкасуючому банку за допомогою технічних засобів передачі банківської інформації - в залежності від інструкцій.

7. Інкасуючий банк переводить платіж банку-ремітенту - банку експортера.

8. Банк - ремітент зараховує переведену суму на рахунок експортера (трасанта).

Інкасова форма розрахунків регулюється стандартними міжнародними правилами, які сформульовані Міжнародною торговою палатою у спеціальному документі - Уніфікованих правилах для інкасо. На даний чинною час є публікація МТП № 522, видана в 1996р. У банківській практиці вона відома як ІЖС № 522.

Інкасова форма міжнародних розрахунків передбачає обробку банками документів відповідно до отриманих від клієнта інструкцій з метою:

- отримати акцепт і/або, залежно від конкретного випадку, оплату,

- вручити документи проти акцепту і/або, залежно від конкретного випадку, проти оплати,

- вручити документи на інших умовах.

Розрахунки у формі інкасо дають основні переваги імпортеру, зобов'язання якого полягає в здійсненні платежу під товарні документи, які дають йому право на товар, без необхідності заздалегідь відволікати кошти із свого обороту. Крім того, за згодою з експортером, може бути надана можливість інспектування товару.

Дана форма надає і певні переваги для експортера: документарне інкасо менш ризиковане, ніж розрахунки банківським переказом, оскільки документи не переходять у розпорядження імпортера до здійснення ним платежу чи акцепту тратти. Крім того, важливою перевагою є простота здійснення операції та відносно невеликі витрати на проведення розрахунків за допомогою документарного інкасо.

З іншого боку, інкасова форма розрахунків має і суттєві недоліки для експортера.

1) експортер ризикує, адже його операція пов'язана з можливою відмовою імпортера від платежу у випадку погіршення кон'юнктури ринку або фінансового стану платника;

2) є значний розрив у часі між надходженням валютної виручки за інкасо і відвантаженням товару, особливо у разі тривалого транспортування вантажу.

Для усунення цих недоліків інкасо на практиці застосовуються інкасові інструкції та різноманітні додаткові умови. Зокрема, за дорученням імпортера банк може видавати на користь експортера платіжну гарантію, беручи на себе зобов'язання перед експортером сплатити суму інкасо у разі неплатежу з боку імпортера, або авалювати вексель імпортера (аваль - гарантія платежу, вексельна порука), беручи на себе відповідальність за платіж, ставлячи підпис, як правило, на лицевій стороні векселя із застереженням, за кого конкретно видана гарантія платежу.

У цілому, використання документарного інкасо є доцільним: - за наявності стабільних відносин між контрагентами, коли готовність та спроможність імпортера здійснити платіж не викликає жодних сумнівів;

- за стабільних політичних, економічних та правових умов у країні імпортера;

- коли міжнародному платіжному обігу країни імпортера не заважають чи не загрожують валютний контроль та валютні обмеження тощо.

Слід зазначити, що як доповнення до інкасової форми розрахунків можуть використовуватися іменні чеки в іноземній валюті, які є письмовим розпорядженням нерезидента-чекодавця (банку, держави (в особі уповноваженого державного органу), міжнародної організації, корпорації чи страхової компанії, що належать до групи '"інвестиційний клас" (investment gradel) про виплату певної суми коштів чекодержателю-резиденту, зазначеному в чеку, або іншій особі за нотаріально посвідченою довіреністю за рахунок наданого платнику грошового покриття. При цьому, зарахування коштів та видача готівки за інкасованим чеком здійснюються банками після одержання відшкодування за чеком від платника-нерезидента. їх зарахування на рахунок чекодержателя-резидента або на рахунок банку, з якого здійснюється виплата коштів за чеком чекодержателю, здійснюється не пізніше ніж на третій банківський день після надходження їх на кореспондентський рахунок банку.

Про відмову платника від сплати чека на його зворотному боці має ставитися відповідна відмітка про це із зазначенням дати пред'явлення чека до сплати, а також причин відмови.

1.1. Документарний акредитив (сутність акредитивної форми розрахунків більш докладно розглянуто у темі 6) - це письмове зобов'язання банка емітента на прохання клієнта-імпортера здійснити платіж експортеру, або акцептувати його переказний вексель у межах відповідної суми і терміну і проти передбачених документів.

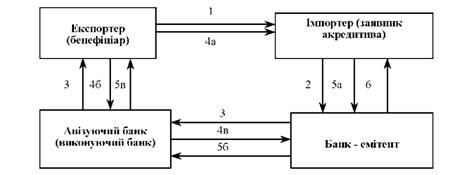

Техніка здійснення акредитивної форми розрахунків представлена на рис. 13.2:

Рис. 13.2. Порядок здійснення міжнародних розрахунків з використанням документарного акредитива

Пояснення до рис. 13.2:

1) укладання угоди, якою передбачається акредитивна форма розрахунків;

2) фірма-імпортер подає в банк-емітент заяву на відкриття акредитива;

3) банк-емітент імпортера, який відкриває акредитив, надсилає акредитивний лист одному із своїх кореспондентів у країні експортера, призначивши його авізуючим банком і доручаючи йому передати акредитив бенефіціару;

4) після одержання відкритого на його користь акредитива (як забезпечення платежу товару) бенефіціар (експортер) здійснює відвантаження товару (4а), подає документи, як правило, до авізуючого банку (4б), який надсилає їх для оплати банку-емітенту (4в);

5)після перевірки правильності оформлення документів банк-емітент, який відкрив акредитив, повідомляє імпортера та стягує з нього відповідні кошти (5а), здійснює їх оплату (5б) на рахунок експортера (5в). Якщо документи відповідають умовам акредитива, банк переводить гроші згідно з інструкціями авізуючого банку і видає документи імпортеру (6), який одержує товар. Виручка, яка надійшла, зараховується на рахунок експортера.

Умови та порядок проведення розрахунків за акредитивами передбачаються в зовнішньоекономічному договорі (контракті) між бенефіціаром і заявником. Розрахунки за акредитивами регулюються Уніфікованими правилами та звичаями для документарних акредитивів (публікація Міжнародної торгової палати № 500).

За документарним акредитивом банк-емітент, діючи на прохання і відносно до інструкцій клієнта-імпортера (заявника акредитива) або від свого імені:

- надає повноваження іншому банкові здійснити такий платіж, оплатити й акцептувати переказні векселі (тратти);

- надає повноваження здійснити платіж (купити або дисконтувати) іншому банкові - проти передбачених документів, якщо дотримані всі умови акредитива.

Звичайно, якщо у виконуючого банку і банку-емітента немає взаємних кореспондентських рахунків, то в розрахунках бере участь третій (рамбурсний) банк, в якому відкриті кореспондентські рахунки названих банків. При відкритті акредитива банк-емітент дає інструкції (рамбурсне повноваження) рамбурсному банкові оплачувати вимоги виконуючого банку протягом дії і в межах суми акредитива.

Існують також різні підходи щодо класифікації акредитивів:

а) з точки зору можливості зміни або анулювання акредитиву банком-емітентом за вказівкою клієнта (імпортера) без згоди експортера (бенефіціара) розрізняють: акредитив відкличний та безвідкличний. Якщо такого зазначення немає, то правилами передбачено, що акредитив вважається безвідкличним;

б) з точки зору додаткових зобов'язань (гарантії платежу)_іншого банку (банку експортера) за акредитивом розрізняються підтверджений і непідтверджений акредитив;

в) з точки зору можливості відновлення акредитива застосовуються звичайні (невідновлювальні) та ролловерні (револьверні, відновлювальні) акредитиви, які автоматично відновлюються на раніше погоджених умовах після використання початкової суми. Як правило, в тексті акредитива зазначається загальна сума, яка не може перевищити сукупність зобов'язань за даним акредитивом.

Існують й інші ознаки класифікації акредитивів як міжнародної форми розрахунків.

Основні недоліки акредитивна форма міжнародних розрахунків має для імпортера (платника - заявника акредитива), який змушений відволікати кошти з власного обігу для відкриття акредитиву до одержання товарів на весь період його дії, а при непокритому акредитиві - використовувати банківський кредит, сплачуючи відсотки, що веде до подорожчання цієї форми розрахунків. Крім того, ця форма розрахунків вважається найбільш складною і тому банки беруть таку комісію за виконання акредитивних операцій, яка перевищує винагороду за іншими формами розрахунків, наприклад, за інкасо і включає плату за авізування, підтвердження, перевірку документів, платіж

Основні переваги від акредитивної форми міжнародних розрахунків має експортер, оскільки це - єдина форма розрахунків (крім гарантійних операцій банків), яка містить зобов'язання банку провести платіж, тобто підтверджений акредитив надає бенефіціару (експортеру) гарантію платежу з боку ще одного банку, також акредитив дає змогу нейтралізувати окремі валютні та політичні ризики, крім того, підпорядкованість Уніфікованим правилам дає змогу використовувати акредитивну форму розрахунків фактично з усіма країнами світу.

З іншого боку, позитивним для імпортера є те, що акредитивна форма розрахунків надає можливість контролювати (через банки) виконання умов угод експортером.

У цілому, використання акредитивної форми у міжнародних розрахунках можна порекомендувати у таких випадках:

- коли між експортером та імпортером укладаються перша угода чи угоди на великі суми і тривалі терміни комерційного кредиту, або ж угоди з імпортерами країн, які перебувають у складному економічному становищі і для яких характерні низька культура оплати;

- кредитоспроможність покупця викликає сумнів;

- наявні валютні й інші обмеження у країні імпортера тощо.

Слід зазначити, що в доповнення до інкасо і документарного акредитиву для розширення можливостей одержання кредиту і валютної виручки можуть використовуватись переказні векселі (тратти), які виставляються експортером на імпортера. Це пов'язано з тим, що з розвитком товарно-грошових відносин та інтернаціоналізацією господарських зв'язків вексель став універсальним кредитно-розрахунковим документом.

При розрахунках з використанням векселя експортер передає тратту і товарні документи на інкасо своєму банку, який одержує валютний платіж з імпортера. Імпортер стає власником цих документів тільки після оплати або акцепту тратти. Строк оплати векселя при експортних поставках у кредит визначається за домовленістю сторін. Використовуючи один вексель як засіб платежу, можна погасити декілька різних грошових зобов'язань за допомогою передавального надпису (індосаменту) на цьому векселі.

2. Основним різновидом недокументарних форм міжнародних розрахунків є банківський переказ - просте доручення комерційного банку своєму банку кореспонденту сплатити певну суму грошей на прохання і за рахунок переказувача іноземного отримувача (бенефіціара). При цьому комерційні документи (рахунки-фактури, транспортні та інші) спрямовуються за цієї форми розрахунків від експортера імпортеру напряму, минаючи банки.

Банківські перекази здійснюються в безготівковій формі на підставі платіжних доручень, що адресуються одним банком іншому (іноді з використання банківських чеків або інших платіжних документів). Такі платіжні доручення в іноземній валюті оформлюються відповідно до вимог Положення "Про порядок виконання банками документів на переказ, примусове списання і арешт коштів в іноземних валютах та банківських металів", затвердженим постановою Правління НБУ від 28.07.2008р. № 216.

Платіжні доручення в іноземній валюті приймаються уповноваженим банком до виконання протягом 30 днів, починаючи з дня їх оформлення (день оформлення не враховується).

Найбільш поширеними серед українських банків засобами передавання платіжних доручень іноземним банкам-кореспондентам є телекс та -.W.I.F.T.: уповноважені банки переказують кошти в іноземній валюті за дорученнями суб'єктів господарської діяльності на основі заяви на переказ та копії зовнішньоекономічного договору. На основі даних, що містяться у заяві, банківський працівник здійснює комп'ютерний набір тексту платіжного доручення і направляє його через телекомунікаційні системи відповідному банку-кореспонденту.

З іншого боку, при використанні банківського переказу в розрахунках за експортовані товари та надані послуги банк виконує платіжні доручення іноземних банків - кореспондентів з виплати коштів на користь переказоотримувачів як клієнтів свого банку, так і клієнтів своїх банків-кореспондентів.

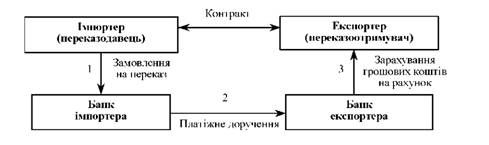

Особливості документообігу за банківськими переказами показано на рис. 13.3.

Рис. 13.3. Схема документообігу за банківським переказом

Пояснення до рис. 13.3:

1. Після укладення контракту, клієнт - переказодавець (імпортер) оформляє заяву на переказ в трьох екземплярах (тільки перший екземпляр підписується уповноваженими особами) та подає її до власного банку.

2. Банк імпортера проводить переказ грошових коштів до банку експортера на підставі платіжного доручення, користуючись конкретними вказівками, які містяться в ньому.

3. Банк експортера зараховує грошові кошти на розрахунковий рахунок експортера-переказоотримувача.

З рис. 13.3 видно, що у функцію банків входить лише переказування коштів з рахунку переказовідправника (імпортера) на рахунок переказоотримувача (експортера), і вони не несуть відповідальності за факт поставки товару чи передання документів імпортеру. Отже, у розрахунках банківськими переказами одна зі сторін зовнішньоекономічної угоди завжди бере на себе, - залежно від економічного змісту банківських переказів, а саме від того, коли здійснюється оплата товарів або послуг, - до їх поставки (авансові платежі), чи після їх одержання імпортером (розрахунки у формі відкритого рахунку).

2.1. Авансові розрахунки найвигідніші для експортера, оскільки оплата товарів здійснюється імпортером до їх відвантаження, а інколи - навіть до їх виробництва. Якщо імпортер заплатив за товар авансом, він кредитує експортера. Наприклад, авансові платежі на частину вартості контракту включаються в умови контрактів на будівництво об'єктів за кордоном. Також практикується частково авансовані платежі. У міжнародній практиці часткові платежі у формі авансу становлять 10 - 33% суми контракту. Крім того, заведено сплачувати авансом повну вартість ряду товарів: дорогоцінних металів, ядерного палива, зброї тощо. Згода імпортера на ці умови розрахунків пов'язана або з його зацікавленістю в поставці товару, або з тиском з боку експортера.

2.2. Розрахунки за відкритим рахунком є вигідними для імпортера, оскільки він здійснює подальшу оплату одержаних товарів, що фактично є кредитуванням імпортера (комерційний кредит) без нарахування відсотків і означає довіру до нього з боку експортера. Тому, ця форма розрахунків звичайно застосовується лише на умовах взаємності, коли контрагенти навперемінно виступають у ролі продавця і покупця, при цьому невиконання зобов'язань імпортером тягне за собою призупинення товарних поставок експортером. Сутність такого способу платежу полягає в періодичних платежах імпортера певних сум на користь експортера після одержання товару Для експортера ця форма розрахунків менш вигідна, оскільки вона не є надійною гарантією своєчасного платежу, уповільнює оборотність його капіталу, інколи викликає необхідність вдаватися до банківського кредиту. Для зниження власних ризиків експортер віддає перевагу поєднанню переказів з гарантією банку.

У цілому, банки несуть мінімальну відповідальність при банківському переказі і стягують за цією формою міжнародних розрахунків мінімальну комісію. Розмір комісії визначається самим банком і є або фіксованим або виражається у процентах.

Слід зазначити, що важливою складовою поточних торговельних операцій в іноземній валюті є операції, пов'язані з рухом капіталу, тобто, з міжнародним кредитуванням.

Міжнародний кредит - це економічні відносини, які виникають між державами, іноземними комерційними банками та фірмами щодо передачі валютних ресурсів на умовах повернення їх у визначені строки з винагородою (відсотками).

Основним джерелом міжнародних фінансових кредитів є міжбанківські депозити та вклади під євродоларові депозитні сертифікати. Оскільки більшість цих депозитів має короткостроковий характер, актуальною проблемою для банків є їх пролонгація.

Розглядаючи банківське кредитування експортно-імпортних операцій слід враховувати, що існує багато підходів щодо його класифікації, а за формою міжнародні кредити можна поділити на фінансові і комерційні.

1. Фінансовий міжнародний кредит - це грошовий кредит, наданий банками на умовах повернення, терміновості, платності і забезпеченості. Багато держав, використовуючи створені системи кредитування експорту і страхування експортних кредитів, здійснюють фінансову підтримку своїм банкам-кредиторам і фірмам-експортерам.

Зокрема, кредити в іноземній валюті від іноземних кредиторів юридичні особи - резиденти України можуть одержувати для проведення діяльності, передбаченої їх статутними документами. При цьому, резиденту-позичальнику видається реєстраційне свідоцтво без права передачі його третім особам для реалізації тільки одного кредитного проекту. Вказані кредити отримуються в безготівковій формі.

1.1. Одним із основних різновидів таких кредитів є експортний кредит - полягає у тому, що він надається банком країни-експортера банку країни-імпортера для кредитування поставок машин, устаткування тощо, вироблених у країні-експортера. Ці кредити надаються в грошовій формі та мають "зв'язаний" характер. Це означає, що боржник зобов'язаний використовувати кредит тільки для купівлі товарів у країні кредитора.

1.2. З часом національні банки країн, де розташовані фірми експортера, почали здійснювати більш гнучку політику зовнішньоторговельного кредитування. Вони почали надавати кредити покупцеві-імпортеру.

У цілому, кредит покупцеві - це такий метод банківського кредитування зовнішньої торгівлі, який передбачає надання кредиту безпосередньо імпортеру. Кредити покупцеві найбільш вигідні саме імпортеру - в нього з'являється можливість вибору фірми-експортера, хоча тільки в окремій країні. Одночасно термін кредиту подовжується, а його вартість деякою мірою знижується. При цьому фірми-експортери, які усунені від безпосередньої участі у кредитуванні експорту, не мають можливості впливати на ціни кредиту.

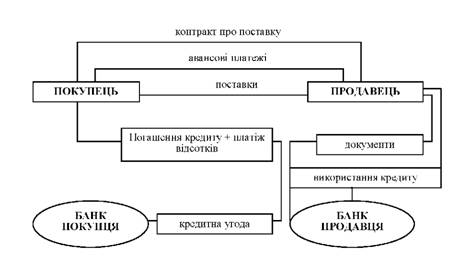

Механізм надання кредиту покупцеві показано на рис. 13.4.

1.3. Останнім часом ринок єврокредитів перетворився на важливе джерело позичкових коштів для світової економіки. Специфічними інструментами надання середньострокових банківських кредитів на ринку єврокредитів є роловерні та консорціальні (синдиційовані) кредити.

1.3.1. Роловерні кредити - це кредити, з плаваючою процентною ставкою, яка періодично переглядається, а їх назва походить із факту рефінансування банками позичок депозитами, які мають термін збереження коштів 3-6 місяців. Іншими словами, кредит має періодично "перекредитовуватися". Відповідно, кожні 3-6 місяців позичальники переглядають також ставки відсотка підтримки).

1.3.2. До основних видів такого кредиту відносять: відновлювані роловерні кредити та роловер-стендбай єврокредити ( кредит підтримки).

Рис. 13.4. Механізм надання кредиту покупцеві

Відновлювальні роловерні кредити не мають встановленого загального розміру суми кредиту. При його одержанні обговорюється лише дата зміни "ціни" та обсягу кредиту в межах терміну надання, що, як правило, збігається з часом зміни ставки відсотка. Базою для її виникнення послужили національні револьверні, або контокорентні, кредити, в яких практикують використання овердрафту.

Що стосується роловер стенд-бай еврокредиту (роловерного кредиту підтримки), то він має характер підстрахувального. При укладенні договору на його отримання позика фактично не надається. Банк лише бере на себе зобов'язання надати впродовж дії договору єврокредит за першою вимогою позичальника.

При цьому базою для регулювання ціни кредиту виступає ставка, яка застосовується в операціях провідних банків у Лондоні - ЛІБОР (London Interbank Offered Rate, ставка, що пропонується на лондонському міжбанківському ринку

1.3.3. Консорціальні міжнародні кредити (синдиційовані) - це середньострокові та довгострокові кредити, які надаються двома і більше кредиторами, тобто синдикатами (консорціумами) банків одному позичальникові на значну суму. Техніка надання таких кредитів передбачає, що один банк, який має назву керуючого та підтримується банківськими менеджерами, проводить переговори з позичальником про умови кредиту. Члени керуючої банківської групи підписуються на певні частини спільного кредиту, тобто вони стають банками-андеррайтерами. Як правило, вони роздрібнюють частки своєї участі та передають їх іншим кредиторам. При організації консорціального кредиту на додаток до базової відсоткової ставки та маржі сплачуються комісії за управління, участь, посередництво (агентська ставка), а також за рахунок позичальника компенсуються витрати на консультації тощо.

Банківські синдикати внаслідок розпорошення ризику кредитних операцій серед багатьох банків мають більше можливостей трансформації короткострокових пасивів у довгострокові активи, ніж будь-який інший, навіть великий за розмірами банк. По суті середньострокові банківські кредити надають позичальнику кошти на короткі строки (3-6 місяців), але із систематичним подовженням до закінчення терміну кредиту.

Синдиційовані кредити порівняно з традиційним банківським кредитом мають як недоліки, так і переваги. Їх недоліки пов'язані з тим, що, будучи за своїми параметрами середньостроковими, вони надаються, в цілому, на коротші терміни. Крім того, ставка відсотка за такими єврокредитами частіше вища за ставки банківського кредиту, який підтримується державою. Переваги ж їх полягають у тому, що кредити можуть бути надані в будь-який вільноконвертованій валюті, що надає можливість позичальнику використовувати ці кошти на свій розсуд, не обмежуючи свої господарські рішення.

2. Комерційний міжнародний кредит - це кредит, який розглядається як різновид розрахунків між експортерами-постачальниками та імпортера-ми-покупцями, тобто розрахунків із розстрочкою платежів. Зв'язок комерційного кредиту з банківським полягає в тому, що хоча комерційний кредит і відображає відносини між постачальником та покупцем, він усе ж таки передбачає участь банківських коштів. При продажу машин, устаткування фірмовий кредит надається на більш довгі строки (до 7 років), що відволікає з обігу на тривалий час значні кошти експортера та примушує його звернутися до банківського кредиту або рефінансувати свій кредит в банку.

Основними видами комерційного міжнародного кредиту є:

2.1. Фірмовий кредит - це традиційна форма кредитування експорту, за якої експортер надає кредит іноземному покупцеві (імпортеру) у формі відстрочки платежу (розрахунки за відкритим рахунком). Як правило, застосовується в розрахунках між постійними контрагентами особливо при періодичних постачаннях партій однорідних товарів. Це те ж, що і розрахунки за відкритим рахунком.

Експортер відносить вартість відвантаженої продукції в дебет рахунку (тобто, по суті, надає кредит імпортеру-покупцю), відкритого ним іноземному покупцеві, що погашає свою заборгованість в обумовлені контрактом терміни (один раз на місяць, квартал і т.д.).

Різновидом фірмового кредиту також є аванс покупця-імпортера, який виплачується на користь експортера після підписання контракту.

2.2. Вексельний кредит - це кредит, що оформлюється шляхом виставлення переказного векселя на імпортера, який акцептує його після одержання товаросупровідних і платіжних документів. Строк вексельного кредиту залежить від виду товару. Зокрема, постачання машин і устаткування зазвичай кредитуються на строк до 3-7 років, а при експорті сировини і матеріалів даються короткострокові вексельні, кредити.

2.3. Акцептний кредит - це кредит, наданий банком імпортера у формі акцепту переказного векселя (тратти), що виставляється на банк експортерами. При цій формі кредиту експортер одержує можливість виставляти на банк векселі на визначену суму в рамках кредитного ліміту. Банк акцептує ці векселі, гарантуючи тим самим їхню оплату боржником у встановлений термін. Тобто, місце невідомого імпортера займає банк, більш платоспроможний та більш відомий в країні експортера, ніж фірма-імпортер. Банки беруть за свій акцепт винагороду з імпортерів і звільняють себе від ризику на випадок непогашення імпортером наданого йому кредиту. При акцентному кредиті формально кредит надає експортер, але, на відміну від вексельного кредиту, акцептантом векселя виступає банк. Акцептні операції банків розширюють для експортерів можливості збуту товарів у кредит, а для імпортерів полегшують їх оплату.

2.3.1. При реалізації товару в кредит експортери можуть бути зацікавлені в акцепті векселя авторитетним банком міжнародним банком, відомим в країні-експортера, розглядається як ускладнений різновид акцептного кредиту - акцептно-рамбурсний кредит.

Відповідно, рамбурсне зобов'язання - це таке зобов'язання банку про переказ (рамбурсування) сум для оплати акцептованих тратт, яке надсилається банком імпортера на прохання імпортера відомому міжнародному банку в процесі надання акцептно - рамбурсного кредиту. Звичайно, це пов'язано з вимогами експортера отримати тратту, яка акцептована великим банком і може бути легше врахованою, ніж тратта, яка акцептована банком імпортера, котрий є недостатньо відомим у країні експортера.

Хід акцептно-рамбурсної операції, в основному, повторює акцептну операцію: на прохання імпортера його банк забезпечує йому одержання акцепту великого міжнародного банку. Якщо банк імпортера вважає можливим надати кредит імпортеру, він звертається з проханням про акцепт тратт, що виставлені експортером до міжнародного банку. Міжнародний банк дає згоду банку імпортера, якщо не має сумніву щодо його платоспроможності. Після цього за кілька днів до терміну акцепту тратт вищевказаним міжнародним банком банк імпортера надсилає міжнародному банку своє рамбурсне зобов'язання здійснити переказ йому грошових коштів для їх оплати.

Слід відмітити, що з розвитком обігу векселів та міжн

Тема 15. Неторговельні операції банків в іноземній валюті

Модуль 4. Операції банків з цінними паперами, позабалансові та операції щодо забезпечення фінансової стійкості банку

Тема 16. Операції банків з цінними паперами

Тема 17. Операції з надання банківських послуг

Тема 18. Операції із забезпечення фінансової стійкості банку

Термінологічний словник

Задачі і практичні ситуації для обов'язкового і індивідуального розв'язку

Рекомендації щодо рішення основних завдань за модулем І

1.1. Особливості класифікації банківських операцій