Головним інститутом фондового ринку є фондова біржа. На світовому фондовому ринку на сьогодні функціонує близько 200 фондових бірж, які, з позиції правового статусу, мають певні особливості.

Фондова біржа – це біржа, що оперує цінними паперами, тобто грошовими документами, що засвідчують право володіння або відносини позики, визначають взаємовідносини між особою, яка їх випустила, та їх власником і передбачають, як правило, виплату доходу у вигляді дивідендів або процентів, а також можливість передачі грошових та інших прав, що випливають з цих документів, іншим особам (ст. 1 Закону України "Про цінні папери і фондову біржу" від 18 червня 1991 p.).

Об'єктами операцій фондової біржі є акції, облігації місцевих позик і підприємств, казначейські зобов'язання, ощадні сертифікати, векселі. До цього переліку додано приватизаційні папери, які засвідчують право власника на безоплатне одержання у процесі приватизації часток майна державних підприємств, державного житлового фонду, земельного фонду (приватизаційні майнові сертифікати, житлові чеки та земельні бони).

Фондова біржа – це місце, де знаходять один одного продавець і покупець цінних паперів, де ціни на ці папери визначаються попитом і пропозицією на них, а сам процес купівлі-продажу регламентується правилами і нормами. В умовах ринкової економіки діяльність фондової біржі є природною, а сама біржа є регулятором фінансового ринку, організованим і таким, що регулярно функціонує, ринком з купівлі-продажу різних фінансових інструментів.

Фондова біржа сприяє широкому розгалуженню капіталу, створює умови для ліквідності довгострокових вкладів, які здатні швидко переводитись у кошти, задовольняючи бажання кредиторів здійснювати короткострокові інвестиції та прагнення дебіторів одержувати довгостроковий капітал.

Фондова біржа набуває прав юридичної особи з моменту її реєстрації Кабінетом Міністрів України (Закон України "Про цінні папери і фондову біржу" від 18 червня 1991 р. зі змінами і доповненнями, розділ ІІ, ст. 32, 33).

Поняття "правове становище" і "діяльність фондової біржі" регулюються розділом II "Фондова біржа" Закону України "Про цінні папери і фондову біржу".

З погляду правового становища фондова біржа – це підприємство у формі акціонерного товариства, яке зосереджує в собі попит і пропозицію цінних паперів, сприяє формуванню їх біржового курсу.

За організаційно-правовою сутністю фондова біржа є фінансово-посередницькою структурою, де згідно з чинним законодавством та статутом такого підприємства здійснюються торгові угоди між продавцями і покупцями фондових цінностей за участю біржових посередників.

Фондова біржа не укладає угоди з цінними паперами, а відповідно до сутності своєї ролі, завдань, функцій створює умови, необхідні для їх здійснення, обслуговує угоди.

Перейнявши від товарної біржі інструментарій торгівлі, фондова біржа досить швидко залишила позаду свою попередницю. У XVII–XVIII ст. фондова біржа періодично ставала епіцентром підвищеної ділової активності, що часто закінчувалося крахом шахрайських, фіктивних підприємств, акції яких стали причиною ажіотажу. Це був час зародження акціонерних підприємств – вони виникали як епізодичні, випадкові, незакономірні, оскільки обслуговували специфічні потреби, але це гальмувало їх розвиток. Варто пригадати акціонерні компанії типу Ост-Індських (одна була заснована в Голландії, інша – в Англії). Вони були формою, в якій монополія на торгівлю з колоніями надавалася групі купців. Більш ідеальною виявилася саме акціонерна форма, оскільки вона давала змогу деякою мірою потенційно забезпечити "соціальну справедливість" і зрівняти привілеї, що отримували купці, які об'єднувалися в такі компанії, акції яких емітувалися досить широко, щоб кожний бажаючий міг їх придбати, а з ними – і доступ до прибутків від колоніальної торгівлі.

Якщо акціонерні товариства, які виникали в цей час, сприяли могутньому поштовху розвитку фондової біржі, то масовий перехід до акціонерної форми, що розпочався у другій половині XIX ст., закріпив за нею пальму першості у біржовому світі: без фондової біржі акціонерна справа по-справжньому розвиватися не може.

Виокремлюють такі характеристики фондової біржі:

1) це централізований ринок з фіксованим місцем торгівлі, тобто наявністю торгової площі;

2) на цьому ринку є процедура відбору найкращих товарів (цінних паперів), які відповідають деяким вимогам (фінансова стабільність і значні розміри емітенту, масовість цінного папера як однорідного і стандартного товару, масовість попиту, чітко виражена мінливість цін і т. ін.);

3) наявність процедури відбору кращих операторів ринку як членів біржі;

4) наявність тимчасового регламенту торгівлі цінними паперами і стандартних торгових процедур;

5) встановлення офіційних біржових котирувань;

6) спостереження над членами біржі (з позицій їх фінансової стабільності, загального ведення бізнесу та дотримання етики фондового ринку)*55.

*55: { Господарський кодекс України: офіц. вид. – К.: Ін Юре, 2004. – 224 с.}

Діяльність біржі ґрунтується на таких принципах:

– особиста довіра між брокером та клієнтом (наприклад, угоди на біржі укладають в усній формі й оформлюються юридично заднім числом);

– привселюдність (публікуються дані про всі угоди і дані, які надаються емітентом за погодженням з біржею про внесення акцій у біржовий список, незалежно від активності емітента);

– регулювання адміністрацією біржі й аудиторами діяльності дилерських фірм шляхом встановлення правил торгівлі та обліку.

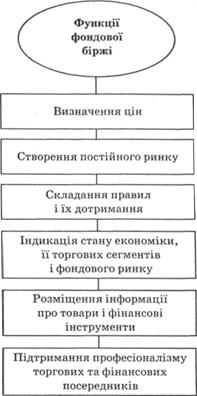

Основні функції фондової біржі зображено на рис. 3.8.

Кожна країна розвиває діяльність фондових бірж, зважаючи на національні, економічні та інші особливості. Однак загалом усі вони належать до однієї з двох біржових систем, а саме моноцентричної або поліцентричної.

Рис. 3.8. Основні функції фондової біржі

Моноцентрична біржова система – система, в якій домінуюче становище займає одна біржа, яка є фінансовим центром у країні. Інші біржі функціонують на регіональному рівні і вирішують місцеві фінансові проблеми. Найбільш логічне висування на перший план біржі, що знаходиться в головному фінансовому центрі країни. На цій біржі концентруються акції компаній, масштаби операцій яких є загальнонаціональними. Провінційні, або другорядні, поступово занепадають. Тому і з'являється моноцентрична система. Найвиразніше вона представлена у Великій Британії: у центрі біржової діяльності – міжнародна Лондонська фондова біржа, а регіональні фондові біржі, які фактично втратили самостійність, підпорядковані їй. Така система також характерна для Франції та Японії.

Водночас у країнах з федеративним устроєм більш імовірне формування поліцентричної біржової системи, за якої приблизно рівноправні кілька цент рів фондової торгівлі. Тобто поліцентрична система передбачає за функціонування основної, найсильнішої з погляду фінансових оцінок, діяльність ще кількох фондових бірж з високою часткою біржового обігу. Така система біржової діяльності характерна для Канади, де лідирують біржі Монреаля і Торонто, Австралії (Сідней, Мельбурн) та Німеччини*56.

*56: { Цивільний кодекс України : офіц. вид. – К.: Атіка, 2003.– 416 с.}

Нині біржа перестала виконувати посередницьку роль у створенні нових компаній, її головною метою стало отримання високого прибутку. Хоча угоди на біржі поділяються на інвестиційні (довгостроковий вклад грошей) та спекулятивні (короткостроковий характер угод), практично обидва види спрямовані на досягнення високого прибутку. Водночас довгостроковий прибуток біржової угоди може бути скоригований внаслідок зміни економічного становища через певний період після вкладення грошей.

Значення фондової біржі для ринкової економіки виходить за межі організованого ринку цінних паперів. Фондові біржі зробили переворот у проблемі ліквідності капіталу: для інвестора практично стерлися розбіжності між довго- і короткостроковими вкладеннями коштів. Але в міру розвитку операцій на фондових біржах склалося становище, коли для кожного окремого акціонера інвестиції (інвестований в акції капітал) мають такий самий ліквідний характер, як готівка, тому що акції в будь-який момент можуть бути продані на біржі.

Основним завданням Української фондової біржі (УФБ) є активізація вторинного фондового ринку в Україні. Біржа планує ввести на ринок нові фінансові інструменти.

Далі розглянемо характеристику цінних паперів, які можуть обертатися на фондовому ринку.

За правовою природою цінні папери є одним із видів матеріальних об'єктів, які мають широке застосування в ринковій економіці. У правовій та економічній науці обґрунтовуються різні погляди як на поняття цінних паперів, так і на перелік документів, які до них належать.

Закон "Про цінні папери та фондову біржу" (Закон України (BP УРСР) "Про цінні папери та фондову біржу" від 18 червня 199І р.) визначає цінні папери як грошові документи, що засвідчують право володіння або відносини позики, які визначають взаємовідносини між особою, що їх випустила, та їхнім власником і передбачають, як правило, виплату доходу у вигляді дивідендів або відсотків, а також можливість передавання грошових та інших прав, що випливають з цих документів, іншим особам.

За Цивільним кодексом України*57 (ст. 194) цінним папером є документ встановленої форми з відповідними реквізитами, що посвідчує грошове або інше майнове право і визначає взаємовідносини між особою, яка його випустила (видала), і власником та передбачає виконання зобов'язань згідно з умовами його випуску, а також можливість передачі прав, що випливають з цього документа, іншим особам. Аналогічне за змістом визначення міститься і у ст.163 Господарського кодексу України*58.

*57: { Там само.}

*58: { Господарський кодекс України : офіц. вид. – К.: Ін Юре, 2004. – 224 с.}

У різних правових системах цінні папери визначаються по-різному. Наприклад, за законодавством США, цінні папери – це письмові документи, які є пайовими паперами корпорації (акції) або які свідчать про заборгованість (облігації, сертифікати). У Великій Британії під цінним папером розуміють інвестиції, які набувають форми акції або облігації. За Цивільним кодексом РФ, цінні папери – це документи з дотриманням встановленої форми й обов'язкових реквізитів, що посвідчують майнові права, здійснення і передача яких можливі тільки у разі їхнього пред'явлення.

Загалом цінні папери є юридичними документами, які відповідають певним вимогам та містять законодавчо визначені реквізити. Фундаментальними ознаками цінних паперів є їхня обіговість, стандартність та серійність, ринковість, ліквідність, урегульованість та визнання державою.

Обіговість – це здатність цінних паперів бути предметом цивільних правочинів, обертатися на фондовому ринку згідно зі спеціальними, законодавчо визначеними правилами, бути платіжним інструментом.

Стандартність та серійність – однойменні цінні папери мають стандартний набір реквізитів, стандартний склад суб'єктів, стандартні правила передачі та обліку прав на них, стандартні права, що з них випливають.

Ринковість передбачає те, що цінний папір обертається на своєму ринку цінних паперів з притаманною йому інфраструктурою, суб'єктним складом, правилами роботи.

Ліквідність – здатність цінного папера бути перетвореним на грошові знаки.

Урегульованість і визнання державою полягають у тому, будь-який документ лише тоді є цінним папером, якщо він визнаний таким на законодавчому рівні. Фактично ця риса є визначальною. Наприклад, коносамент за законодавством України не є цінним папером, проте є таким за законодавством багатьох європейських країн. За Цивільним кодексом РФ ощадна книжка є цінним папером, тоді як в Україні її не віднесено до них.

Особливості розміщення (видачі) та обігу цінних паперів в Україні регулюються спеціальними актами законодавства України: законами України "Про цінні папери і фондову біржу", "Про Національну депозитарну систему та особливості електронного обігу цінних паперів в Україні", "Про обіг векселів в Україні", "Про господарські товариства", "Про інститути спільного інвестування (пайові та корпоративні інвестиційні фонди)", "Про іпотеку", "Про іпотечне кредитування, операції з консолідованим іпотечним боргом та іпотечні сертифікати", "Про фінансово-кредитні механізми і управління майном при будівництві житла та операціях з нерухомістю", "Про забезпечення вимог кредиторів та реєстрацію обтяжень", Декретом Кабінету Міністрів України "Про систему валютного регулювання і валютного контролю" тощо.

Власники привілейованих акцій мають такі права

Інвестиційний сертифікат

Ощадний сертифікат

Депозитні сертифікати банків

Опціон

Ф'ючерс

Форвардний контракт

Варант

Запитання і завдання для самоперевірки