Тема 13.Фінансове посередництво грошового ринку.

Тема 14. Теоретичні засади діяльності комерційних банків.

Тема 15. Центральні банки в системі монетарного та банківського управління.

Тема 16. Міжнародні фінансово-кредитні установи та їх співробітництво з Україною.

Тема 13. ФІНАНСОВЕ ПОСЕРЕДНИЦТВО ГРОШОВОГО РИНКУ

Банкір – це людина, яка позичає вам парасолю, коли світить сонце, і забирає її в той самий момент, коли починається дощ.

Марк Твен

13.1. Сутність, призначення і види фінансового посередництва

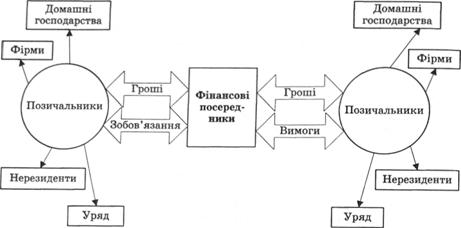

Фінансове посередництво – це специфічний вид діяльності на грошовому ринку, що полягає в акумуляції його суб'єктами в обмін на свої зобов'язання вільних грошових капіталів і розміщення їх від свого імені у дохідні активи. Внаслідок цієї діяльності:

– на ринку з'являються нові фінансові інструменти і загальний асортимент їх значно розширюється, що посилює стимули для формування вільних грошових капіталів;

– урізноманітнюється трансформація грошового капіталу, що сприяє кращій адаптації його руху до потреб розширеного відтворення;

– скорочуються витрати економічних суб'єктів на забезпечення руху свого грошового капіталу.

Суб'єкти грошового ринку, які займаються фінансовим посередництвом, називаються фінансовими посередниками і поділяються на дві групи: банки та небанківські фінансово-кредитні установи.

Небанківські фінансово-кредитні установи – це різноманітні установи, які акумулюють тимчасово вільні кошти і розміщують їх у формі кредиту.

Економічна відмінність між ними полягає у тому, що суб'єкти другої групи є чистими посередниками, які не можуть розмістити в активи більше коштів, ніж самі акумулювали. Банки ж є не тільки звичайними посередниками, а й творцями кредиту, оскільки виконують емісійну функцію. Тому правомірно розглядати банки не тільки як простих посередників, а і як підприємства кредитної сфери. Певною характерною рисою небанківських кредитних установ є досить вузька спеціалізація, яка чітко регламентується державою.

Поява цих інститутів зумовлена низкою причин:

– постійно посилюється інвестиційна активність населення, що обумовлено зростанням їх доходів;

– з боку суб'єктів господарювання зростає потреба в інвестиціях.

Усі фінансові посередники функціонують на єдиному грошовому ринку з одним і тим самим об'єктом – грошовими коштами, однаково відчутно впливають на кон'юнктуру цього ринку, можуть не тільки конкурувати між собою, а й взаємодіяти у вирішенні багатьох економічних і фінансових завдань. Тому дослідження фінансового посередництва як самостійного економічного явища має важливе теоретичне і практичне значення, особливо в сучасних умовах України, коли тільки формується грошовий ринок, його інфраструктура і механізм регулювання.

Фінансове посередництво істотно відрізняється від брокерсько-дилерської діяльності, оскільки брокери та дилери не мають власних вимог і зобов'язань, а діють за дорученням клієнтів, одержуючи дохід у вигляді комісійної плати (брокери) чи різниці у курсах купівлі і продажу (дилери). Фінансові посередники діють на ринку зовсім інакше – від свого імені і за свій рахунок, створюючи власні зобов'язання і вимоги, тому їх прибутки формуються як різниця між доходами від розміщення акумульованих коштів і витратами, пов'язаними з їх залученням.

Фінансові посередники відіграють важливу роль у функціонуванні грошового ринку, а через нього – у розвитку ринкової економіки. їх економічне призначення полягає у забезпеченні базовим суб'єктам грошового ринку максимально сприятливих умов для їх успішного функціонування (рис. 13.1)*224.

*224: { Яременко О.Р. Деньги и кредит : конспект лекций / О.Р. Яременко. – X. : Изд-во ХГЭУ, 2002. – 64 с.}

Конкретні переваги фінансового посередництва подані на рис. 13.2*225.

*225: { Демківський AВ. Гроші та кредит: навч. посіб. / А.В. Демківський. – К.: Дакор, 2005. – 528 с.; Яременко О.Р. Деньги и кредит : конспект лекций / О.Р. Яременко. – X.: Изд-во ХГЭУ, 2002. – 64 с.}

Становлення та розвиток фінансового посередництва в Україні відбувається дуже повільно, що пов'язано з такими проблемами:

– недосконале правове поле, в межах якого функціонують ці установи, і відсутність нормативних актів прямого впливу;

– великий рівень недовіри населення до дії багатьох установ цієї системи;

– сфера їх діяльності слабо контролюється державою, що значно підвищує ступінь ризику всіх учасників цього процесу.

У зв'язку з цим між комерційними банками і небанківськими кредитно-фінансовими закладами відбувається гостра боротьба за залучення грошових коштів та у сфері кредитних операцій. При цьому конкуренція має неціновий характер. Нецінова конкуренція – конкуренція за кредитні ресурси та кредитні вкладення між спеціалізованими кредитно-фінансовими інститутами, що виконують неоднакові операції, за якими не можна порівняти ціни. Порівняльна характеристика діяльності банків і небанківських фінансово-кредитних інститутів наведена у табл. 13.1*226 (с. 476).

*226: { Співак Л. Порівняльна характеристика банків та небанківських фінансових інсти тутів в Україні / Л. Співак, І. Каракулева 11 Вісн. НБУ. – 2006.– № 7. – С. 46–48.}

Рис. 13.1. Загальна схема фінансового посередництва

Розвиток нових інформаційних технологій, зміни у державному регулюванні банківських систем, усунення так званих вхідних бар'єрів на ринок банківських послуг породили виразну тенденцію до посилення позицій небанківських фінансово-кредитних установ у конкурентній боротьбі з банками за клієнтів.

Серед нових суперників банків – супермаркети, роздрібні торгові мережі, великі корпорації, які успішно конкурують з банками за рахунок значно вигіднішої структури витрат і доходів, високої якості, зручності, а головне – нижчої вартості банківських послуг, що пропонуються клієнтові.

Рис. 13.2. Переваги фінансового посередництва

13.3. Небанківські фінансово-кредитні установи

Фінансово-кредитні інституції

Пенсійні фонди

Ломбарди

Факторингові компанії

Фінансові компанії

Довірчі товариства

Запитання та завдання для самоперевірки

Завдання для самостійного розв'язання