Операції за рахунками здійснюють за допомогою платіжних інструментів за формами, установленими банківськими правилами (нормативно-правовими актами Національного банку, внутрішніми положеннями банку тощо).

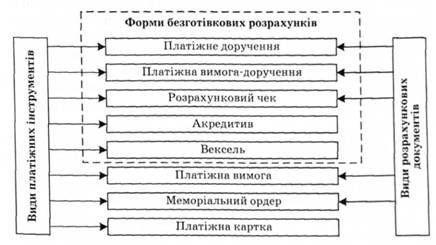

Варто розрізняти види платіжних інструментів, види розрахункових документів та форми безготівкових розрахунків.

Платіжний інструмент - засіб певної форми на паперовому, електронному чи іншому виді носія інформації, використання якого ініціює переказ коштів з відповідного рахунку платника.

До платіжних інструментів відносять документи на переказ, розрахункові документи та спеціальні платіжні засоби (платіжні картки).

Форми розрахункових документів, документів на переказ готівки для банків, а також міжбанківських розрахункових документів встановлює Національний банк України; форми документів за операціями з застосуванням спеціальних платіжних засобів та інших документів, що використовують у платіжних системах для ініціювання переказу, встановлюють правилами платіжних систем та повинні містити обов'язкові реквізити, встановлені Національним банком України.

Є такі види платіжних інструментів [69, ст. 1.13] (рис. 10.1):

- платіжне доручення;

- платіжна вимога-доручення;

- платіжна вимога;

- розрахунковий чек;

- акредитив;

- вексель;

- меморіальний ордер;

- платіжна картка

Рис. 10.1. Види платіжних інструментів, розрахункових документів і форми безготівкових розрахунків

Ініціювання переказу [35, ст. 22] здійснюють за такими видами розрахункових документів (див. рис. 10.1):

1) платіжне доручення;

2) платіжна вимога-доручення;

3) розрахунковий чек;

4) платіжна вимога;

5) меморіальний ордер.

Безготівкові розрахунки підприємств здійснюють у різних формах, а саме (див. рис. 10.1):

- платіжних доручень;

- платіжних вимог-доручень;

- чеків;

- акредитивів;

- векселів.

Платіжне доручення - розрахунковий документ, який містить доручення платника банку або іншій установі - члену платіжної системи, що його обслуговує, здійснити переказ визначеної в ньому суми коштів зі свого рахунку на рахунок отримувача.

Платіжне доручення є наказом підприємства установі банку переказати певну суму коштів зі свого рахунку на рахунок інших підприємств чи організацій у цій чи іншій установі банку. Платіжні доручення приймають установи банків до виконання залежно від наявності коштів на рахунку платника. Якщо коштів недостатньо, або вони відсутні, платіжне доручення повертають платнику без оплати. Платіжні доручення можуть подаватись у банк упродовж 10 календарних днів з дня виписки.

Є такі переваги розрахунків платіжними дорученнями:

1) вони є універсальною формою розрахунків (можуть застосовуватись і в межах країни, і в міждержавних постачаннях; за товарними і нетоварними операціями, для попередньої оплати, авансів і оплати після отримання товару);

2) ця форма розрахунку забезпечує максимальне наближення строків отримання товарно-матеріальних цінностей і здійснення платежу, прискорює оборот обігових коштів, запобігає виникненню кредиторської заборгованості.

Недоліком розрахунків платіжними дорученнями є відсутність гарантії належного платежу (своєчасність надходження платежу залежить не лише від платоспроможності покупця, а й від своєчасності виписки ним доручення).

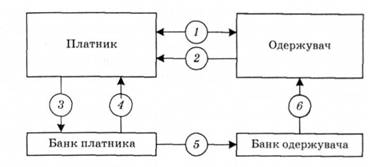

Схема документообігу при використанні платіжного доручення подана на рис. 10.2:

Рис. 10.2. Схема документообігу при використанні платіжного доручення: 1 - укладення договору; 2 - відвантаження продукції, товарів, виконання робіт, надання послуг; 3 - передача платіжного доручення; 4 - виписка з поточного

рахунку; б - платіжне повідомлення про зарахування коштів на поточний рахунок одержувача; 6 - виписка з поточного рахунку одержувача

Якщо одержувач не має рахунку в установі банку, то можуть використовуватися гарантовані доручення - банк перераховує кошти одержувачу через відділення зв'язку.

Платіжна вимога-доручення - розрахунковий документ, що містить вимогу одержувача безпосередньо до платника сплатити суму коштів та доручення платника банку, що його обслуговує, здійснити переказ визначеної платником суми коштів зі свого рахунку на рахунок одержувача.

Платіжна вимога-доручення - це комбінований розрахунковий документ, який складається з двох частин. Верхня частина - вимога підприємства-постачальника до підприємства-покупця сплатити вартість товару, виконаних робіт, послуг. Нижня частина - доручення покупця (платника грошових коштів) банку, який його обслуговує, переказати належну суму коштів з його рахунку на рахунок постачальника. Платіжну вимогу-доручення подає одержувач коштів безпосередньо до платника. Покупець, якщо він згоден оплатити товар (роботи, послуги), заповнює нижню частину документа і направляє в свій банк для переказу суми на розрахунковий рахунок постачальника. Розрахунки платіжними вимогами-дорученням и застосовують переважно в міжміських розрахунках за відвантажені товарно-матеріальні цінності, виконані роботи, надані послуги, їх не застосовують щодо розрахунків претензійного характеру. Банк приймає до оплати вимогу-доручення від платника не пізніше 20 календарних днів з дати оформлення її одержувачем.

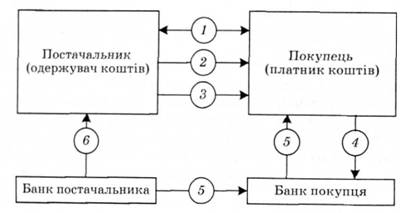

Схема документообігу при використанні вимоги-доручення зображена на рис. 10.3:

Рис, 10.3. Схема документообігу при використанні вимоги-доручення: 1 - укладення договору купівлі-продажу зі зазначенням форми розрахунків - вимогами-дорученнями;

2 - відвантаження продукції, товарів, виконання робіт, надання послуг; 3 - передача документів про відвантаження разом з вимогою-дорученням зі заповненою верхньою частиною; 4 - передача в банк повністю заповненої вимоги-доручення; 5 - здійснення платежу з одночасним наданням платнику виписки з рахунку та надсиланням документів у банк одержувача; 6 - зарахування коштів на рахунок одержувача та повідомлення його про це шляхом надання виписки з рахунку

Розрахунковий чек - паперовий розрахунковий документ, що містить нічим не обумовлене розпорядження платника банку, що його обслуговує, провести переказ суми коштів на користь визначеного в ньому одержувача.

Розрахунковий чек є письмовим дорученням власника рахунку (чекодавця) банку-емітенту, в якому відкрито його рахунок, про сплату одержувачу коштів (чекодержателю) зазначеної у чеку суми. Як правило, чеки використовують у розрахунках між підприємствами з метою скорочення розрахунків готівкою за отримані товари.

Чеки застосовують лише для безготівкових розрахунків, вони не підлягають сплаті готівкою. Такий чек заповнює платник і передає його одержувачу безпосередньо під час здійснення господарської операції.

Чеки виготовляють на замовлення комерційного банку Банкнотно-монетним двором НБУ на спеціальному папері з дотриманням усіх обов'язкових реквізитів і брошурують у чекові книжки. Чеки і чекові книжки є бланками суворого обліку. Строк дії чекової книжки - 1 рік з дати видачі. Розрахунковий чек із чекової книжки банк приймає до оплати впродовж 10 календарних днів від дати виписки. Невикористані чеки після закінчення строку дії чекової книжки повертають банку емітенту, який їх погашає.

Перевагою чекової форми розрахунків є відносна швидкість розрахунків і надходження коштів на рахунок постачальника, що сприяє зменшенню дебіторської заборгованості. Недоліками є неможливість оформлення чека на велику суму; складність оформлення чека.

Схема документообігу при використанні розрахункових чеків зображена на рис. 10.4.

Акредитив - договір, що містить зобов'язання банку за дорученням свого клієнта здійснити оплату товарно-транспортних документів за відвантажений товар третій особі (постачальнику, бенефіціару) зі спеціально задепонованих коштів за умовами передбаченими в акредитиві.

Банк-емітент - банк, що відкрив акредитив або здійснив емісію цінних паперів, платіжних карток або видав розрахунковий чек (розрахункову чекову книжку).

Бенефіціар - особа, якій призначений платіж або на користь якої відкрито акредитив.

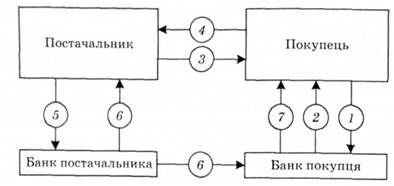

Рис. 10.4. Схема документообігу при використанні розрахункових чеків: 1 - подання заяви на придбання чекової книжки й одночасно платіжного доручення на перерахування частини коштів на рахунок "Розрахунки чеками"; 2 - видача чекової книжки з депонуванням суми ліміту; 3 - відвантаження продукції, товарів, виконання робіт, надання послуг; 4 - передача чека на оплату (при цьому чекодавець переписує залишок ліміту з корінця попереднього розрахункового чека на корінець виписаного); 5 - передають документи на оплату разом з трьома примірниками реєстру чеків; 6 - зарахування грошей на рахунок постачальника, передача документів до банку покупця; 7 - надання виписки з рахунку про перерахування вказаної в чеку суми

При використанні цієї форми розрахунків оплату документів за відвантажений товар, надані послуги здійснюють або в банківській установі постачальника за рахунок коштів платника, спеціально задепонованих, або в банку-платнику - так званий гарантований акредитив. Акредитивна форма розрахунків дає постачальнику впевненість, що відвантажений товар буде своєчасно оплачено. Для покупця така форма невигідна, бо на певний час кошти вилучають з обороту, що погіршує його фінансовий стан.

Акредитиви бувають покриті, відкличні, непокриті, безвідкличні.

Покритий - акредитив для здійснення платежів, за яким завчасно бронюють кошти платника в повній сумі на окремому рахунку в банку-емітенті або у виконуючому банку, що носить назву "Розрахунки за акредитивами".

Непокритий - акредитив, оплату за яким, в разі тимчасової відсутності коштів на рахунку платника, гарантує банк-емітент за рахунок банківського кредиту.

Відкличний - може бути змінений або анульований бан-ком-емітентом у будь-який час без попереднього повідомлення бенефіціара.

Безвідкличний - не може бути змінений або анульований без згоди на це бенефіціара.

Акредитив має містити лише ті умови, які банк може перевірити документально. Для відкриття акредитива клієнт подає банку-емітенту заяву в трьох примірниках, а для покритого акредитива - ще й відповідні платіжні доручення. Заяви повинні містити умови акредитива.

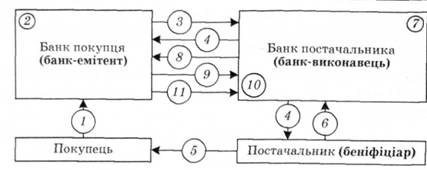

Схема документообігу при використанні акредитива зображена на рис. 10.5.

Акредитивну форму розрахунків застосовують тоді, коли прийом товарів покупцем здійснюють за місцем знаходження постачальника.

Є такі переваги акредитивної форми розрахунків:

1) надійне забезпечення платежу (для продавця);

2) гарантія, що платіж буде здійснено лише після надання продавцем необхідних документів, що засвідчують відвантаження товару (для покупця).

До недоліків використання акредитивної форми розрахунків варто віднести:

1) складність і громіздкість розрахунків у них задіяно декілька сторін, оформляється багато документів, до складання яких необхідно ретельно підходити;

2) часовий фактор - документи проходять через банки, що неминуче призводить до втрати часу;

3) вартісний фактор - за проведення операцій (відкриття, підтвердження, приймання та перевірка документів) банки стягують комісію, що залежить від суми акредитива, таким чином, вартість акредитива досить висока.

Акредитивну форму розрахунків часто застосовують при міжнародних розрахунках. Іноземний бенефіціар часто наполягає на підтвердженні випущеного українським банком

Рис. 10.5. Схема документообігу при використанні акредитива: / - покупець-платник передає до свого банку заяву на відкриття акредитива; 2 - банк депонує кошти на рахунок "Розрахунки акредитивами"; З - банк покупця (банк-емітент) повідомляє банк постачальника (банк-виконавець) про відкриття акредитива; 4 - банк постачальника (банк-виконавець), одержавши повідомлення, інформує постачальника і банк покупця (банк-емітент) про відкриття акредитива; 5 - постачальник відвантажує товар покупцю; 6 - постачальник передає товарно-транспортні накладні та розрахункові документи до сплати своєму банку; 7 - банк постачальника, одержавши зазначені документи, перевіряє їх та звіряє з умовами реалізації акредитива; 8 - банк постачальника (банк-виконавець) спецзв'язком передає документи до банку покупця (банку-емітента); 9 - банк-емітент підтверджує отримання реєстру документів; 10 - банк постачальника зараховує кошти на рахунок постачальника; 11 - банк-емітент звіряє одержані документи постачальника з умовами акредитива і перераховує гроші банку постачальника

акредитива європейським банком. Тоді в ланцюжку "покупець - банк-емітент - банк-виконавець - бенефіціар" з'являється ще одна ланка - підтверджуючий банк.

Вексельна форма розрахунків - це розрахунки між постачальником (одержувачем коштів) і покупцем (платником коштів) з відстрочкою платежу, які оформлюють векселем.

Вексель - цінний папір, який посвідчує безумовне письмове грошове зобов'язання векселедавця або його наказ третій особі сплатити після настання строку платежу визначену суму власнику векселя (векселедержателю) [46, ст. 14].

Вексель виконує різні функції господарської діяльності залежно від обставин:

- боргового зобов'язання - в разі оформлення заборгованості за господарським договором за передані товари, виконані роботи, надані послуги;

- цінного папера - коли він є предметом купівлі-продажу за господарським договором;

- платіжного інструмента - у разі використання його в розрахунках з суб'єктами господарської діяльності.

Тож вексель - це фінансовий інструмент, що поєднує функції цінного папера, боргового зобов'язання, платіжного інструмента.

Обіг векселів в Україні регулює Закон України "Про обіг векселів в Україні" [28], який прийняли відповідно до Женевської конвенції 1930 р. (якою запроваджено Уніфікований закон про переказні векселі та прості векселі).

Векселі бувають:

1) прості - виписує і підписує боржник;

2) переказні - виписує і підписує кредитор (трасант), є наказом боржнику (трасату) про сплату в зазначений термін вказаної суми грошей іншій особі (ремітенту).

Простий вексель - борговий цінний папір, який місить просту, нічим не обумовлену обіцянку векселедавця виплатити векселедержателю певну суму грошей при настанні певного строку. Бувають іменними і на пред'явника.

Переказний вексель (тратта) - борговий цінний папір, що містить нічим не обумовлене письмове розпорядження кредитора (трасанта), адресоване боржнику (трасату), про те, щоб останній виплатив по пред'явленню або в день, вказаний у векселі, певну суму грошей певній особі. Переказний вексель зберігає особа (ремітент), що буде виступати пред'явником. Погоджуючись зі зобов'язаннями, боржник ставить на тратті свій підпис (акцепт). Ремітент може передати тратту іншій особі шляхом передававального підпису (індосаменту), яка буде вважатись наступним ремітентом.

Векселі (переказні й прості) складають у документарній формі на бланках з відповідним ступенем захисту від підроблення, форму та порядок виготовлення яких затверджує Державна комісія з цінних паперів та фондового ринку за погодженням з Національним банком України з урахуванням норм Женевської вексельної конвенції; вони не можуть бути переведені у бездокументарну форму.

Вексель, який видається на території України і місце платежу за яким також знаходиться на території України, складається державною мовою. Найменування трасанта (векселедавця), інших зобов'язаних за векселем осіб заповнюють тією мовою, якою визначено офіційне найменування в їхніх установчих документах.

Платіж за векселем на території України здійснюється тільки в безготівковій формі.

Вексель підписують від імені юридичних осіб - власноруч керівником та головним бухгалтером (якщо така посада передбачена штатним розписом юридичної особи) чи уповноваженими ними особами; підписи скріплюють печаткою.

Підприємство-векселедавець зобов'язане вести реєстр виданих векселів у порядку, затвердженому Державною комісією з цінних паперів та фондового ринку. Предметом вексельного зобов'язання можуть бути тільки гроші. Видавати переказні та прості векселі підприємство може лише для оформлення грошового боргу за фактично поставлені товари, виконані роботи, надані послуги. Порівняно з іншими цінними паперами векселі не знецінюються, в обігу перебувають визначений договором час, скорочують потреби в готівці, зменшують витрати грошового обігу, прискорюють його.

Платіжна вимога - розрахунковий документ, що містить вимогу стягувача або (за договірного списання) одержувала до обслуговуючого платника банку здійснити без погодження з платником переказ визначеної суми коштів з рахунку платника на рахунок одержувача. Платіжну вимогу застосовують у випадках, коли ініціатором переказу виступає стягувач.

Меморіальний ордер - розрахунковий документ, який складають за ініціативою банку для оформлення операцій щодо списання коштів з рахунку платника та внутрішньобанківських операцій.

10.5. Зміст та організація готівкових розрахунків

Тема 11. КРЕДИТУВАННЯ ПІДПРИЄМСТВ

11.1. Форми та види кредитів

11.1.1. Податкова класифікація видів кредиту

11.1.2. Класифікація видів кредиту за організацією кредитних відносин

11.1.3. Класифікація видів кредиту за критерієм податкових наслідків кредитних відносин

11.2. Методи банківського кредитування та процес кредитування

11.3. Кредитні обмеження

11.4. Нарахування відсотків за користування кредитом