Параметри кожної складової фінансової безпеки регіону мають забезпечити її внутрішню і зовнішню збалансованість, а їх значення мають бути достатніми для забезпечення належної стійкості системи до дії загроз.

На основі проведеного аналізу існуючих підходів до класифікації загроз економічній безпеці М. Медвідь виділяє основні класифікаційні ознаки загроз [76, с. 32] (див. табл. 5.3.).

По відношенню до аналізу системи загрози розподіляють на внутрішні та зовнішні. Внутрішні загрози трактуються як сукупність умов і факторів, джерелом виникнення яких є економічна система, що розглядається; зовнішні загрози як сукупність умов та факторів, що сформувалися в економічних системах більш високого рівня ієрархії по відношенню до системи, яка розглядається.

Тимчасові загрози діють протягом обмеженого періоду й у свою чергу поділяються на короткострокові та довгострокові. Постійні загрози діють протягом усього періоду існування системи і фактично непереборні. Будь-яка зовнішня або внутрішня загроза може розглядатись як реальна або потенційна, а також як постійна або тимчасова.

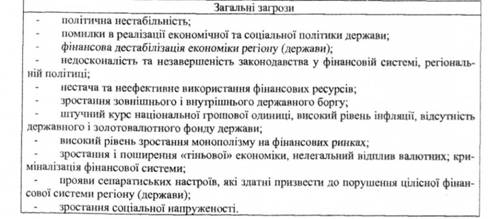

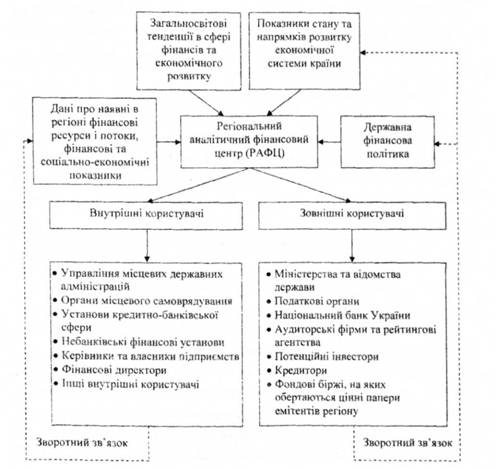

Таблиця 5.3. Загрози фінансовій безпеці регіону за складовими фінансової системи

На керовані загрози можна здійснювати прямий вплив з боку регіональної системи управління з метою зміни стану кожної із загроз. Такий вплив здійснюється регіональною системою управління за результатами дослідження стану безпеки за певний період. Воно повинне виражатися в низці рекомендацій і конкретних дій із формування економічної політики й інституціональних перетворень, що усувають або пом'якшують негативний вплив цих загроз.

Некеровані загрози характеризуються тим, що регіональна система управління не має можливості здійснювати на них прямий вплив; їх зміну можна здійснити тільки непрямим шляхом, через зміну пов'язаних із ними керованих загроз.

Необхідно також вирізняти такий вид загрози, як фінансовий ризик. Фінансовий ризик - загроза фінансових втрат при прийнятті рішень в умовах невизначеності в регіональній політиці.

В умовах формування в Україні дієвої регіональної політики важливого значення набуває визначення та протидія наявним і потенційним загрозам фінансовій безпеці регіонів. До останніх, зокрема, можна зарахувати: ризик зниження фінансової стійкості регіону; ризик зміни вітчизняного законодавства, в тому числі податкового; ризик невиконання Державного бюджету, частина коштів якого йде на забезпечення регіональних потреб; ризик неодержання інвестицій [25, с.65].

Створення дієвої системи фінансової безпеки регіону передбачає чітке визначення потенційних загроз та їх джерел у тій чи іншій сфері, а також наявних і необхідних ресурсів для їх нейтралізації. Причому загроза може бути наслідком як непередбачених обставин, випадкових подій, так і усвідомлених провокацій, терористичних актів. Матеріалізуватися ж вона може у прямих збитках або втраченій вигоді.

Одними з найважливіших елементів механізму забезпечення фінансової безпеки регіону є моніторинг та прогнозування факторів, що визначають загрози фінансової безпеки. Саме моніторинг як оперативна інформаційно-аналітична система спостережень за динамікою показників фінансової безпеки має велике значення для перехідного стану економіки України за наявності серйозних міжрегіональних диспропорцій і гострої недостатності фінансових ресурсів, значної рухомості й нестійкості показників. З огляду на це мають зростати вимоги до державної статистики щодо комплексності, глибини і форм охоплення об'єктів статистичного спостереження, якості та оперативності інформації.

Стан фінансової безпеки регіону визначається на основі системи кількісних і якісних оцінок (критеріїв, показників, їх порогових значень та коефіцієнтів), що визначають стан розвитку фінансової сфери економіки, й припускає здійснення комплексних заходів, які підтримують необхідний безпечний стан, пов'язаний насамперед з інтенсивністю реалізації реформ за скоректованою програмою та охоплює основні напрями бюджетно-фінансової, грошової, інвестиційної, зовнішньоекономічної діяльності.

Критерій фінансової безпеки - це ознака, на підставі якої визначається стан і здатність фінансової системи протистояти проявам небезпеки [76, с. 35]. Критерії формують показники фінансової безпеки об'єкта дослідження, що будуть описувати й характеризувати його динаміку, рівень основних кількісних та якісних параметрів, на основі яких формується протидія небезпеці.

Основним критерієм фінансової безпеки є здатність зберігати або принаймні швидко поновлювати критичний рівень суспільного відтворення в умовах припинення зовнішніх інвестицій чи запозичень або кризових ситуацій внутрішнього характеру.

Загальна критеріальна оцінка безпеки включає оцінку ресурсного потенціалу регіону, ефективності його використання і можливостей його розвитку; конкурентоспроможності економіки, цілісності території та економічного простору; незалежності й можливості протистояти зовнішнім загрозам; соціальної стабільності та умов відведення і розв'язання соціальних конфліктів.

На основі окремих критеріїв формують показники фінансової безпеки регіону. Якщо критерій визначає якісну основу фінансової безпеки, то показник - кількісну характеристику цього явища. Для аналізу стану фінансової безпеки регіону необхідно визначити показники фінансової безпеки регіону, адже їх зміна впливає на різкі зміни грошового попиту та пропозиції в економіці, а отже, впливає на динаміку економічного розвитку в цілому.

Показник фінансової безпеки регіону (індикатор) є кількісною характеристикою здатності господарського комплексу регіону зберігати стан і протистояти небезпеці досягнення цілей розвитку згідно з визначеним критерієм [76, с. 36].

Прийнято вважати такі показники які мають відмінні властивості: кількісно відображають загрози; володіють високою чутливістю та властивістю попереджувати суспільство, державу, регіони та інші об'єкти про можливу небезпеку пов'язану зі зміною економічної чи політичної ситуації; взаємопов'язані між собою значною мірою.

Порушення того чи іншого показника саме по собі не становить загрози фінансовій безпеці регіону. Але організація моніторингу, комплексний розгляд системи показників, поглиблений аналіз окремих економічних об'єктів і процесів при відхиленні динаміки критеріїв від нормальної траєкторії повинні бути об'єктом постійного контролю компетентних органів державної та місцевої влади.

І. Запоточний та В. Захарченко вважають, що для оцінювання економічної безпеки території можна використовувати наступні методи: визначення основних мезоекономічних показників і порівняння їх із пороговими значеннями, за які приймають значення, не нижчі від середньосвітових; оцінювання темпів економічного зростання території за основними мезоекономічними показниками й динамікою їх зміни; методи експертного оцінювання опису кількісних та якісних характеристик досліджуваної території; метод аналізу й опрацювання сценаріїв; методи оптимізації; ігрові методи, методи корисності; методи розпізнавання образів; методи теорії нечітких систем; методи багатовимірного статистичного аналізу; метод процедурного аналізу. Причому вони зазначають, що "універсальні й практично вживані методи поки що невідомі".

Детальний аналіз методик оцінювання стану фінансової безпеки регіону, визначення коефіцієнтів та порогових значень показників фінансової безпеки регіону з застосуванням експертного аналізу, порівняння регіонів України за їх станом фінансової безпеки за 2002-2006 роки проводить у своєму дисертаційному дослідженні М. Медвідь [76, розд. 2].

Вся сукупність (а це до 50 показників зовнішнього характеру (факторів) і приблизно стільки ж - внутрішнього характеру) може оброблятися в регіональному інформаційно-аналітичному центрі з метою недопущення зменшення фінансової стійкості регіону в ході реалізації запланованих програмою регіонального розвитку проектів. Це, в свою чергу, пред'являє жорсткі вимоги та критерії до якості, повноти, достовірності і оперативності даних, які надходять до центру для подальшої обробки, тому що для визначення загального рівня фінансової безпеки регіону необхідно здійснити інтегральну оцінку впливу всіх дестабілізуючих факторів та чинників.

Без якісної і своєчасної інформаційно-аналітичної підтримки процес забезпечення фінансової безпеки регіону є проблематичним. Особливо це важливо у перехідній економіці, де загрози фінансовій безпеці є більш масштабними і багато в чому раптовими [81, с. 136].

У зв'язку з тим, що кінцевим результатом функціонування механізму забезпечення фінансової безпеки регіону є прийняття управлінських рішень органами місцевої влади та самоврядування, керівниками кредитно-фінансових установ і суб'єктів господарювання, інформація, яка надходить для аналізу, повинна відповідати певним критеріям. Розглянемо деякі з них.

Насамперед, вказана інформація має бути придатною для аналітичної обробки, носити описовий характер, в тому числі ретроспективного плану, тобто характеризувати події та явища, які вже відбувалися або відбуваються. В той же час для того, щоб інформація могла використовуватись в процесі планування розвитку стану фінансової безпеки регіону, вона повинна показувати перспективи і, зокрема, приділяти особливу увагу тим внутрішнім і зовнішнім факторам впливу на фінансову безпеку регіону, які в перспективі мають ймовірність найбільшого впливу на процеси в регіоні, тобто носити прогнозний характер.

До масивів інформації, що повинна оброблятися інформаційно-аналітичним центром, необхідно додати також відомості про стан правового поля, у якому регулюється функціонування та відносини в фінансово-економічній сфері, дані про заходи щодо поліпшення рівня фінансової безпеки в інших регіонах та результати їх застосування. Обов'язковому врахуванню підлягає дія в регіоні та країні тих чи інших політичних факторів.

Джерелами фінансової інформації на рівні регіону можуть виступати профільні управління місцевих державних адміністрацій, органів місцевого самоврядування, територіальні або регіональні управління НБУ, Державного комітету статистики, Державного казначейства, Державної податкової адміністрації, Пенсійного фонду України, фондів соціального страхування, державних регуляторів ринку цінних паперів та фінансових послуг, митних органів, торгівельно-промислової палати тощо.

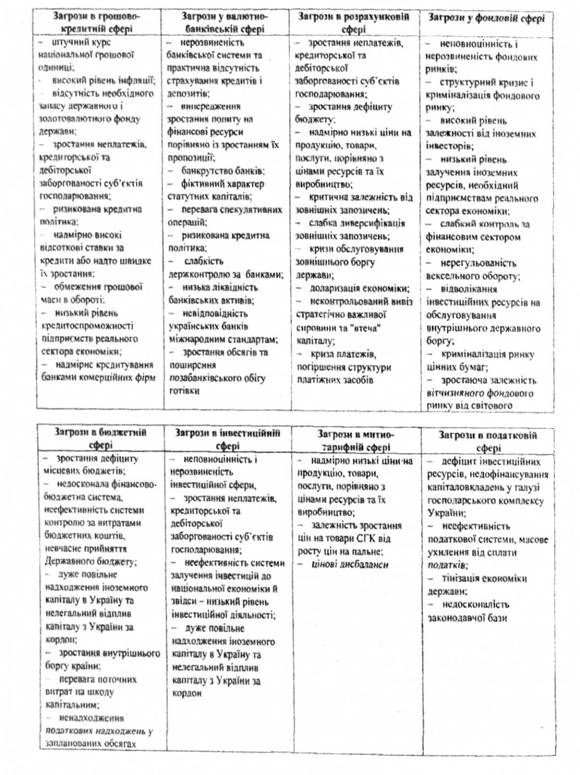

Зрозуміло, що великі масиви інформації, які надходитимуть до центру, обов'язково будуть містити помилки, неточності, а інколи матимуть характер надмірності та недоцільності для аналізу. Тому з метою зменшення похибок в роботі інформаційно-аналітичного центру в результаті надання йому інформації недостовірного або сумнівного характеру необхідно передбачити проведення попереднього контролю з метою відсіву таких даних. Він повинен відбуватися на перших стадіях алгоритму забезпечення інформацією фінансової безпеки регіону, схему дії якого пропонується нами нарис. 5.3. [81, с. 138].

У відповідності до наведеного алгоритму, на першій стадії визначаються індикатори, які мають характеризувати рівень фінансової безпеки регіону за її складовими. На цьому ж етапи на основі обраних індикаторів визначаються інформаційні потреби, достатні для моніторингу на постійній основі стану фінансової безпеки, тобто фактично формується інформаційний потік.

На другій стадії отримуються необхідні дані та здійснюється їх первинна перевірка на достовірність, повноту, своєчасність, а також виявляються спроби безпосереднього або опосередкованого управління системою ззовні. Якщо достовірність інформації неможливо визначити, вона відразу ж відкладається з метою перевірки в подальшому. Це дозволяє забезпечити прийняття управлінських рішень виключно на підставі інформації, яка визнана достовірною.

Рис. 5.3. Схема алгоритму забезпечення інформацією системи фінансової безпеки регіону

На третій стадії проводиться попередній аналіз інформації та її включення до баз даних. На цьому етапі здійснюється первинна експертиза даних, по вузьких питаннях.

На четвертій стадії здійснюється аналітична обробка баз даних для визначення факторів, які негативно впливають на рівень фінансової безпеки регіону, виявляються конкретні поточні загрози фінансовій безпеці. При цьому можуть розраховуватись окремі показники складових фінансової безпеки регіону, а також інтегрований показник рівня фінансової безпеки. Кінцевий аналіз на цьому етапі проводиться шляхом поєднання результатів багатьох первинних експертиз, кожний з яких проведений на третій стадії, шляхом взаємного узгодженого рішення багатьох окремих питань. Це пов'язано з великою кількість факторів, які піддаються аналізу.

На п'ятій стадії в разі необхідності експерти можуть збирати необхідну цільову інформацію для поглибленого аналізу конкретних загроз, виявленням чинників та умов їх появлення, в тому числі правового та політичного характеру.

На шостій кінцевій стадії напрацьовані результати та зведена інформація передається користувачу для вивчення та прийняття відповідних управлінських рішень.

Наступний етап аналізу інформації практично неможливий, якщо спеціаліст, який за це береться, неспроможний швидко та адекватно, спираючись на матеріали первинної експертизи, спілкування з іншими спеціалістами, читання фахової літератури і т. ін. зрозуміти;

^ по-перше, суть кожного з питань, що належать до різних сфер діяльності (бюджет, банківська справа, ринок цінних паперів, інвестування тощо), які стали предметом розгляду первинної експертизи;

^ по-друге, побачити та зрозуміти наявні взаємозв'язки окремих питань між собою в контексті вирішення будь-якої проблеми чи їх комплексу. Таким чином, в основі вторинної експертизи не стільки фахові знання та кваліфікаційний рівень спеціаліста в якійсь конкретній галузі, скільки психологічні особливості особистості, по відношенню до яких знання та професійна кваліфікація становлять тільки специфічний додаток.

У відповідності до виявленої різниці персонал, який здійснює аналітичну обробку інформації в центрі, поділяється на дві категорії. Перша - це експерти, що залучаються до первинної обробки даних. Друга - координатори, які володіють діловими, психологічно обумовленими якостями, необхідними для проведення вторинної експертизи, і які вже зарекомендували себе в якості фахівців на рівні первинної експертизи питань. Вказана обставина дуже важлива, оскільки недобросовісність в роботі на рівні вторинної експертизи неприпустима, але її відсутність чи наявність у претендента на посаду може бути виявлена по його ставленню до посадових обов'язків за місцем основної роботи і до виконання первинної експертизи.

Крім зазначеного експертно-аналітичного персоналу, поточну роботу в центрі повинні забезпечувати виконавчо-технічний персонал, зайнятий введенням інформації, обслуговуванням ЕОМ тощо. Основною вимогою до спеціалістів категорії є виконавча дисципліна та акуратність в роботі.

Для реалізації основних завдань, що стоять перед органами місцевого самоврядування, удосконалення системи управління, підвищення ефективності виконання функцій, переданих на місцевий рівень, вищевказані владні структури мають бути забезпечені не тільки необхідними фінансовими ресурсами, а мати також реальні механізмами по ефективному управлінню ними.

Незважаючи на спроби систематизувати механізми фінансового управління на регіональному рівні в рамках програм соціально-економічного розвитку, практика показує, що єдині методологічні розробки з аналізу наявності фінансових ресурсів та способів керованого впливу на регіональні фінансові потоки наразі відсутні. Про оцінці фінансових ресурсів, які знаходяться у розпорядженні місцевих органів влади, зазвичай обмежуються коштами місцевих бюджетів, отриманих ними трансфертів з державного бюджету у вигляді дотацій та субвенцій, а також централізованих позабюджетних і страхових фондів. До того ж, якщо механізми залучення місцевими органами влади та управління фінансових ресурсів регіональної банківської системи, а також допомоги міжнародних фінансових установ знаходять своє відображення у фаховій літературі та запроваджуються на практиці у вигляді оформлення запозичень, то потенційна можливість використання коштів, які обертаються в сфері небанківських кредитно-фінансових установ, на підприємствах, у населення, залишається поза увагою. Наслідком цього є недостатньо ефективне використання інструментарію фінансового механізму регулювання економіки.

Фактична безсистемність та відносна хаотичність застосування фінансових інструментів державного впливу на економіку, використання їх нарізно, без врахування реакції всього господарського комплексу, так зване "ручне управління" в повній мірі проявляє себе саме на регіональному рівні, призводить в кінцевому підсумку до незворотності негативних тенденцій і кризових явищ в управлінні та розвитку окремих територій.

Місцеві органи влади постійно відчувають потребу в організації більш ефективного управління економікою і соціальною сферою на підпорядкованій території; в нормативно-методичному апараті оцінки реальної потреби у фінансових ресурсах, які необхідно отримати як з державного бюджету, так і від приватних інвесторів; в сучасних методологічних підходах до визначення напрямків і обсягів цільового використання наявних фінансових ресурсів, підвищення самостійності в управлінні податками та іншими обов'язковими платежами.

При формуванні системи державної влади як на рівні регіонів, так і країни в цілому, основні зусилля науковців і фахівців в сфері державного та фінансового управління, місцевого самоврядування традиційно спрямовувалися на організацію системи управління бюджетними ресурсами всіх рівнів та контролю за їх цільовим використанням. З цією метою в Україні створена мережа інституційних структур з обслуговування руху державних фінансових ресурсів, зокрема, органи податкової адміністрації, Державне казначейство, Головне контрольно-ревізійне управління. Прийнято ряд законів та нормативних актів, що регламентують виконання функцій кожною із названих структур.

Задача управління фінансами значно ускладнюється для регіональних органів державної влади та органів місцевого самоврядування тим, що різноманітність суб'єктів ринкової економіки обумовлює значну кількість джерел формування фінансових ресурсів, відносну їх відокремленість, хаотичність руху і неоднозначність взаємодії. Формування і раціональне використання фінансового потенціалу регіону передбачає планування руху фінансових ресурсів будь-якого походження, в тому числі тих, які насамперед підпорядковуються інтересам приватних власників і спрямовані на отримання максимального прибутку. Вказана обставина вимагає від держави та органів місцевого самоврядування використовувати більшу кількість інструментів та організаційно-економічних засобів втручання у економічні процеси та фінансову діяльність суб'єктів господарювання регіону, установ, населення тощо.

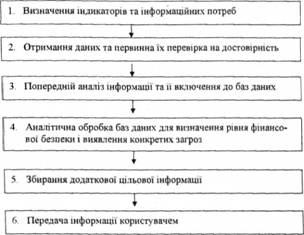

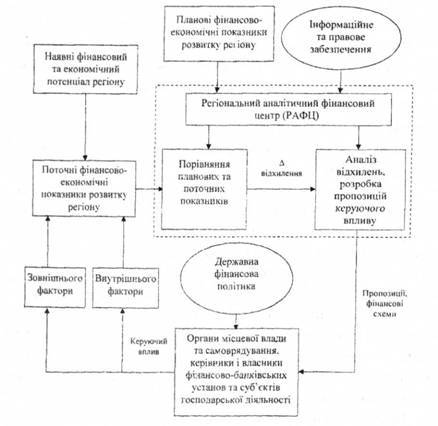

З урахуванням викладеного та спираючись на аналіз досліджень вітчизняними науковцями сучасного стану міжбюджетних відносин, фінансового механізму і фінансового управління економікою України, можливо створити для розробки й запровадження нових форм і методів системного управління фінансовими ресурсами регіону регіонального аналітичного фінансово центру (РАФЦ), який повинен здійснювати аналіз поточного стану фінансової системи регіону, надавати прогноз її розвитку, а також забезпечувати координацію дій суб'єктів економічних взаємовідносин адміністративно-господарської території в процесі формування та управління регіональними фінансовими ресурсами [76, с. 146].

Вказаний центр може бути створений спільними зусиллями органів місцевого самоврядування і державної виконавчої влади, керівниками та власниками банківських установ і суб'єктів господарювання. Спираючись на аналіз фінансових показників та потоків в господарському комплексі регіону, критеріїв загального соціально-економічного стану і динаміки їх розвитку, він буде формувати для своїх учасників та користувачів рекомендації і пропозиції щодо можливого застосування фінансових схем, конкретних методів та механізмів впливу на організацію регіональної економіки, а також трансформацію існуючих або побудову нових фінансових взаємовідносин з урахуванням вимог загальнодержавної фінансової політики та програми соціально-економічного розвитку регіону.

Схема обміну інформацією між регіональним аналітичним фінансовим центром, учасниками та потенційними користувачами напрацьованих рішень наведена на рис. 5.4.

В результаті аналізу та розробки пропозицій щодо способів впливу на регіональну економіку повинен сформуватися дієвий механізм реагування та оперативного управління фінансовими ресурсами регіону, врегулювання фінансових потоків з метою недопущення надмірного витоку фінансових ресурсів за його межі.

Для інформаційного забезпечення своєї діяльності РАФЦ повинен використовувати поточні показники соціально-економічного розвитку регіону, дані Головного управління економіки облдержадміністрації, Головного фінансового управління, Головного управління держказначейства, Державної податкової адміністрації про стан виконання обласного бюджету, цілі та ефективність використання бюджетних коштів, прибутковість підприємств та установ, ліквідність та стійкість установ кредитно-банківської системи-тощо, дані обласного управління НБУ відносно фінансових потоків всередині банківської системи, частки готівки та іноземної валюти в грошовому обігу, тенденцій щодо надходження або відпливу фінансових ресурсів за межі регіону, а також зміну зовнішніх та внутрішніх факторів, що впливають на стан фінансово-економічної та соціальної системи.

Рис. 5.4. Схема інформаційних потоків між регіональним фінансовим центром, його учасниками та користувачами

На їх базі РАФЦ розробляє та рекомендує до втілення практичні механізми концентрації капіталів, тобто узгоджених дій щодо мобілізації, залучення та використання фінансових ресурсів з метою підвищення фінансового потенціалу регіону та забезпечення його соціально-економічного розвитку. Оптимізація руху та використання фінансових ресурсів, в свою чергу, позитивно вплине на ефективність діяльності суб'єктів господарювання, підвищить економічну активність населення та відповідальність за кінцевий результат органів влади та управління.

Однак, пропонуючи створення подібних аналітичних центрів, необхідно зупинитися на розгляді механізму прийняття управлінських рішень тактичного та стратегічного характеру на основі наявних фінансово-економічних показників функціонування господарського комплексу регіону. Регіональний аналітичний фінансовий центр (РАФЦ) мас взяти на себе виконання наступних функцій [76, с. 149]:

^ відстеження фінансових потоків в регіональній банківській системі;

^ визначення сприятливих умов для формування фінансових ресурсів регіону;

^ моніторинг стану фінансової безпеки регіону та стійкості його фінансових взаємовідносин;

* визначення факторів та чинників, що негативно впливають на стан виконання Програми соціально-економічного розвитку регіону та розробка механізмів їх усунення або пом'якшення;

^ розкриття невикористаних чи мобілізація внутрішніх регіональних резервів фінансових ресурсів, залучення яких дозволить прискорити розвиток регіональної економіки або перевести основні її параметри в режим ефективного функціонування;

^ розробка фінансового механізму оздоровлення господарського комплексу;

^ розробка фінансового механізму удосконалення наявної системи управління економікою регіону;

^ здійснення аналізу поповнення регіонального бюджету та використання його коштів з урахуванням рівня підприємницької активності суб'єктів господарювання;

^ розробка пропозицій щодо провадження на рівні регіону кредитної та інвестиційної політики;

* розробка механізмів регулювання проблем соціально-економічного розвитку, які не Може вирішити самостійно і ефективно ринковий механізм;

^ стимулювання місцевих органів влади до об'єднання на ринкових засадах фінансових ресурсів для вирішення місцевих, регіональних та міжрегіональних проблем;

^ інформаційне та консультаційне забезпечення органів влади та управління, кредитно-фінансового сектору, суб'єктів господарювання.

Таким чином, функція регіонального аналітичного фінансового центру полягає в розробці управлінських рішень, які будуть узгоджувати дії всіх учасників процесу з метою вирішення конкретної проблеми або досягнення певних результатів як спільної мети соціально-економічного розвитку регіону. Крім того, центр запропонує механізми впровадження управлінських рішень та визначає роль кожного з учасників його реалізації, а також узгоджували їх конкретні дії із загальною стратегією.

Слід зазначити, що за відсутності реальних важелів впливу на учасників процесу РАФЦ не пристосований для практичного втілення управлінських рішень. Ця функція виконується за межами центру регіональними органами державної виконавчої влади, органами місцевого самоврядування, банківськими установами, або окремими одиницями чи групами суб'єктів господарської діяльності, які мають певні взаємовідносини.

Діяльність РАФЦ споріднена діяльності консультаційного органу. Не має суттєвого значення його організаційне оформлення. Центр може існувати у вигляді окремої структури або входити до складу одного з головних управлінь обласної державної адміністрації. При цьому РАФЦ може мати обмежений перелік так званих технічних працівників (керівник, канцелярія, системний адміністратор), а необхідні фахівці по аналогії з керівним центром фінансово-промислових груп залучаються лише за необхідності для виконання окремих видів робіт, тобто під конкретну задачу.

РАФЦ - це мозковий центр, який у будь-якому випадку здійснює рішення найбільш загальних задач та розробку необхідних рекомендацій в інтересах розвитку регіону. До них, зокрема, належать аналіз стану ринків, політичної та економічної ситуації в регіоні та державі, рівень виконання регіонального і місцевих бюджетів, спрямованість фінансових потоків, капіталізація банківських установ, активність учасників ринку цінних паперів, економічна активність населення, повнота та своєчасність соціальних виплат тощо.

Для забезпечення функціонування центру до його компетенції повинно входити, по-перше, акумуляція інформаційних потоків (фінансовий стан та економічні показники окремих бюджетоутворюючих суб'єктів господарювання та галузей господарського комплексу, фінансово-економічні показники регіону в цілому, рух фінансових потоків в кредитно-банківській сфері, виконання регіонального бюджету та надходження трансфертів тощо). Це потребує вдосконалення процесу обміну інформацією між учасниками Центру.

По-друге, центр повинен розробляти та пропонувати варіанти вирішення наявних проблем шляхом пропозиції запровадження фінансових схем, вдосконалення механізмів управління фінансовими ресурсами, трансформації фінансових взаємовідносин всередині регіону та із зовнішніми учасниками, зміни оподаткування в рамках компетенції місцевих органів влади, визначення шляхів розширення економічної активності суб'єктів господарювання та населення, мобілізація та залучення додаткових фінансових ресурсів в реальний сектор економіки. Вказані заходи мають надавати можливість ефективніше працювати фінансовим ресурсам.

Також слід зауважити, що розроблені центром аналітичні рішення не носять обов'язкового характеру. Вони визначають питання координації та стратегії, а для втілення конкретних проектів можуть додатково створюватись управлінські компанії, які управлятимуть більш низькими ланками бізнесу, наприклад, інвестиційні пайові фонди або фонди фінансування будівництва, фонди операцій з нерухомістю.

Таким чином, з практичної точки зору задача аналітичного фінансового центру полягає в розробці конкретних заходів, спрямованих на мобілізацію фінансового потенціалу регіону та концентрацію фінансових ресурсів на приоритетних напрямках, які повинні забезпечити зростання виробництва, підвищення рівня життя та соціальної захищеності населення. Роль економічних досліджень . полягає у виборі та обґрунтуванні таких пріоритетів, розробці рекомендацій по найбільш раціональним способам мобілізації та розподілу інвестиційного ресурсу з метою досягнення конкретних кількісних та якісних показників на визначений момент часу у відповідності до програми соціально-економічного розвитку регіону.

Передбачені програмою фінансові показники носять цільовий характер, досягнення яких бажане, але в силу різноманітних факторів впливу (як внутрішнього, так і зовнішнього походження) недосяжні в ідеальному розумінні. Тому фахівці РАФЦ повинні на основі всебічного аналізу наявних даних запропонувати органам влади та управління, керівникам фінансово-банківських установ та суб'єктів господарювання в якості зворотного зв'язку вжиття комплексу відповідних заходів по досягненню найменшого відхилення поточних показників фінансово-економічного стану від запланованих значень (рис.5.5).

Рис. 5.5. Схема функціонування аналітичного фінансового центру

При розробці рекомендацій та наданні конкретних пропозицій щодо прийняття управлінських рішень спеціалістам РАФЦ необхідно врахувати значну кількість зовнішніх (рівень інфляції, ставка рефінансування НБУ, середні відсоткові ставки за кредитами та депозитами, ставки податків тощо) та внутрішніх факторів (власні ресурси регіону, місцеві збори та податки, рівень зайнятості працездатного населення тощо), які впливають на рух фінансових ресурсів [76, с. 152].

Крім того, з урахуванням наявної ресурсної бази та резервів центр має розробити стратегію та механізм керуючого впливу, які завдяки зворотному зв'язку забезпечать нейтралізацію відхилень і максимально можливе наближення до запланованих цілей та показників.

Як зазначалося вище, центр не має власних фінансових ресурсів та важелів управління, тому він напрацьовує пропозиції та розробляє фінансові схеми, спрямовані на комплексне вирішення проблемних питань. В реальних умовах перед РАФЦ буде стояти багато задач, пов'язаних із залученням коштів у інвестиційні проекти, регулюванням споживчої активності населення, стимулюванням суб'єктів господарювання до нарощування виробництва, поповнення бюджету та позабюджетних фондів, раціональним використанням бюджетних коштів, підвищенням соціальних виплат, зменшенням частки тіньової економіки. Кожна з них потребує власних методів та підходів до розв'язання.

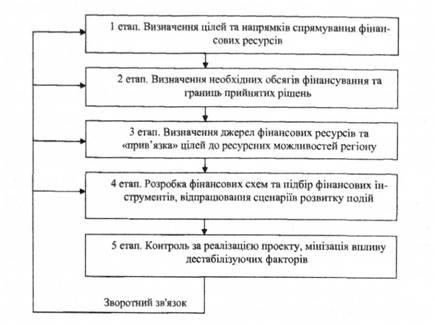

На прикладі підготовки пропозицій щодо реалізації інвестиційного проекту, з урахуванням кінцевої мети функціонування РАФЦ, в методико-практичному плані доцільно запропонувати наступну модель алгоритму функціонування аналітичного фінансового центру (рис. 5.6.).

Рис. 5.6. Модель алгоритму функціонування регіонального аналітичного фінансового центру

На першому етапі на основі аналізу програми соціально-економічного розвитку регіону, показників поточного стану бюджетно-фінансової системи та регіональної економіки визначається напрямок інвестування фінансових ресурсів. Такими напрямами можуть бути запровадження інвестиційної або інноваційної програми, модернізація виробничого процесу на окремому підприємстві, створення нових суб'єктів господарської діяльності, зокрема, комунальних підприємств для обслуговування потреб територіальної громади, започаткування інвестиційного фонду для залучення в обіг вільних коштів юридичних та фізичних осіб, виведення регіональної продукції на нові ринки збуту, запровадження заходів, спрямованих на оптимізацію використання бюджетних коштів та ін.

Перший етап можна назвати аналітичним в широкому розумінні цього терміну, оскільки визначення цілей першочергового фінансування та напрямків розвитку залежить від фахівців, залучених до прийняття вказаних рішень, особистого авторитету керівників регіону, політичної ситуації в регіоні та державі, екологічних, соціальних тенденцій тощо. Відтак на першому етапі існує найбільша імовірність прорахунків, пов'язаних із суб'єктивним фактором та рівнем підготовки спеціалістів (провідну роль в ході аналізу відіграють не фінансові аналітики, а аналітики більш широкого профілю), а також баченням перспектив розвитку регіону керівниками місцевих органів влади та управління.

На другому етапі, враховуючи прийняті рішення щодо напрямку використання фінансових ресурсів, визначається суб'єкти та вартість проекту, терміни проведення платежів. Формуються обмеження і критерії, які й визначають межі прийнятих рішень. Тут же оцінюється доходність або економічний ефект, який планується отримати від реалізації проекту, термін окупності фінансових вкладень.

На цьому етапі можуть визначатися загальні економічні показники проекту, серед яких найбільш часто використовуються: чиста приведена вартість (Net Present Value - NPV), індекс рентабельності інвестицій (Profitability Index - PI), внутрішня ставка дохідності (Internal Rate of Return -IRR), модифікована внутрішня ставка прибутку (Modified Internal Rate of Return - MIRR), термін окупності інвестицій (Playback Period - PP) та ін.

На третьому етапі визначаються джерела фінансових ресурсів, здійснюється "прив'язка" цілей до ресурсних можливостей регіону. Як правило, аналіз проводиться за двома основними сегментами:

внутрішніми і зовнішніми для регіону джерелами фінансування. При цьому слід враховувати супутні витрати коштів та часу, зокрема вартість процедури залучення коштів через іноземні фондові біржі або специфічність процедури виділення коштів з державного бюджету, а також обмеженість терміну їх освоєння на протязі бюджетного року.

На четвертому етапі необхідно визначитись з переліком фінансових інструментів, які необхідно використати у інвестиційному проекті, а також розробити схему взаємодії між усіма членами проекту. Поряд з цим відпрацьовуються можливі сценарії розвитку подій на перспективу залежно від обраних шляхів вирішення регіональних проблем. Саме на четвертому етапі визначається місце й роль кожного учасника, в тому числі підприємств сфери матеріального виробництва та надання послуг, підприємств виробничої та соціальної інфраструктури (професійні учасники ринку цінних паперів, суб'єкти оцінюючої діяльності, аудитори, лізингові, факторингові компанії, пайові інвестиційні фонди тощо); розробляються також фінансові схеми, визначаються головні важелі управління задіяними фінансовими ресурсами та моделюються відповідні фінансові потоки.

На п'ятому етапі головною задачею РАФЦ є моніторинг процесу реалізації проекту шляхом від стеження економічного стану та виявлення відхилень від проектних показників з метою своєчасного застосування коригуючого впливу. Задача такого впливу - мінімізувати відхилення фінансово-економічних показників від запланованих у проекті, а також нейтралізувати дію дестабілізуючих чинників. Керування реалізацією проекту виконується по відхиленню за допомогою зворо

6.1. Заходи регіональної політики фінансового розвитку

6.2. Реалізація регіональної фінансової політики

6.3. Управління інвестиційною привабливістю регіону

6.4. Ринок капіталів та шляхи залучення інвестицій

СПИСОК РЕКОМЕНДОВАНОЇ ЛІТЕРАТУРИ

ГЛОСАРІЙ

Передмова

Розділ 1. Фінанси України

1.1. Сутність і структура фінансової системи України