6.1. Заходи регіональної політики фінансового розвитку

Заходи регіональної політики є змістом регіональної фінансової діяльності й становлять систему суб'єктів фінансової політики для комплексного розвитку регіону, з урахуванням його особливостей, створення умов для розв'язання проблем забезпечення балансу соціально-економічних інтересів суспільства. Заходи є загальною формою впливу на важливі суспільні відносини. Слід зазначити, що адресатами заходів регіональної політики є не абстрактні суспільні відносини, а їх конкретні учасники. Заходи правового забезпечення вказаної політики, являючи собою дозвіл чи заборону, стимул або примус, спрямовані на досягнення фінансової стабільності і розвитку.

Реалізація регіональної фінансової політики становить собою розроблення, впровадження та втілення у життя суб'єктами регіональної політичної діяльності інформаційних, освітніх, стимулюючих та примусових, економічних та інших заходів. Для реалізації названої політики характерним є наступне: вона здійснюється уповноваженими на те суб'єктами; реалізація регіональної фінансової політики є різновидом політичної діяльності, існує поряд з реалізацією регіональної економічної, демографічної та інших політик, причому таке існування не є ізольованим; ця реалізація здійснюється не у довільній формі, а в установленому законодавством порядку; реалізація зазначеної політики здійснюється відповідними суб'єктами згідно з принципами правого забезпечення регіональної економічної діяльності, спрямованої на досягнення фінансової стабільності в конкретному регіоні України.

Основним заходом, що гарантуватиме фінансову стабільність в регіоні, є розроблення та впровадження механізму забезпечення фінансової безпеки регіонів - послідовність дій державних і регіональних органів влади й комплекс використовуваних ними функцій, принципів, методів та інструментів з метою реалізації концепції, стратегії і цільових комплексних програм забезпечення економічної безпеки розвитку на регіональному рівні [45].

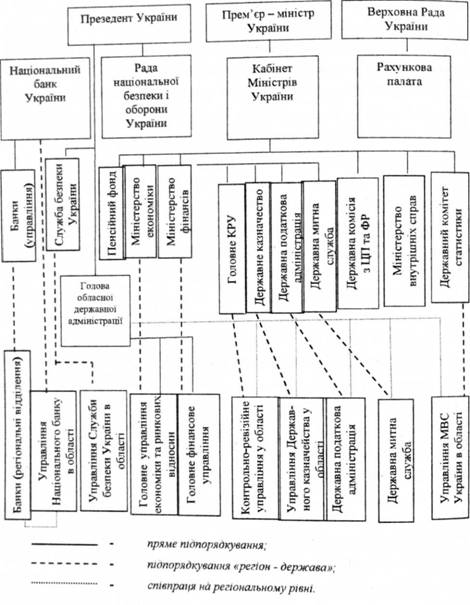

Реалізація механізму забезпечення економічної безпеки держави на всіх рівнях, у тому числі й на регіональному, здійснюється на основі розподілу повноважень між органами державної та місцевої влади з використанням певних інструментів та методів, які формують відповідну систему заходів до досягнення стабільності фінансового розвитку (рис. 6.1) [60].

^ Суб'єктами фінансового управління на регіональному рівні є Рада Міністрів АР Крим, обласні, Київська та Севастопольська міські державні адміністрації й відповідні управління в області: Головне фінансове управління, Головне управління економіки та ринкових відносин, Управління МВС України в області, Управління служби безпеки в області, Управління державного казначейства, Державна податкова адміністрація, Держкомстат, Державна митна служба, Контрольно-ревізійне управління й його відповідні суб'єкти на рівні міста, району, села.

^ Для реалізації заходів щодо забезпечення фінансової стабільності і розвитку посадовими особами необхідно приймати відповідні рішення. Розглянемо докладніше зміст етапів прийняття управлінських рішень для забезпечення фінансової безпеки регіону, концентруючи увагу тільки на ключових аспектах їх реалізації.

Рис. 6.1. Організаційна структура фінансової безпеки регіону (області)

1. Діагноз проблеми включає наступні під етапи:

* виявлення та опис стану фінансової системи регіону;

^ установлення мети, розв'язання проблемної ситуації, а саме - прийняття заходів щодо переходу фінансової системи в безпечний стан;

^ ідентифікація критеріїв прийняття рішення (визначення ознак, на основі яких буде проводитись оцінка розв'язання проблемної ситуації, а також упорядкування цих ознак за ступенем важливості).

2. Накопичення інформації про стан фінансової системи регіону означає збирання й обробку різноманітних відомостей стосовно проблеми, яка розглядається.

3. Розроблення альтернативних варіантів означає опрацювання, опис та складання переліку усіх можливих варіантів дій, що забезпечують вирішення проблемної ситуації.

У процесі розроблення альтернатив з метою обмеження їх кількості необхідно враховувати наступні вимоги до них:

^ заємовиключення альтернатив - випливає з визначення категорії "прийняття рішення" як акту вибору. Однозначний вибір можливий лише за умови, коли альтернативи виключають одна одну;

^ забезпечення однакових умов опису альтернатив (щоб забезпечити можливості порівняння альтернатив, їх необхідно описувати в одних і тих самих умовах; часових, ресурсних, зовнішніх обмежень тощо). Дотримання цієї вимоги має гарантувати однакові "стартові" умови для кожної альтернативи та врахування всього комплексу результатів їх реалізації.

4. Оцінювання альтернативних варіантів. Зміст цього етапу полягає у перевірці кожної знайденої альтернативи за критеріями:

^ реалістичність - можливість її здійснення взагалі з урахуванням зовнішніх обставин, незалежних від самого регіону. Зовнішні чинники часто обмежують кількість прийнятних альтернатив. До таких, зокрема, належать:

* юридичні обмеження;

* можливості існуючих технологій;

^ моральні та етичні норми тощо;

* відповідність ресурсам, які має у своєму розпорядженні регіон;

^ прийнятність наслідків реалізації альтернативи.

Результат реалізації альтернативи в загальному випадку - це багатомірне явище. Реалізація альтернативи призводить до наслідків, як пов'язаних, так і не пов'язаних із досягненням постановленої мети. Якщо в процесі прийняття рішення не беруться до уваги такі наслідки, можна отримати результат, який повністю нейтралізує очікуваний ефект. Тому в процесі виявлення можливих наслідків реалізації кожної альтернативи необхідно враховувати:

^ не тільки основні (пов'язані з досягненням мети), але й побічні результати;

^ не тільки безпосередній період реалізації альтернативи, але й майбутні періоди.

5. Прийняття рішення На цьому етапі здійснюється порівняння альтернатив за очікуваними ефектами їх реалізації та вибір кращої альтернативи на основі критеріїв, ідентифікованих на етапі діагнозу проблеми. При цьому слід зауважити, що на етапі прийняття рішення суб'єкт управління має доповнити результат формалізованого аналізу (найкращий варіант) неформальними знаннями про об'єкт управління. Ці знання вишивають з досвіду та інтуїції суб'єкта управління.

При обґрунтуванні вибору управлінських рішень, пов'язаних із забезпеченням фінансової стабільності регіону, важливу роль відіграють методи прогнозування, що дозволяють знаходити найбільш ефективні шляхи розвитку регіону на основі всебічного ретроспективного аналізу і вивчення тенденцій його розвитку з точки зору забезпечення фінансової безпеки. Доцільність цього підходу до забезпечення фінансової стабільності регіону виражається в можливості формування управлінського впливу на запобігання виникненню загроз залежно від його інтересів.

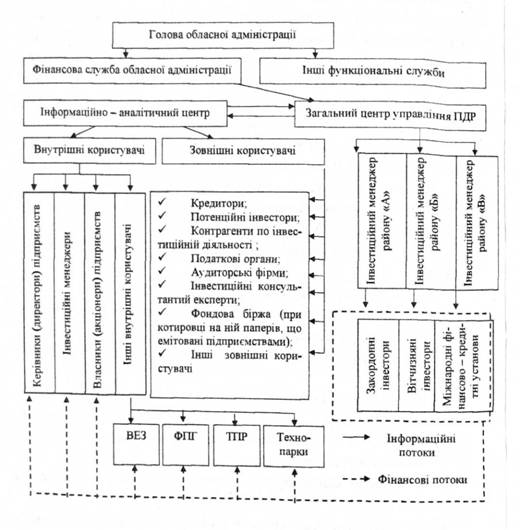

Порядок взаємодії учасників системи управління фінансовим розвитком регіону представлено на рис. 6.2.

На основі викладеного вище застосовується методика прийняття рішень стосовно забезпечення фінансової безпеки регіону, яка включає три етапи: [76, с. 131]

^ побудова моделі оцінювання стану фінансової системи регіону;

^ прогнозування фінансової безпеки регіону;

^ прийняття рішень щодо забезпечення фінансової стабільності та розвитку регіону.

Етап 1. Побудова моделі оцінювання стану фінансової системи регіону

Стан фінансової системи регіону в розрізі країни варто розглядати через призму розвитку всієї економіки. Зміна фінансового стану регіону може бути викликана двома причинами: зміною ситуації у самому регіоні;

^ зміною кон'юнктури економіки, тобто зміною ситуації в інших регіонах.

Отже, стан фінансової системи регіону може мати таку спрямованість:

^ поліпшення стану фінансової системи регіону (зростання або позитивний перехід);

* фінансовий стан регіону не міняється (стабільність);

^ погіршення фінансового стану регіону (занепад).

Рис. 6.2. Взаємодія складових ланок організаційного механізму управління інноваційним розвитком регіону

Ідентифікація запропонованих станів є досить суб'єктивним моментом. Тому для підвищення ступеня їх формалізації пропонується використовувати темпи приросту значень показників фінансового стану регіону. З точки зору макроекономіки зростанням називається процес, який має позитивні темпи приросту, а падінням - процес із негативними темпами приросту. Однак у цьому випадку не формалізоване поняття стабільності. Необхідно зазначити, що це пов'язано, насамперед з тим, що процеси, які проходять у макроекономіці, мають низький ступінь варіативності. В той же час у мікроекономічних процесах зміни показників з темпами приросту у 2-3% що в макроекономіці вважається зростанням, можуть вважатися стабільним станом певних показників, а ростом будуть вважатися зміни показників з темпом приросту 7-10% у рік. Оскільки в роботі досліджується стан регіону, станом стабільності можливо зважати такий, який характеризується темпами приросту, що знаходяться в межах [-5%, 5%]. Цей стан може спостерігатися як у точках-екстремумах, так і в точках, які не є екстремумами у випадках, якщо тенденція розвитку не змінює напрям, тобто спостерігається "ріст-ріст" або "спад-спад".

Етап 2. Прогнозування стану фінансової безпеки. Прогнозування поведінки регіону в майбутньому пропонується здійснювати за двома основними напрямками:

^ прогнозування стану фінансової безпеки регіону;

^ прогнозування критичних точок показників регіону. Для визначення прогнозу необхідно побудувати комплекс моделей, які відображають залежність річних значень показників від часу.

Для прогнозування стану фінансової безпеки регіону пропонується використовувати моделі аналізу часових рядів, що враховують основну тенденцію розвитку (тренд) і циклічну складову. З

погляду забезпечення фінансової безпеки регіону найбільш доцільним є передбачення точок екстремуму (максимального зростання і максимального падіння)..

Етап 3. Розроблення тактичних й оперативних рішень щодо управління фінансової стабільності і розвитку здійснюється на основі аналізу прогнозних характеристик показників фінансової безпеки, що включає три кроки.

На першому кроці проходить прогнозне позиціонування досліджуваного об'єкта в моделі розпізнавання, тобто відбувається аналіз загального інтегрального показника в часовому розрізі. На основі цього визначається стан фінансової системи регіону і намічаються шляхи переходу до кращого стану.

На другому кроці проводиться аналіз стану фінансової системи регіону. Цей аналіз необхідний для визначення показників з критичними значеннями з метою наступного розроблення необхідних заходів та поліпшення їхнього стану.

На третьому кроці аналізуються критичні точки стану фінансової системи регіону. Визначення таких точок дозволяє суб'єкту дослідження зосередити увагу на показниках у визначений час.

Розроблення комплексу оперативних і тактичних рішень щодо забезпечення фінансової безпеки регіону здійснюється з урахуванням наступного: відмінність оперативного управління від тактичного полягає в тому, що при тактичному управлінні можливе розроблення середньострокових заходів для управління фінансовим станом і розвитком регіону, а при оперативному управлінні можливості звужуються, й, у більшості випадків оперативне управління зводиться до мобілізації та перерозподілу вільних грошових ресурсів регіону на вирішення проблем. Тобто тактичне управління полягає в розробленні заходів, спрямованих на виведення регіону з негативного стану. Оперативний рівень призначений для деталізації тактичних заходів щодо тих показників регіону, значення яких є критичними.

6.2. Реалізація регіональної фінансової політики

6.3. Управління інвестиційною привабливістю регіону

6.4. Ринок капіталів та шляхи залучення інвестицій

СПИСОК РЕКОМЕНДОВАНОЇ ЛІТЕРАТУРИ

ГЛОСАРІЙ

Передмова

Розділ 1. Фінанси України

1.1. Сутність і структура фінансової системи України

1.2. Державні фінанси