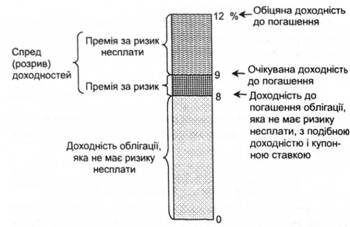

Вартість облігаційної позики визначається розміром виплачуваного за безризиковою облігацією купона або номінальної процентної ставки безризикової облігації, премією за ризик і премією за ризик несплати (рис. 13.3).

Рис. 13.3. Доходність до погашення ризикованих облігацій

Для оцінки реальної доходності облігації (вартості позикового капіталу) використовується модель поточної вартості облігації. Відповідно до цієї моделі поточна вартість облігації дорівнює приведеній до теперішнього часу сукупності грошей, як) забезпечить облігація її власнику протягом усього терміну існування. Математична модель оцінки грошової вартості облігації грунтується на дисконтуванні грошових потоків, виплачуваних протягом усього терміну до погашення.

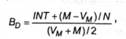

Наближений розрахунок вартості позикового капіталу, представленого облігаціями, можна одержати за формулою:

де В0 - вартість позикового капіталу представленого облігаціями; INT-сума процентних виплат;

М- номінальна вартість облігації;

V - поточна ринкова ціна облігації;

N - кількість років до погашення.

В. Моделі оцінки вартості комерційного кредиту і внутрішньої кредиторської заборгованості

Щодо питання обліку і використання кредиторської заборгованості при розрахунку середньозваженої вартості капіталу існує декілька думок. Одні вчені економісти схильні не враховувати кредиторську заборгованість, вилучаючи її зі структури капіталу, обґрунтовуючи це її безоплатністю і спонтанністю виникнення'. В інших дослідженнях сума кредиторської заборгованості є обов'язковим елементом розрахунку WACC. Відповідно до існуючих тенденцій у структурі капіталу українських підприємств необхідність обліку кредиторської заборгованості при розрахунку вартості позикового капіталу очевидна. В усіх галузях народного господарства спостерігається зростання кредиторської заборгованості в структурі капіталу підприємств. У цілому по підприємствах України вона збільшилася з 14,44% у 1996 р. до 45,3% - у 2003 р. Необхідність обліку кредиторської заборгованості визначається також тим, що великий її обсяг (до 80% за деякими галузями народного господарства) є чи не єдиним джерелом формування оборотних активів, а в деяких випадках - більшої частини необоротних.

Вартість товарного (комерційного) кредиту визначається з урахуванням таких варіантів:

а) за кредитом з короткостроковою відстрочкою платежу;

б) за кредитом з довгостроковою відстрочкою платежу, оформленою векселем.

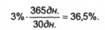

Вартість товарного кредиту з короткостроковою відстрочкою платежу (у межах одного місяця) оцінюється розміром знижки з ціни товару, при здійсненні наявного платежу. Відстрочка платежу до одного місяця (30 днів) з дня постачання (одержання) товару, при розмірі цінової знижки за наявний платіж - 3%, є місячною вартістю використання товарного кредиту. За повний рік ця вартість може скласти:

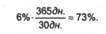

Якщо цінова знижка складе 6% на місяць, тоді за рік:

Як виходить з цих розрахунків, вартість товарного кредиту з короткостроковою відстрочкою платежу може бути одним з найдорожчих джерел залучених коштів (13.12).

де Кт - вартість товарного кредиту з короткостроковою відстрочкою платежу, %;

Xя - ставка податку з прибутку, частки од.;

X" - розмір цінової знижки при здійсненні наявного платежу, %;

От - тривалість відстрочки платежу за товарами, дні;

Кд, - поправочний коефіцієнт за кожний день прострочення платежу, частки од. (к^ > 1).

Вартість кредиторської заборгованості підприємства, на думку ІА Бланка, "враховується за нульовою ставкою, тому що являє собою безоплатне фінансування підприємства за рахунок даного виду позикового капіталу"'.

Уданому разі ми маємо погодитися з іншим автором, який вважає, що будь-який капітал має свою вартість, у тому числі і непрострочена кредиторська заборгованість. Вартість кредиторської заборгованості може бути визначена доходом, отриманим за її рахунок на відповідний період у банку. Для розрахунку пропонується така формула:

де в" - вартість кредиторської заборгованості підприємства у звітному періоді;

$ - ставка відсотка за банківським депозитом, %;

Г-відносний нормативний період функціонування кредиторської заборгованості (відношення числа днів функціонування заборгованості до загального числа днів у році);

Xя - ставка податку з прибутку, частки од.;

к%°- коефіцієнт витрат з банківського обслуговування кредиторської заборгованості, поміщеної на депозитний рахунок, частки од.

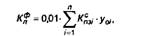

Після оцінки вартості окремих елементів позикового і залученого капіталу можна розрахувати його середньозважену вартість за формулою:

де /с* - середньозважена вартість позикового і залученого капіталу у звітному періоді, %;

п - число елементів (джерела) позикового і залученого капіталу;

- вартість йо елемента позикового і залученого капіталу у звітному періоді, %; 0,01 - коефіцієнт пропорційності;

У"- питома вага окремих елементів позикового і залученого капіталу у звітному періоді, %.

У плановому періоді показник середньозваженої вартості позикового і залученого капіталу визначається за аналогічною формулою з урахуванням планових даних.

Глава 14. УПРАВЛІННЯ ВЛАСНИМ КАПІТАЛОМ

14.1. Формування і управління власним капіталом підприємства

14.2. Оцінка вартості власного капіталу

Модель доходності фінансових активів

14.3. Політика формування власних фінансових ресурсів підприємства

14.4. Дивідендна політика і можливості її вибору

Глава 15. УПРАВЛІННЯ ПОЗИКОВИМ КАПІТАЛОМ

15.1. Політика залучення і формування позикового капіталу підприємства

15.2. Управління залученням банківського кредиту