Найменш вивченою проблемою фінансового менеджменту є планування грошових потоків. Воно тісно пов'язано зі стратегічним плануванням фінансово-господарської діяльності підприємства. Планування грошових потоків полягає у визначенні можливих джерел надходження коштів і напрямків їх витрати. Планування здійснюється в часовому аспекті: на рік (з розбивкою по кварталах); на квартал (з розбивкою по місяцях); на місяць (з розбивкою по декадах або п'ятиденках).

Методика планування грошових потоків включає такі елементи:

- планування грошових надходжень за період;

- планування відтоку коштів;

- розрахунок чистого грошового потоку (надлишок +, нестача -);

- визначення загальної потреби в короткостроковому фінансуванні.

Основними фінансовими документами надходження і витрати коштів є:

- касовий бюджет - план надходження і витрати коштів;

- платіжний календар - форма поточного фінансового плану управління грошовими потоками.

Основним джерелом надходження коштів є виручка від реалізації продукції. У практичній діяльності необхідно враховувати середній період для оплати товару покупцем. Це пов'язано із запізнюванням в оплаті і утворенням дебіторської заборгованості.

Використовуючи балансовий метод, можна розрахувати грошові надходження і зміну дебіторської заборгованості за формулою:

де ВР - виручка від реалізації продукції за рік;

ДЗпп - дебіторська заборгованість за товари і послуги на початок періоду;

Пі-грошові надходження протягом року; ДЗКП - дебіторська заборгованість на кінець звітного періоду. Аналізуючи дебіторську заборгованість, необхідно враховувати час її погашення. При цьому встановлюється усереднена величина з терміном погашення до 30 днів, до 60 днів і т. д.

Наступним етапом є вивчення відтоку коштів. Головним його елементом є погашення кредиторської заборгованості. Відстрочена кредиторська є додатковим джерелом короткострокового фінансування.

На третьому етапі визначається чистий грошовий потік (додатне або від'ємне сальдо).

Приклад.

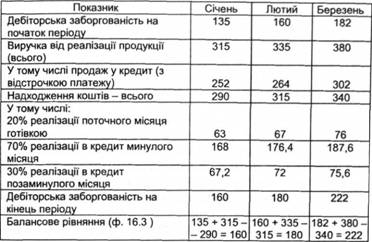

Підприємство планує грошові потоки на основі таких показників: 80% продукції воно продає в кредит, 20% продукції продає за розрахунок готівкою. Підприємство також надає своїм покупцям 30-денний кредит у формі відстрочки платежів. Практична діяльність свідчить про те, що 70% платежів оплачуються покупцями своєчасно в рамках установленого терміну, а інші 30% - протягом наступного місяця. Обсяг реалізації продукції в грудні попереднього року склав 300 тис. грн, у листопаді-280 тис. грн.

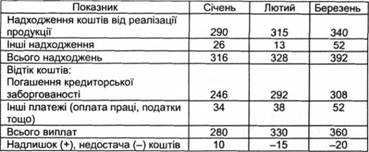

Необхідно розробити план коштів на 1 квартал майбутнього року. Він включає послідовність розрахунків, наведених у табл. 16.5-16.7.

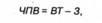

У табл. 16.7 прогнозується дефіцит готівки на лютий і березень у сумі 46 тис. грн (9 + 37), після чого доцільно розглянути декілька варіантів його подолання. Для цього можна оптимізувати управління дебіторською заборгованістю на основі даних бухгалтерського обліку. Можливий варіант призупинення капітальних вкладень в основні засоби підприємства. Необхідно також передбачити можливість надання знижок покупцям у випадку ранньої попередньої плати.

Багато керівників підприємств намагаються залучити в подібному випадку короткострокові кредити банків, тому що не завжди при цьому є відпрацьована система управління оборотними активами і грошовими потоками.

У міжнародній практиці використовуються два основних методи для планування діяльності підприємства за майбутнім доходом:

Таблиця 16.5. Динаміка показників за 1 квартал поточного року, тис. грн

Таблиця 16.6. Планування коштів на квартал, тис. грн

- капіталізації прибутку;

- дисконтування чистих грошових надходжень (потоків).

У випадку якщо майбутні доходи будуть дорівнювати поточним або темпи їх зростання передбачувані, застосовується метод капіталізації доходу. При цьому забезпечується стабільне функціонування підприємства протягом тривалого часу. У теорії оцінки майна під капіталізацією розуміється процедура перера-

Таблиця 16.7. Розрахунок суми необхідного короткострокового фінансування, тис. грн

Показник | Січень | Л ютий | Березень |

Залишок коштів на початок періоду | 18 | 32 | 9 |

Зміна коштів | 10 | -15 | -20 |

Залишок коштів на кінець періоду | 28 | 17 | -11 |

Необхідний мінімум коштів на розрахунковому рахунку | 26 | 26 | 26 |

Потреба в короткостроковому банківському кредиті | _ | 9 | 37 |

хунку доходів у показник ринкової вартості об'єкта шляхом ділення чистого прибутку на ставку капіталізації. Ця ставка визначається з урахуванням ситуації на ринку нерухомості і ризику, яким супроводжується діяльність оцінюваного підприємства.

Деякі автори1 пропонують використовувати для збільшення чистого оборотного капіталу показник чистих грошових надходжень, що розраховується за формулами:

де ЧГН- чисті грошові надходження підприємства; ЧД- чистий доход у формі прибутку; АВ - амортизаційні відрахування; &ДЗ - збільшення довгострокової заборгованості; ДВНО- приріст вартості необоротних активів; ДЧОК- приріст чистого оборотного капіталу.

де ЧОК- чистий оборотний капітал підприємства; ОА - оборотні активи підприємства; КО - короткострокові зобов'язання. Урахування цих параметрів слід проводити підприємствам, що мають значні необоротні активи, що залучають кредити банків і використовують кошти для збільшення чистого оборотного капіталу.

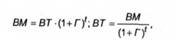

Якщо чистий прибуток підприємства змінюється протягом декількох років, то для його оцінки рекомендується використовувати метод дисконтування грошових доходів (16.6):

де ВМ - майбутня грошова сума (майбутня вартість);

ВТ- теперішня вартість грошової суми після дисконтування;

Г- ставка дисконту або норма доходності, частки одиниці;

г - число років, за які провадиться підсумовування доходу. Чиста поточна вартість майбутніх грошових потоків визначається за формулою:

де ЧПВ - чиста поточна вартість майбутніх грошових потоків;

З - початкові витрати (собівартість продажів або капітальні вкладення в проект).

Той факт, що планування змушує керівництво думати про цілі і встановлювати пріоритети, можливо, є найголовнішим результатом цього процесу. Майбутньому властива невизначеність. Ми можемо тільки визначити напрямок руху і зробити декілька наукових припущень про можливі перешкоди на цьому шляху.

У цьому зв'язку слід зазначити, що метод оцінки доходів підприємства за допомогою дисконтування грошових потоків відображає їхню майбутню прибутковість, що найбільшою мірою відповідає інтересам інвесторів і кредиторів.

Таким чином, планування сприяє підвищенню прибутковості, удосконаленню процесу прийняття рішень і зменшенню серйозних помилок. Триступеневий процес планування (аналіз, прогнозування і планування потоків коштів) передбачає прийняття рішень і здійснення заходів, що впливають на майбутнє підприємства. Оскільки ніхто не в змозі точно передбачити майбутнє, процес планування має бути невпинним. Необхідно постійно відображати в аналізі, прогнозуванні і плануванні будь-яку ситуацію в міру надходження нової інформації. Зовнішні умови, що змінюються неперервно, потребують, щоб процес перегляду планів був невпинним.

Оскільки зміни в практичній діяльності відбуваються досить часто, не можна розраховувати на точне виконання планового завдання. Плани потрібно пристосовувати до змін, що можуть відбуватися щорічно, щокварталу, щомісяця або навіть щодня.

Тому фінансовий менеджер повинен володіти прийомами гнучкості, щоб оцінювати й аналізувати потенційно мінливі ситуації.

17.1. Економічна сутність і класифікація інвестицій

17.2. Інвестиційна політика підприємства

17.3. Ключові принципи оцінки інвестиційних проектів

17.4. Методи оцінки ефективності інвестиційних проектів

РОЗДІЛ 6. ФІНАНСОВИЙ МЕНЕДЖМЕНТ: ДОДАТКОВІ РОЗДІЛИ

Глава 18. УПРАВЛІННЯ ФІНАНСОВИМИ РИЗИКАМИ

18.1. Сутність і класифікація фінансових ризиків підприємства

18.2. Методи аналізу ризику

18.3. Оцінка ризику і диверсифікація