Глава 18. УПРАВЛІННЯ ФІНАНСОВИМИ РИЗИКАМИ

18.1. Сутність і класифікація фінансових ризиків підприємства

Фінансова діяльність підприємства у всіх Ті формах поєднується з численними ризиками, ступінь впливу яких на результати його господарської діяльності достатньо висока. Під ризиком розуміється можливість невідповідності реально отриманих результатів реалізованого рішення поставленим цілям.

У ринковій економіці різко посилюється фактор ризику, що впливає на діяльність підприємства. Ризики, що супроводжують фінансову діяльність підприємства, виділяють в особливу групу ризиків, що мають назву фінансові ризики.

Фінансові ризики мають об'єктивні засади через невизначеність зовнішнього середовища стосовно до підприємства. Зовнішнє середовище містить об'єктивні економічні, соціальні і політичні умови, у рамках яких підприємство проводить свою Діяльність. Невизначеність зовнішнього середовища обумовлена тим, що залежить від множини змінних, поведінку яких не завжди можна точно передбачити (пропозиції на товари, кошти, фактори виробництва, багатоваріантність сфер використання капіталів, різноманітність критеріїв переваги інвестування коштів, обмеженість інформації тощо).

Економічні рішення в умовах невизначеності приймаються в рамках так званої теорії прийняття рішень - аналітичного підходу до вибору найкращої дії (альтернативи) або послідовності дій. Залежно від ступеня визначеності можливих виходів або наслідків різних дій, з якими стикається фінансовий менеджер, у теорії прийняття рішень розглядаються три типи моделей:

- вибір рішень в умовах визначеності, якщо стосовно кожної дії відомо, що вона неодмінно призводить до деякого конкретного виходу;

- вибір рішення при ризику, якщо кожна дія призводить до одною з множини можливих окремих виходів, причому кожний вихід має обчислювану або експертно оцінювану можливість появи;

- вибір рішень при невизначеності, коли та або інша дія або декілька дій мають своїм наслідком множину окремих виходів, але їхні можливості повністю не відомі або не мають сенсу.

Фінансові ризики мають і суб'єктивну основу, оскільки завжди реалізуються через людину.

Таким чином, фінансові ризики - це, по-перше, небезпека потенційно можливої, ймовірної втрати ресурсів або недоодержання доходів порівняно з варіантом, що розрахований на раціональне використання ресурсів у даній сфері діяльності; по-друге, можливість одержання додаткового обсягу прибутку, пов'язаного з ризиком. Виходячи з цього, фінансові ризики належать до групи спекулятивних ризиків, що у результаті виникнення можуть призвести як до втрат, так і до виграшів.

Фінансові ризики виникають в основному на ринках фінансових ресурсів. Вони характеризуються великою різноманітністю. З метою ефективного управління фінансовими ризиками їх можна класифікувати за такими ознаками:

- за можливістю страхування - страхований ризик, нестрахований ризик;

- за рівнем фінансових втрат-допустимий ризик, критичний ризик, катастрофічний ризик;

- за сферою виникнення - зовнішній ризик, внутрішній ризик;

- за можливістю передбачення - прогнозований ризик, не-прогнозований ризик;

- за тривалості впливу - постійний ризик, тимчасовий ризик;

- за можливими наслідками - ризик, що викликає фінансові втрати; ризик, що викликає упущену вигоду; ризик, що викликає втрати або додаткові доходи;

- за об'єктом виникнення - ризик окремої фінансової операції, ризик різних видів фінансової діяльності, ризик фінансової діяльності підприємства в цілому;

- за можливістю подальшої класифікації - простий ризик, складний ризик.

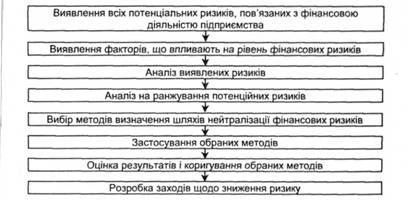

Призначення аналізу ризику полягає в одержанні необхідних даних для прийняття рішень про доцільність участі в проекті й оцінці наслідків. Послідовність проведення аналізу ризику подано на рис. 18.1.

Рис. 18.1. Блок-схема аналізу ризику

В умовах ринкової економіки можна виділити такі основні сфери ризику діяльності будь-якого підприємства:

- безризикова сфера - при здійсненні фінансових операцій підприємство нічим не ризикує, відсутні будь-які втрати, підприємство одержує, як мінімум, розрахунковий прибуток. Теоретично при виконанні проекту прибуток підприємства не обмежений;

- сфера мінімального ризику - в результаті діяльності підприємство ризикує частиною або всією величиною чистого прибутку;

- сфера підвищеного ризику - підприємство ризикує тим, що в гіршому випадку відбудеться покриття всіх витрат, а в кращому - одержить прибуток набагато менший від розрахункового. При такому варіанті можлива виробнича діяльність за рахунок короткострокових кредитів;

- сфера критичного ризику-підприємство ризикує втратити не тільки прибуток, але й відшкодовувати витрати за свій рахунок через недоодержання планової виручки;

- сфера неприпустимого (катастрофічного) ризику - діяльність підприємства призводить до банкрутства, втрати інвестицій.

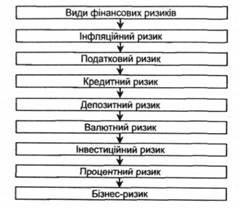

Класифікація фінансових ризиків також здійснюється за видами (рис. 18.2).

Рис. 18.2. Основні види фінансових ризиків

Інфляційний ризик - вид фінансового ризику, який полягає у можливості знецінення реальної вартості капіталу (у формі активів фірми), а також очікуваних доходів і прибутку підприємства від укладення фінансових угод або проведення операцій у зв'язку із зростанням інфляції. Цей вид ризику носить постійний характер і супроводжує всі фінансові операції підприємства в умовах інфляційної економіки. У період інфляції купівельна спроможність грошових коштів і вартість ресурсів підприємства значно знижуються. Джерелом ризику є непостійність темпів інфляції. Цей ризик необхідно враховувати під час вибору інвестиційних проектів та оцінки загального ризику.

Під податковим ризиком розуміють ймовірність втрат, яких може зазнати підприємство в результаті кон'юнктурної зміни податкового законодавства або в результаті помилок, допущених підприємством при обчисленні податкових платежів. Податковий ризик належить одночасно до груп і зовнішніх, і внутрішніх фінансових ризиків.

Кредитний ризик виникає у фінансовій діяльності підприємства у разі надання йому торгового чи банківського кредиту. Рівень кредитного ризику підвищується зі збільшенням суми кредиту і строку, на який він береться.

Депозитний ризик-ймовірність виникнення втрату результаті неповернення депозитних вкладів підприємства в банках. Це досить рідкісний вид ризику і пов'язаний він з неправильною оцінкою та невдалим вибором банку для здійснення депозитних операцій підприємства.

Валютний ризик-ризик одержання збитків у результаті несприятливих короткострокових або довгострокових коливань курсів валют на міжнародних фінансових ринках.

Інвестиційний ризик - ймовірність виникнення фінансових втрату процесі здійснення інвестиційної діяльності підприємства. Відповідно до можливостей інвестиційної діяльності виділяють два основні види інвестиційного ризику ризик фінансового інвестування (ризики на ринку цінних паперів) і ризик реального інвестування (проектні ризики).

Процентний ризик виникає через непередбачені зміни процентної ставки на фінансовому ринку. Він призводить до зміни витрат на виплату процентів або доходів на інвестиції, а отже, до зміни ставки доходності на власний капітал та на інвестований капітал порівняно з очікуваними ставками доходності. Причина виникнення процентного ризику - у зміні кон'юнктури фінансового ринку під дією зовнішнього середовища, у зміні пропозиції вільних грошових ресурсів, у державному регулюванні економіки та інших факторах.

Бізнес-ризик - один з видів фінансових ризиків, характерних передусім для акціонерних товариств, полягає у неможливості для підприємства підтримати рівень доходу на акції так, щоб він не знижувався.

Дослідження ризику доцільно проводити в такій послідовності:

- виявлення об'єктивних і суб'єктивних факторів, що впливають на конкретний вид ризику,

- аналіз виявлених факторів;

- оцінка конкретного виду ризику з фінансових позицій, що визначає або фінансову спроможність проекту, або його економічну доцільність;

- встановлення допустимого рівня ризику;

- аналіз окремих операцій за обраним рівнем ризику;

- розробка заходів щодо зниження ризику.

При аналізі ризику виявляються його джерела та причини. За джерелом виникнення розрізняють ризики: власне господарський і пов'язаний ^особистістю людини. За причиною виникнення виділяють ризики, що є наслідком: невизначеності майбутнього, непередбачуваності поведінки партнера, нестачі інформації.

У всіх випадках ризик так чи інакше пов'язаний зі станом інформаційного забезпечення рішення.

18.3. Оцінка ризику і диверсифікація

18.4. Механізми нейтралізації фінансових ризиків

Глава 19. ФІНАНСОВА НЕСПРОМОЖНІСТЬ, БАНКРУТСТВО ПІДПРИЄМСТВА

19.1. Визначення незадовільної структури балансу підприємства

19.2. Методичні рекомендації щодо виявлення ознак неплатоспроможності підприємства

19.3. Аналіз та оцінка реальних можливостей відновлення платоспроможності підприємства

19.4. Аналіз зв'язку неплатоспроможності підприємства із заборгованістю держави перед ним

19.5. Методи прогнозування можливого банкрутства підприємства