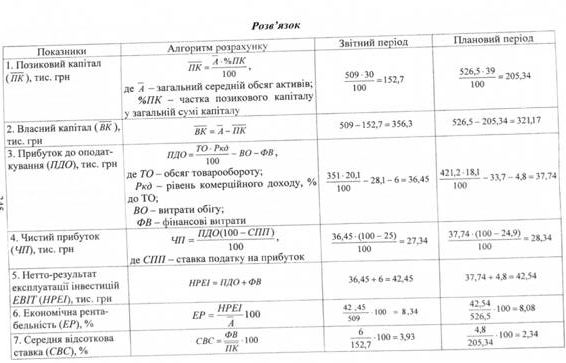

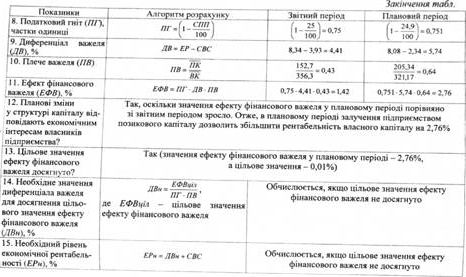

За даними таблиці розрахувати ефект фінансового важеля, яким користувалося у звітному та плановому періодах торговельне підприємство. Оцінити досягнення цільового значення ефекту фінансового важелю. Обґрунтувати потребу в зростанні економічної прибутковості, якщо стратегічною метою визначено збільшення впливу ефекту фінансового важеля.

Таблиця

Показники | Одиниця виміру | Звітний період | Плановий період | ||

1. Обсяг роздрібного товарообороту | тис. грн | 351 | 421,2 | ||

2. Рівень комерційного доходу (без ПДВ та акцизу) | % | 20,1 | 18,1 | ||

3. Витрати обігу, усього (без врахування фінансових витрат), у т.ч. | тис. грн | 28,1 | 33,7 | ||

ЗМІННІ | тис. грн | 17,55 | 18,95 | ||

постійні | тис. грн | 10,55 | 14,75 | ||

4. Фінансові витрати | тис. грн | 6 | 4,8 | ||

5. Частка позикового капіталу у загальній сумі капіталу | % | 30 | 39 | ||

6. Загальний обсяг активів | тис. грн | 509 | 526,5 | ||

7. Рівень оподаткування прибутку | % | 25 | 24,9 | ||

Цільове значення ефекту фінансового важеля у плановому | |||||

І

І

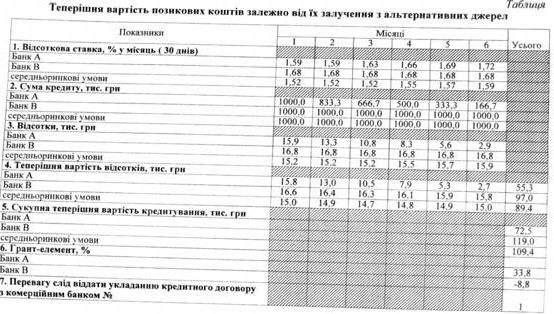

Задача 109. Вибір варіанта отримання банківського кредиту на основі розрахунку грант-елемента

На основі результатів моніторингу ринку кредитних ресурсів, відображених у таблиці, обгрунтувати вибір найбільш ефективного варіанта кредитування торговельного підприємства з 2-х можливих. Порівняти наявний варіант із середньоринковими умовами залучення кредитних ресурсів.

Таблиця

Показники | Середньоринкові умови кредитування | Комерційний банк А | Комерційний банк В |

Ставка відсотків за кредит, % річних | 18,5 | 19,4 | 20,4 |

Період фіксації відсоткової ставки за кредит, міс. | 2 | 1 | 6 |

У подальшому відсоткова ставка буде зростати щомісяця на, п.п. | 0,3 | 0,375 | |

Повернення іфедиту | у кінці терміну | щомісячно рівними частинами | укінці терміну |

Додаткові платежі, які будуть сплачуватися в момент укладання кредитної угоди, тис. грн | 20,0 | 17,2 | 22,0 |

Період кредитування, міс. | 6 | ||

Сума необхідного кредиту^тис. грн | 1000 | ||

Коефіцієнт дисконтування | 1,010 | ||

Нарахування і виплата відсотків проводяться щомісяця (відсотки прості).

Розе 'язок

1-й місяць: 1000 тис. грн; 2-й місяць: (1000 - 166,7) = 833,3 тис. грн; 3-й місяць: (1000-2166,7) = 666,7 тис. грн; 4-й місяць: (1000 - 3-166,7) = 500 тис. грн; 5-й місяць: (1000 - 4 166,7) = 333,3 тис. грн; 6-й місяць: (1000-5*166,7) = 166,7 тис. грн.

Банк В:

За умовою задачі повернення кредиту в кінці терміну кредитування. Отже, сума кредиту впродовж 6 місяців становить 1000 тис. грн.

Середньоринкові умови:

За умовою задачі повернення кредиту в кінці терміну кредитування. Отже, сума кредиту впродовж 6 місяців становить 1000 тис. грн.

3. Розрахунок суми відсотків за кредит (%К):

За умовою задачі нарахування і виплата відсотків проводяться щомісяця (відсотки прості), тому алгоритм розрахунку суми процентів за кредит є таким:

100

Наприклад, банк А:

1000 1,59 ...

1 -и місяць:-= 15,9 тис. грн

100

833,3-1,59 _„

2-й місяць:-= 13,3 тис. грн;

100

666,7 1,63 1ЛО

3-й місяць:---= 10,8 тис. грн і т. д.

Аналогічні розрахунки проводяться для банку В і середньо-ринкових умов отримання кредиту.

1. Розрахунок відсоткової ставки відсотків по місяцях (Ст%): Оскільки в умові задачі відсоткова ставка річна, а нарахування

здійснюється щомісяця, то необхідно визначити спочатку денну ставку (шляхом ділення річної ставки на 365 днів), а потім - місячну (шляхом множення денної ставки на ЗО днів). У розрахунках треба врахувати корегування відсоткової ставки відповідно до умов кредитних договорів (до відсоткової ставки треба додавати очікувану величину її зростання в процентних пунктах).

Банк А:

1-й місяць: (19,4/365)30 = 1,59%;

2-й місяць: (19,4/365)30 = 1,59%;

3-й місяць: ((19,4+0,375)/365)-30 = 1,63%;

4-й місяць: ((19,4+2-0,375)/365)-30 = 1,66%;

5-й місяць: ((19,4+30,375)/365)-30 = 1,69%;

6-й місяць: ((19,4+4-0,375)/365)-30= 1,72%.

Банк В:

Упродовж 6 місяців ставка є фіксованою: (20,4/365)*30 = 1,68%.

Середньоринкові умови: 1-й місяць: (18,5/365)30 = 1,52%; 2-й місяць: (18,5/365)30 = 1,52%; 3-й місяць: (18,5/365)30= 1,52%; 4-й місяць: ((18,5+0,3)/365)-30 = 1,55% 5-й місяць: ((18,5+20,3)/365)-30 = 1,57%; 6-й місяць:((18,5+30,3)/365)-30= 1,59%.

2. Розрахунок суми кредиту по місяцях (£ К): Банк А:

За умовою задачі повернення кредиту здійснюватиметься щомісячно рівними частинами. Сума необхідного кредиту 1000 тис. грн, тому починаючи з 2-го місяця, щомісячна амортизація основної суми боргу становитиме 1000/6=166,7 тис. грн.

4. Розрахунок теперішньої вартості відсотків (ТВ%К):

тв%к=~,

КД

де КД - коефіцієнт дисконтування. Наприклад, банк А:

І -й місяць:-= 15,8 тис. грн:

1,010 И

I3J

2-й місяць:-r = 13 тис. грн:

1.0102

3-й місяць: —г = 10,5тис.грн і т. д. 1,010 У

Аналогічні розрахунки проводяться для банку В і середньо-ринкових умов отримання кредиту.

5. Розрахунок сукупної теперішньої вартості кредитування (СТЕК):

При її обчисленні треба до загальної теперішньої вартості процентів за кредит додати додаткові платежі, які будуть сплачуватися в момент укладання кредитної угоди (не потребують дисконтування, адже сплачуються у момент укладання кредитної угоди).

Банк А: 55,3 + 17,2 ■ 72,5 тис. грн. Банк В: 97,0 + 22 = 119 тис. грн. Середньоринкові умови: 89,4 + 20 - 109,4 тис. грн.

6. Розрахунок Грант-елемента (Ге):

Для обгрунтування вибору найбільш ефективного варіанта кредитування використовується показник Грант-елемент, який маг такий вигляд:

г4—^ u

ч СТВКсср.ртк )

де СТВК, -сукупна теперішня вартість витрат із обслуговування кредиту, отриманого на умовах /-того банку-кредитора. СТВКссрршк - сукупна теперішня вартість витрат із обслуговування кредиту відповідно до середньоринкових умов надання банківських позик.

Значення Грант-елемента, що розраховується за кожним з потенціальних кредиторів і кожною із умов отримання кредиту, відображає відносні розміри економії чи перевитрат коштів підприємства, пов'язаних із залученням кредиту, порівняно із середньоринковими умовами.

Банк А: Ге = | 1 --^-1100 = 33,8%. І 109,4^

( 119 ї Банк В: Ге = 1 - —- . 100 = -8,8%. І 109,4,1

7. Якому комерційному банку слід віддати перевагу при укладанні кредитного договору?

Як свідчать проведені розрахунки, умови отримання кредиту банку А є вигідними, адже позикові ресурси коштуватимуть дешевше на 33,8% (тобто підприємство зекономить) порівняно з отриманням кредиту на середньоринкових умовах. А при отриманні кредиту в банку В підприємство матиме перевитрати коштів у відносному розмірі 8,8%. Тому перевагу слід віддати банку А (позичальник № 1).

Задача 110. Оцінка доцільності укладання кредитної угоди з банком

Задача 111. Оцінка доцільності укладання кредитної угоди з банком, якщо альтернативним джерелом фінансування с товарний кредит

Задача 112. Розрахунок необхідного та можливого обсягу оборотних активів торговельного підприємства у плановому періоді (1)

Задача 113. Розрахунок необхідного та можливого обсягу оборотних активів торговельного підприємства у плановому періоді (2)

Задача 114. Розрахунок необхідного та можливого обсягу оборотних активів торговельного підприємства у плановому періоді (3)

Задача 115. Розрахунок необхідного та можливого приросту оборотних активів торговельного підприємства у плановому періоді

Задача 116. Розробка балансу оборотних активів торговельного підприємства на плановий період

ТЕМА 12. Управління грошовими потоками торговельного підприємства

Задача 117. Оцінка рівномірності грошових потоків торговельного підприємства