Порівняльний підхід базується на аналізі ринкових продажів й використовується для оцінки більшості об'єктів нерухомості в ринковій економіці. Він базується на легко доступній для оцінювача ринковій інформації і дозволяє отримати просту, логічно обґрунтовану думку про ціну об'єкта нерухомості.

Порівняльний підхід ґрунтується на врахуванні принципів заміщення та попиту і пропозиції, передбачає аналіз цін продажу та пропозиції майна з відповідним коригуванням відмінностей між об'єктами порівняння та об'єктом оцінки.

Для визначення ринкової вартості об'єкта оцінки у матеріальній формі із застосуванням порівняльного підходу інформація про майно, що оцінюється повинна відповідати таким критеріям: умови угод купівлі-продажу щодо укладення таких угод не відрізняються від вимог щодо визначення ринкової вартості; продаж майна відбувся з дотриманням типових умов оплати; умови на ринку схожого майна, що визначали формування цін продажу або пропозиції, на дату оцінки істотно не змінилися або зміни, які відбулися, можуть бути враховані.

Основними елементами порівняння є характеристики подібного майна за місцем його розташування, фізичними та функціональними ознаками, умовами продажу тощо.

Основне значення здійснюваних в рамках ринкового підходу операцій полягає в тому, що покупець об'єкта нерухомості не заплатить за нього ціну більшу за ту, за якою може бути придбаний аналогічний за усіма показниками об'єкт нерухомості.

При використанні порівняльного (ринкового) підходу спочатку підбирають об'єкт нерухомості аналогічний оцінюваному, з відомою ринковою ціною; після порівняння їх техніко-економічних параметрів фіксуються відмінності та вносяться відповідні поправки у вартісному вигляді, визначається базова вартість. Оскільки не існує двох абсолютно однакових об'єктів нерухомості за усіма даними параметрами, виникає необхідність коректування цін продажу об'єктів зіставлення.

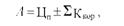

Таким чином, вартість об'єкта нерухомості, визначена даним методом дорівнює середньозваженій ціні аналогічного об'єкта з поправками, що враховують його відмінність від оцінюваного об'єкта:

де Цп - продажна ціна аналогічного об'єкта (сукупності однорідних аналогів);

ЬСКОр - сума поправочних коректувань.

Загальний алгоритм використання порівняльного методу при оцінці об'єктів нерухомості відмінний від попередньо розглянутих нами алгоритмів витратного та дохідного методів оцінки.

Розглянемо послідовно основні операції розрахунку:

1. Збір порівняльних даних.

Оцінювач збирає максимально можливу кількість інформації про продаж аналогічних об'єктів нерухомості. Джерелами інформації можуть слугувати: власне досьє оцінювача; Internet, BBS, електронна база даних; рієлтерські фірми; досьє брокерів з нерухомості; нотаріуси; архіви кредитних установ (іпотечні банки); страхові компанії; будівельно-інвестиційні компанії; регіональні відділення ФДМУ тощо.

Збираючи інформацію, оцінювач повинен бути впевнений в її повноті та об'єктивності. Обов'язково повинна бути присутня інформація щодо вартості 1 м2 площі об'єкта, дати операції, місцезнаходження об'єкта, умови операції й інші показники, які оцінювач визнає необхідними.

2. Вивчення угод.

Оцінювач повинен бути впевнений, що операція відбулася між двома незалежними сторонами та на сплачену ціну не вплинули ніякі чинники, в тому числі й родинні відносини між сторонами. Він зобов'язаний перевірити достовірність інформації про операцію та умови продажу. При цьому враховувати операцію можна, якщо жодна із сторін не знаходилася в скрутному положенні, обидві сторони володіють типовою ринковою інформацією, діяли економічно раціонально, фінансування відповідало нормальним ринковим умовам (ненормальними з погляду умов, вважаються операції між: дітьми і батьками; чоловіком і дружиною; фірмою і дочірньою компанією). Крім того, оцінювач повинен вивчити умови, за яких були досягнуті домовленості про ціну продажу об'єкта або орендну плату, порівняти ці дані з ринковою інформацією.

3. Тимчасові корегування.

Досить часто оцінювач має в своєму розпорядженні інформацію про операції, які відбулися кілька років тому. В умовах економіки з високим рівнем інфляції потрібно знати точну дату операції, щоб внести поправки при аналізі даних.

4. Корегування за відмінностями порівнюваних об'єктів нерухомості.

Як вже було сказано, в реальній практиці важко знайти абсолютно

схожі об'єкти нерухомості за розміром, місцем розташування, конструкцією, плануванням та іншими параметрами. В цій ситуації оцінювач повинен керуватися принципом, що будь-яка інформація краще, ніж її відсутність. Виходячи з природи й власного досвіду оцінювач визначає відмінності між порівнюваними об'єктами нерухомості, виражає їх в тій або іншій формі.

5. Винесення рішення щодо вартості об'єкта нерухомості.

На основі результатів, отриманих на попередньому етапі обчислюється вартість об'єкта нерухомості шляхом розрахунку середнього арифметичного підсумків, отриманих по кожному із порівнюваних об'єктів за допомогою коректувань. Слід пам'ятати, що існує небезпека прийти до неправильного висновку про вартість об'єкта нерухомості, якщо об'єкти для зіставлення спочатку були обрані як не аналогічні за більшістю параметрів.

Коректування та методи їх здійснення

Основне правило коректування свідчить: коректується лише вартість порівнюваного об'єкта на основі принципу внеску. Якщо об'єкт порівняння перевершує в чомусь оцінюваний, то фактична продажна ціна останнього повинна бути зменшена на величину внеску цієї переваги, й навпаки. При цьому під одиницями порівняння розуміються одиниці вимірювання порівнюваного та оцінюваного об'єктів нерухомості.

Коректування може проводитися: в грошовому вираженні - відповідна сума додається або віднімається від продажної ціни кожного порівнюваного об'єкта; в процентному значенні - використовуються в тому випадку, якщо складно визначити абсолютні значення.

Процентні коректування бувають двох видів: незалежне, коли кожна окрема характеристика враховується незалежно від іншої (при розрахунку загального коректування поправки підсумовуються); кумулятивне, коли облік кожної коректованої характеристики ведеться з урахуванням інших окремих характеристик (при розрахунку загального коректування приймається добуток кумулятивних поправок).

Якщо коректування цін порівнюваних об'єктів виражені у гривнях або умовних грошових одиницях, то неважливо, в якій послідовності вони вноситимуться. Якщо ж коректування виражені у відсотках, то послідовність їх внесення впливатиме на кінцевий результат (на вартість оцінюваного об'єкта).

Залежно від того, на основі яких даних проводяться коректування, оцінювач застосовує різні методи: кількісний аналіз парних продажів, регресійний аналіз, якісний, відносний порівняльний аналіз, метод загального групування, персональні інтерв'ю.

Метод аналізу парних продаж полягає в порівнянні та аналізі кількох пар продаж з послідовними коректуваннями. Парними продажами називається продаж двох об'єктів, які майже ідентичні, за винятком однієї відмінності, яку оцінювач намагається оцінити, щоб внести коректування.

Останнім часом у практиці оцінки за наявності достатньої кількості даних починають використовувати регресійний аналіз. В цьому полягає складність для визначення величини коректувань при оцінці вартості об'єктів нерухомості з використанням регресійного аналізу, де використовується серія формул.

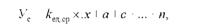

Наприклад, можна скористатися формулою:

де Вус - величина коректування, що розраховується, на вартість об'єкта нерухомості;

^едср - коефіцієнт, отриманий для одиниці порівняння;

х - заміряні дані для оцінюваного об'єкта нерухомості.

З цією ж метою може бути використана й інша формула регресійного аналізу:

де а, с, п - позитивні або негативні поправочні коефіцієнти.

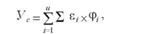

На розвинутих секторах ринку нерухомості експерти-оцінювачі використовують лінійні та нелінійні моделі складного типу:

де є,- - коефіцієнти регресії;

ер,- - різні змінні, що характеризують ті або інші чинники, від яких залежить вартість об'єкта нерухомості та величина коректування.

Відносний порівняльний аналіз припускає визначення коректувань на основі співставлення ступеня впливу кожного параметра на вартість аналогічних об'єктів нерухомості.

Метод загального групування використовується на активному ринку, де можна знайти достатнє число порівняльних продаж, для вивчення розкиду цін. Якщо розкид цін невеликий, наприклад, близько 1%, то можна з впевненістю казати, що вартість об'єкта є середньою величиною відносно до найбільшого та найменшого значень в даній групі порівняльних продаж.

Метою персонального інтерв'ю є опитування професіоналів і обізнаних осіб, в результаті якого формується інформаційне поле, корисне при проведенні коректувань.

РОЗДІЛ 6. УПРАВЛІНСЬКА ДІАГНОСТИКА

1. Управлінська діагностика як особлива дослідницька діяльність

2. Роль інформаційних систем управління підприємством в управлінській діагностиці

3. Оцінка відповідності організації виробництва та структури підприємства його стратегії

4. Оцінка параметрів прийняття рішень

5. Фактори середовища непрямої дії (макросередовище)

6. Критерії і показники, що використовуються для загальної діагностики системи менеджменту підприємства

РОЗДІЛ 7. ФІНАНСОВА ДІАГНОСТИКА

1. Сутність та необхідність використання фінансової діагностики