Дані Вищого Арбітражного Суду України свідчать: за 9 місяців 2006 р. арбітражні суди отримали 6106 заяв про банкрутство, залишилось без розгляду – 1021, винесено постанов про визнання суб'єктів банкрутами – 2893. Щоб порівняти, наводимо дані за 2004 p.: отримано 4454 заяви, з них розглянуто – 3632, залишено без розгляду – 822, винесено постанов про визнання банкрутами – 1694.

Ситуація складається зовсім не на користь нашої держави. Так, втрати бюджету від банкрутства підприємств і організацій за січень – вересень 2006 р. унаслідок списання боргів становлять 53,3 млн грн.

На які ж підприємства заведена найбільша кількість справ про банкрутство? До них у першу чергу належать підприємства місцевого підпорядкування, Міністерства агропромислового комплексу, Міністерства промислової політики.

Практика переконливо свідчить: завдяки вжитим заходам з боку арбітражних судів, самих підприємств та їхніх міністерств тільки 13,4% від загальної кількості позовів підприємства самостійно погашають заборгованість на суму 62 194,7 тис. грн. Це становить 12,2% від сум, заявлених до суду. Дуже багато заяв про банкрутство боржників надійшло від податкових адміністрацій, які у зв'язку з визнанням боржника податків банкрутом добиваються погашення боргу бюджету.

За останні роки в Україні спостерігається тенденція до збільшення кількості справ про банкрутство серед підприємств державного сектору або колишніх державних підприємств, перетворених у процесі приватизації на різні види товариств. Наприклад, у Донецькому регіоні їх кількість упродовж 2006 р. зросла на 18%. До того ж у судах Донеччини перебуває 40 справ про припинення визнання банкрутами великих підприємств.

Дуже мала частка завершених справ про визнання банкрутами – характерний показник недосконалості чинного механізму банкрутства. Так, за січень – вересень 2006 р. визнані банкрутами 893 підприємства, проте ліквідаційні баланси затверджено для 464.

Фактично лише близько половини підприємств-банкрутів спромоглися за рахунок продажу ліквідованого майна розрахуватися повністю або частково з боргами та отримати шанс створити новий суб'єкт підприємництва, розпочати виробничу діяльність. Тим часом решта банкрутів має очікувати закінчення ліквідаційних процедур, перебуваючи у статусі безробітних та боржників.

Що є причиною такого стану справ? По-перше, чинні норми Закону України "Про банкрутство" доволі недосконалі. Не меншою мірою дається взнаки відсутність регламентації роботи ліквідаційних комісій. А основна причина – це нестача спеціально підготовлених фахівців – незалежних ліквідаторів та розпорядників майна, які мають відповідні сертифікати і державну ліцензію на право такої діяльності.

Слід зазначити, що в Законі не передбачено терміну, протягом якого подають оголошення щодо порушення справи про банкрутство. Через це в судах накопичується значна кількість незавершених справ.

Відсутність коштів на оплату публікацій про банкрутство значною мірою гальмує подальше пришвидшення справ щодо банкрутства. Невелика кількість порушених справ про банкрутство зумовлена високою вартістю послуг аудиторських фірм. У зв'язку з відсутністю аудиторських висновків багато справ повертаються без розгляду.

"Яким законом керуватися в ухвалі про відмову в прийнятті заяви про банкрутство, якщо стосовно боржника ще раніше було порушено справу про банкрутство за заявою іншого кредитора?" – таке запитання ставлять у судах, і нерідко.

У зв'язку з цим доречно було б підтримати пропозицію арбітражних судів про створення інституту незалежних ліквідаторів за схемою розвинених капіталістичних країн. їх відбір, підготовку, навчання та сертифікацію готові взяти на себе Агентство з питань запобігання банкрутству підприємств та організацій і Вищий Арбітражний Суд України.

В Україні нема банку даних про майно збанкрутілих підприємств та цивілізованого ринку підприємств-банкрутів. Не прийнято і нормативного документа щодо регламентації продажу підприємств-банкрутів та їх майна. Тому потенційні інвестори отримують інформацію про банкрута та його майно з інших джерел, а іноді навіть провокують інших людей на скоєння протиправних дій.

Як уникнути ліквідації стратегічно важливих підприємств? Необхідна, насамперед, їх фінансова підтримка. Для реструктуризації цих підприємств необхідно утворити Фонд стабілізації. Фонд державного майна України підтримує пропозицію про проведення "пілотної" реструктуризації та банкрутства на чотирьох підприємствах різної форми власності: державному; приватизованому; ВАТ, де контрольний пакет акцій залишається за державою; ВАТ, де здійснюється процес приватизації.

Нині у сфері діяльності Агентства з питань запобігання банкрутству підприємств та організацій перебувають 11 неплатоспроможних підприємств і організацій. Агентство свою роботу з підпорядкованими йому підприємствами спрямовує на забезпечення погашення заборгованості із заробітної плати перед державним бюджетом, Пенсійним фондом, кредиторами та пожвавлення їх виробничої діяльності за рахунок високоефективного використання потужностей підприємства, зменшення собівартості продукції, непродуктивних витрат, зведення кількості працівників підприємств до реальних потреб виробництва.

Агентство з питань запобігання банкрутству підприємств та організацій неабияку увагу приділяє інноваційній діяльності. Приблизно половина підприємств, підпорядкованих Агентству, уклали угоди про виробництво продукції, виконання яких сприятиме покращенню фінансового стану. До того ж триває процес укладання угод з іншими підприємствами.

Реалізація планів реструктуризації підприємств, затверджених Агентством, дасть змогу зменшити накладні витрати виробництва, а це, у свою чергу, знизить вартість продукції і підвищить її конкурентоспроможність.

Розглянемо план реструктуризації підприємств державного сектору на 2004–2006 pp., розроблений відповідно до заходів, спрямованих на реалізацію рішень Кабінету Міністрів України Агентством з питань запобігання банкрутству підприємств та організацій виконавчої влади. План охопив 545 підприємств, а економічний ефект від проведення заходів реструктуризації мав становити 355,3 млн грн.

Однак заходи, передбачені галузевими програмами реструктуризації, здійснюються повільно. Так, з початку 2006 р. від реалізації передбачених планом заходів отримано лише 29,6 млн грн. Це незначна частка від загальної суми. І тут дається взнаки відсутність коштів.

13 січня 2006 р. на засіданні Кабінету Міністрів було зазначено, що банкрутство не стало дійовим важелем фінансового оздоровлення підприємств, а роботу Агентства з виконання наданих йому повноважень визнано недостатньою, у процесі самої роботи виявлено низку недоліків.

Що ж зв'язку з цим передбачено? До 1 березня 2007 р. запропоновано вжити заходів, спрямованих на ліквідацію виявлених недоліків. Необхідно протягом місяця подати Кабінетові Міністрів проекти законодавчих актів про покладення на Агентство завдань і функцій з розроблення та реалізації механізму банкрутства підприємств, надання йому відповідних повноважень щодо захисту майнових інтересів держави під час розгляду представлених документів з метою ініціювання банкрутства.

Проект Програми підготовки фахівців у справах банкрутства – незалежних ліквідаторів, кризових керуючих, розпорядників майна та відповідних фахівців арбітражних судів – планувалося розробити за січень – березень 2007 р. У першому кварталі 2007 р. також передбачалося запровадити конкурсний відбір та сертифікацію таких фахівців.

"Пілотну" реструктуризацію підприємств – державного, ВАТ з контрольним пакетом акцій у власності держави і ВАТ, де здійснюється приватизація, – планувалося провести впродовж 2007 р.

Для вивчення і розробки можливих напрямів розвитку підприємства в умовах ринкової економіки необхідним є фінансовий прогноз. Основні його завдання – встановити обсяг фінансових ресурсів у майбутньому періоді, джерела їх формування і шляхи найефективнішого використання. Прогноз дає змогу розглянути тенденції, що виникають у процесі ведення фінансової політики, з урахуванням впливу на неї внутрішніх і зовнішніх умов та на основі аналізу визначити перспективи фінансової стратегії, що забезпечує підприємству стабільне фінансове і ринкове становище. Розроблення прогнозу дає можливість відповісти на життєво важливе запитання: що очікує підприємство в майбутньому – зміцнення чи втрата платоспроможності (банкрутство)?

У фінансовому прогнозуванні можна використати економіко-математичне моделювання і метод експертного оцінювання. Економіко-математичне моделювання дає змогу з певним ступенем імовірності визначити динаміку показників залежно від впливу чинників на розвиток фінансових процесів у майбутньому. Для отримання надійнішого фінансового прогнозу економіко-математичне моделювання доповнюють методом експертного оцінювання, що дає змогу коригувати отримані під час моделювання кількісні значення фінансових процесів.

У світовій практиці для прогнозування стійкості підприємства, вибору його фінансової стратегії, а також визначення ризику банкрутства використовують різні економіко-математичні моделі.

Найпростішою моделлю прогнозування ймовірності банкрутства вважають двофакторну. Вона ґрунтується на двох основних показниках (поточної ліквідності та частки позикових засобів у загальній сумі джерел), від яких залежить імовірність банкрутства підприємства. Ці показники множать на вагові значення коефіцієнтів, знайдені емпіричним шляхом. Коли результат (Ct) є негативним, імовірність банкрутства невелика. Позитивне значення С1 вказує на високу ймовірність банкрутства.

В американській практиці виявлені і використовуються такі вагові значення коефіцієнтів:

• для показника поточної ліквідності (покриття) (КП) - (-1,0736);

• для показника частки взаємних засобів у пасивах підприємства (КЗ) - (+0,579).

Звідси формула розрахунку С. набуває такого вигляду:

С1 = -0,3877 + КП (-1,0736) + КЗ ž 0,579.

У нашій країні інші темпи інфляції, інші цикли макро- і мікроекономіки, а також інші рівні фон до-, енерго- і трудомісткості виробництва, продуктивності праці та інший податковий тягар. Тому не можна механічно використати наведені вище значення коефіцієнтів у вітчизняних умовах. Однак саму модель, але з іншими числовими значеннями, відповідними реаліями становлення українського ринку корисно було б застосувати за умови, що вітчизняні облік і звітність забезпечували доволі відкриту інформацію про фінансовий стан підприємства.

Розглянута двофакторна модель не забезпечує всебічного оцінювання фінансового стану підприємства, тому можливе значне відхилення прогнозу від реальності. Для отримання точнішого прогнозу американська практика рекомендує брати до уваги рівень і тенденцію зміни рентабельності проданої продукції, оскільки цей показник суттєво впливає на фінансову стійкість підприємства. Це дає змогу одночасно порівнювати показник ризику банкрутства (C1) і рівень рентабельності продажу продукції. Якщо перший показник перебуває у небезпечних межах і рівень рентабельності продукції значно зріс, то ймовірність банкрутства є незначною.

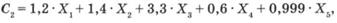

Для прогнозування ймовірності банкрутства підприємств у різних капіталістичних країнах набула великого поширення відома модель економіста Б. Альтмана. Дослідження фінансового стану американських фірм, що збанкрутували, шляхом порівняння з показниками успішних підприємств тих самих галузей і аналогічних масштабів дало йому змогу виявити п'ять основних показників, від значення яких значною мірою залежить імовірність банкрутства, і визначити їх вагові коефіцієнти. Модель Е. Альтмана має такий вигляд:

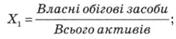

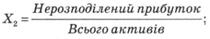

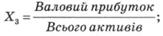

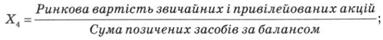

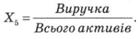

де показники Х1 Х2, Х3, Х4, Х5 – розраховують так:

Якщо отриманий результат менший за 1,8, то це свідчить, що ймовірність банкрутства підприємства дуже велика, коли С2 перебуває у межах від 1,9 до 2,7 – ймовірність банкрутства є невеликою, а за умови, що С2 вище за 3 – ймовірність банкрутства дуже мала.

На основі п'ятифакторної моделі Б. Альтмана розроблена і використовується комп'ютерна модель прогнозування ймовірності банкрутства державних підприємств.

Нормативні документи, що діють в Україні, передбачають дещо інший підхід до прогнозування можливого банкрутства підприємств.

Згідно із Законом України "Про банкрутство" розроблена система критеріїв для прогнозу можливого банкрутства підприємств.

Вона забезпечує єдиний методичний підхід до проведення аналізу фінансового стану підприємств та оцінювання структури їх балансів. Основною метою проведення такого аналізу є обґрунтування рішення про визнання структури балансу підприємства незадовільною, а самого підприємства – неплатоспроможним. Відповідно до вищезгаданого Закону незадовільна структура балансу характеризується таким станом майна і боргових прав підприємства-боржника, за якого внаслідок недостатнього рівня ліквідності його активів неможливо забезпечити своєчасне виконання обов'язків перед банками, постачальниками і кредиторами.

Відповідно до прийнятої методики аналіз та оцінювання ступеня задовільності структури балансу підприємства проводять на основі таких показників, як:

• коефіцієнт поточної ліквідності (покриття) (Кп);

• коефіцієнт забезпеченості власними засобами (К3).

Коефіцієнт поточної ліквідності визначають як відношення фактичної вартості оборотних засобів, наявних у підприємства у вигляді виробничих запасів готової продукції, товарів, грошових засобів, дебіторської заборгованості та інших оборотних активів (загальна сума розділу II активу балансу) до загальної суми розділу IV пасиву балансу за формулою

,

,

де  – підсумок розділу II активу балансу;

– підсумок розділу II активу балансу;

– підсумок розділу IV пасиву балансу.

– підсумок розділу IV пасиву балансу.

Коефіцієнт забезпеченості власними засобами характеризує наявність власних оборотних засобів у підприємства, необхідних для його фінансової стабільності. Цей коефіцієнт визначають шляхом відношення суми реального власного капіталу (підсумок розділу І пасиву балансу) до вартості величин необоротних активів (підсумок розділу І "Позаобігові активи")

,

,

де  – підсумок розділу І пасиву балансу;

– підсумок розділу І пасиву балансу;

– підсумок розділу І активу балансу.

– підсумок розділу І активу балансу.

Підставою для визнання структури балансу незадовільною, а підприємства – неплатоспроможним є наявність однієї з таких ситуацій:

• коефіцієнт поточної ліквідності ( ) на кінець звітного періоду має значення менше за 2;

) на кінець звітного періоду має значення менше за 2;

• коефіцієнт забезпеченості власними засобами ( ) на кінець звітного періоду має значення менше за 0,1.

) на кінець звітного періоду має значення менше за 0,1.

Слід також уточнити порядок розрахунку наявних власних засобів. Це зумовлено тим, що кожний з основних та оборотних засобів, як відомо, може мати два джерела покриття: власний і позичений капітал (довготермінові і короткотермінові зобов'язання). Враховуючи рекомендований у Законі України "Про банкрутство" спосіб визначення коефіцієнта поточної ліквідності, який розглядає зіставлення оборотних засобів з короткотерміновими зобов'язаннями, можна зробити висновок, що короткотермінові позичені засоби є джерелом покриття оборотних активів (поточних активів), а довготермінові позичені засоби – основних засобів та інших необоротних активів (нерухомість). У свою чергу, довготерміновий позичений капітал за терміном використання – це довготермінове фінансування, що прирівнюється до джерел власних засобів. Тому рекомендований спосіб розрахунку власних оборотних засобів слід деталізувати так: до реального власного капіталу (підсумок розділу І пасиву балансу) треба додати довготермінові зобов'язання (підсумок розділу II пасиву балансу) і лише після цього відняти необоротні активи (підсумок розділу І активу балансу).

По-друге, при визначенні коефіцієнта поточної ліквідності у розрахунках як джерела погашення короткотермінових зобов'язань беруть усю суму дебіторської заборгованості. Однак серед дебіторів можуть бути неплатоспроможні платники і замовники, які з огляду на різні причини не оплатять продукцію вчасно.

Дані про дебіторську заборгованість, термін позовної давності якої минув згідно із законом, а також про дебіторську заборгованість, останній термін виконання розрахунків за поставлені згідно з договором товари (виконані роботи і надані послуги) якої минув, містяться у формі звітності 1-Б.

По-третє, нормативне значення КП використовують у світовій обліково-аналітичній практиці диференційовано за галузями і підгалузями. За даними міністерства торгівлі США, коефіцієнт КП щодо низки галузей і груп підприємств у 2007 р. мав такі значення: корпорації виробничої сфери – 1,47, виробництво продуктів харчування – 1,25, видавнича діяльність – 1,67, хімічна промисловість – 1,3, нафтова і вугледобувна – 1, машинобудування – 1,85, виробництво електрообладнання й електронної техніки – 1,47, роздрібна торгівля – 1,50.

Звернемо увагу, що і в Україні з нагромадженням статистичного матеріалу необхідно зазначити найголовніше, диференціювати значення показника Кп за галузями і підгалузями та використати його для аналізу ліквідності активів.

У вітчизняній практиці рішення про визнання структури балансу незадовільною, а підприємства неплатоспроможним приймають з урахуванням наявності реальної можливості у підприємства-боржника відновити платоспроможність протягом певного періоду.

Тому в систему критеріїв оцінювання структури балансу внесли коефіцієнт відновлення (втрати) платоспроможності, що характеризує наявність реальної можливості у підприємства відновити або втратити свою платоспроможність у найближчий період часу.

Коефіцієнт відновлення платоспроможності (Кв) розраховують, якщо хоча б один із вищеназваних коефіцієнтів має значення менше за нормативне. Його обчислюють за період, що становить б місяців, за такою формулою:

,

,

де  – фактичне значення коефіцієнта поточної ліквідності на кінець звітного періоду;

– фактичне значення коефіцієнта поточної ліквідності на кінець звітного періоду;

– фактичне значення коефіцієнта поточної ліквідності на початок звітного періоду;

– фактичне значення коефіцієнта поточної ліквідності на початок звітного періоду;

6 – період відновлення платоспроможності, міс.;

Т – звітний період, міс.

Коли коефіцієнт відновлення платоспроможності набуває значення меншого за 1, це свідчить про те, що у підприємства у найближчі 6 місяців немає реальної можливості відновити платоспроможність.

Коли коефіцієнт поточної ліквідності більший або дорівнює 2, а коефіцієнт забезпеченості власними оборотними засобами більший або дорівнює 0,1, то розраховують коефіцієнт втрати платоспроможності (КВ) за період, що дорівнює 3 місяцям, за такою формулою:

,

,

де 3 – період втрати платоспроможності, міс.

Наведені розрахунки коефіцієнтів критерію оцінювання й аналізу їх динаміки дають підстави визнати структуру балансу незадовільною, а підприємство – неплатоспроможним. Більше того, підприємство не має реальної можливості відновити свою платоспроможність у найближчі 6 місяців.

У такій ситуації підприємству необхідно розробити конкретний план дій, що передбачає всі можливі заходи, спрямовані на відновлення платоспроможності.

У світовій практиці з цією метою використовують прогноз за формою бухгалтерського балансу. Прогноз починають складати з встановлення балансових співвідношень, тобто залежності зміни різних статей балансу. Із формули розрахунку коефіцієнта поточної ліквідності видно, що формальними чинниками його зростання є випереджаючі темпи нарощування поточних активів порівняно з темпами зростання короткотермінових зобов'язань (поточних пасивів) або скорочення обсягу поточної короткотермінової заборгованості. Однак саме по собі скорочення короткотермінових зобов'язань призведе до відпливу грошових або інших оборотних засобів, тому нарощування поточних активів розглядають не лише як формальний, а й як найприйнятніший спосіб відновлення платоспроможності підприємства. Очевидно, що збільшення поточних активів потрібно здійснювати за рахунок прибутку, який отримують у прогнозований період. Це приведе до збільшення джерел власних засобів за статтями: "Спеціальні фонди і цільове фінансування", "Нерозподілений прибуток". Отже, для досягнення нормативного (подвійного) перевищення поточних активів над пасивами, що забезпечує відновлення платоспроможності підприємства, треба забезпечити отримання прибутку в прогнозованому періоді.

Якщо підприємство не забезпечує стійкі темпи зростання основних показників господарської діяльності, то для відновлення платоспроможності воно має використати надзвичайні засоби, серед яких:

а) продаж частини нерухомого майна;

б) збільшення статутного капіталу шляхом додаткової емісії акцій;

в) одержання довготермінових позик для поповнення оборотних засобів;

г) цільове фінансування і надходження з бюджету міжнародних фондів.

Коли коефіцієнт втрати платоспроможності набуває значення більшого за 1, це свідчить про наявність реальної можливості у підприємства не втратити платоспроможність у найближчі 3 місяці.

Коли коефіцієнт втрати платоспроможності набуває значення меншого за 1, є реальна загроза для підприємства у найближчий час втратити платоспроможність.

На основі отриманих значень коефіцієнтів у співвідношенні з нормативними і коефіцієнтів відновлення (втрати) платоспроможності у відповідний період часу формулюють остаточні висновки, враховуючи які приймають рішення про стан структури балансу підприємства і стан його платоспроможності.

Структуру балансу визнають незадовільною, а підприємство – неплатоспроможним, якщо значення коефіцієнта поточної ліквідності чи коефіцієнта забезпеченості власними оборотними засобами нижче за нормативне, а підприємство немає реальної можливості відновити свою платоспроможність (значення коефіцієнта відновлення платоспроможності менше за 1).

У тому разі, коли виявлена реальна можливість підприємства відновити свою платоспроможність протягом 6 місяців (коефіцієнт відновлення платоспроможності більший за 1), рішення про визнання структури балансу незадовільною, а підприємства – неплатоспроможним може бути відкладене на термін до 6 місяців.

Якщо значення коефіцієнта критерію або одного з них відповідає нормативному чи перевищує його, то структуру балансу оцінюють задовільно, а підприємство визнають платоспроможним за умови відсутності прогнозу його банкрутства на найближчі 3 місяці (коефіцієнт втрати платоспроможності більший за 1). Якщо за сприятливого значення коефіцієнтів виявлено, що у підприємства у найближчі 3 місяці є реальна загроза втратити платоспроможність (коефіцієнт втрати платоспроможності менший за 1), то його визнають платоспроможним, але ставлять на відповідний облік в органах Державної податкової адміністрації України.

Для оцінювання незадовільності структури балансу аналізованого підприємства складемо аналітичну табл. 11.6 за даними форми 1.

Таблиця 11.6. Оцінювання структури балансу

Показник | На початок року | На кінець року | Норма коефіцієнта |

1. Коефіцієнт поточної ліквідності (Кп) |

|

| не менше 2 |

2. Коефіцієнт забезпеченості власними засобами (Я3) |

|

| не менше 0,1 |

3. Коефіцієнт відновлення платоспроможності за 6 місяців (Кв) |

| не менше 1 | |

12.1. Аналіз оборотності запасів товарно-матеріальних цінностей

12.2. Оперативний економічний аналіз виробничих запасів в умовах функціонування автоматизованих робочих місць

12.3. Перспективний аналіз виробничих запасів

12.4. Аналіз дебіторської заборгованості

12.5. Аналіз кредиторської заборгованості

12.6. Експрес-аналіз фінансового стану

Розділ 13. АНАЛІЗ УТВОРЕННЯ, РОЗПОДІЛУ ТА ВИКОРИСТАННЯ ФІНАНСОВИХ РЕЗУЛЬТАТІВ

13.1. Аналіз фінансових результатів

Значення, завдання і відбір інформації для аналізу.