Основним видом плати за користування банківським кредитом є відсоткова ставка, відповідно до розміру якої розраховується сума доходу банку від кредитної операції.

Відсоткова ставка відображає економічні відносини перерозподілу і привласнення банком частини прибутку, що створюється у позичальника внаслідок ефективного використання наданого кредиту. У зв'язку з цим інтенсивність попиту на банківський кредит з боку суб'єктів господарювання визначається насамперед рівнем і динамікою розвитку виробничого процесу та ступенем ділової активності товаровиробників.

Розмір відсоткових ставок за кредитом і порядок їх сплати встановлюються банком самостійно та визначаються в кредитному договорі залежно від рівня кредитного ризику, наданого забезпечення, попиту на кредитні ресурси та їх пропозиції, строку користування кредитом, облікової ставки Національного банку та інших факторів.

Під час визначення рівня відсоткової ставки за кредитом банки мають враховувати такі фактори (рис. 1.11).

Базою для встановлення рівня відсоткової ставки є облікова ставка Національного банку України, яка може змінюватися залежно від цілей грошово-кредитної політики. Так, якщо Національний банк має на меті скоротити грошову масу в країні (проводить політику рестрикції), облікова ставка збільшується, що призводить до подорожчання кредитів. У випадку проведення грошово-кредитної політики експансії, спрямованої на розширення грошової маси і здешевлення кредитів, облікова ставка знижується. Тобто зміни облікової ставки Національного банку прямо пропорційно впливають на рівень відсоткової ставки за кредитом.

У разі зміни облікової ставки відсоткова ставка, зазначена у договорі, може переглядатися і змінюватися тільки на підставі взаємної згоди кредитора та позичальника.

Рис. 1.11. Фактори, що впливають на рівень відсоткової ставки за кредитом

Для кредитів, що надаються в іноземній валюті, необхідно враховувати також відсоткові ставки, які діють на міжнародних ринках капіталів - LIBOR - лондонська міжбанківська ставка пропозиції (англ. London Interbank Offered Raid) - середньозважена відсоткова ставка за міжбанківськими кредитами, що надаються банками, які виступають на Лондонському міжбанківському ринку із пропозицією коштів у різних валютах і на різні строки - від 1 дня до 12 міс. (обчислюється для австралійського долара, датської крони, долара США, євро, канадського долара, новозеландського долара, британського фунта стерлінгів, шведської крони, швейцарського франка, японської єни) та ін.

Урахування банками темпів інфляції під час встановлення відсоткової ставки проводиться з метою недопущення знецінення ресурсів, виданих як кредит позичальнику. Як правило, банки враховують той рівень інфляції, який не покрито обліковою ставкою.

Строк кредитування прямо пропорційно впливає на рівень відсоткової ставки за кредитом: чим він довший, тим дорожчим буде кредит для позичальника. Це пояснюється тим, що в процесі довгострокового кредитування банк бере на себе більші ризики, ніж при видачі короткострокового кредиту.

Сума кредиту обернено впливає на рівень відсоткової ставки. Зазвичай відсоткова ставка нижча при видачі великого кредиту, оскільки відносні витрати, пов'язані з його обслуговуванням, нижчі, ніж при обслуговуванні кількох малих кредитів. Крім того, великі кредити надаються, як правило, великим та фінансово стабільним клієнтам. Але з цього правила можуть бути винятки. Наприклад, банк може не зменшувати відсоткову ставку за великим кредитом, коли за його підрахунками це може призвести до підвищення ризику кредитного портфеля внаслідок порушення принципу диверсифікації1.

Ціна кредитних ресурсів прямо пропорційно впливає на рівень відсоткової ставки за кредитом: чим дорожчі ресурси, які залучає банк, тим, за інших рівних умов, вищою буде відсоткова ставка. На ціну кредитних ресурсів впливає ставка за депозитами, ставка за отриманими міжбанківськими кредитами та інші витрати банку, пов'язані із залученням ресурсів.

Між рівнем кредитного ризику та рівнем відсоткової ставки за кредитом спостерігається прямо пропорційна залежність: чим вищий ризик, тим більша вірогідність для банку зазнати втрат від кредитної операції. Тому більш ризиковані кредити видаються під вищу відсоткову ставку. В цьому випадку відсоткова ставка компенсує кредитору ризик розміщення ресурсів.

Попит на кредити прямо пропорційно впливає на рівень відсоткової ставки. Зростання попиту зумовлює підвищення відсоткової ставки за кредитами. Але в умовах конкуренції між кредитними установами і боротьби за розширення ринку послуг банки можуть не зважати на це ринкове правило. Вони можуть не підвищувати рівень відсоткових ставок у разі зростання попиту на кредит, керуючись тим, що нижчі відсоткові ставки за кредитами дадуть змогу залучити більшу кількість клієнтів і завоювати конкурентні переваги1. Чим більша пропозиція кредитів, тим дешевші вони будуть для позичальника і навпаки.

Ліквідність та вартість застави обернено впливають на рівень відсоткової ставки за кредитом: чим вищі ліквідність і вартість застави, тим, за інших рівних умов, відносно нижчою може бути відсоткова ставка за кредитом. Це пов'язано з тим, що ліквідна застава зменшує ризик втрат у разі примусового погашення кредиту за рахунок її реалізації.

На рівень відсоткової ставки впливає зміст проекту, що кредитується. Чим рентабельніший проект, що кредитується, тим нижча буде ціна кредиту. Це пояснюється тим, що реалізація рентабельного проекту дасть змогу отримати позичальнику сталі грошові потоки, які будуть використані для погашення заборгованості за кредитом.

Ставки банків-конкурентів враховуються під час встановлення рівня відсоткової ставки за кредитом залежно від характеру відсоткової політики, яку проводить банк. Наприклад, прагнучи отримати додаткові прибутки, банк може встановити відсоткову ставку вищу, ніж у конкурентів, але в цьому випадку він може втратити потенційних позичальників. І навпаки, якщо банк проводить політику збільшення сегмента ринку кредитування, відсоткова ставка має бути встановлена на нижчому, ніж у конкурентів, рівні.

Характер відносин між банком і клієнтом є суб'єктивним фактором що впливає на норму відсоткової ставки за кредитом. За умови тривалих відносин і позитивної кредитної історії банк з власної ініціативи може знижувати відсоткову ставку за кредитом для окремих клієнтів.

Визначити пріоритетність впливу розглянутих факторів на рівень відсоткової ставки за кредитом майже неможливо, тому банки мають враховувати їх усі у комплексі. При цьому встановлена відсоткова ставка за кредитом має бути прийнятною для позичальника та забезпечувати прибутковість кредитної діяльності банку. Але на сучасному етапі розвитку банківської системи в умовах високої конкуренції вітчизняні банки швидше приймають відсоткову ставку, ніж її встановлюють, у результаті чого спостерігається тенденція до скорочення відсоткової маржі.

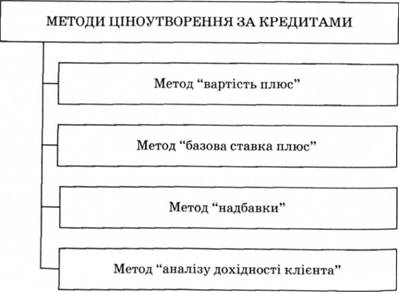

Для встановлення рівня відсоткової ставки за кредитом, важливе значення має вибір методу ціноутворення. У світовій і вітчизняній банківській практиці використовують такі основні методи ціноутворення (рис. 1.12).

Рис. 1.12. Методи ціноутворення за кредитами

Метод "вартість плюс" враховує вартість залучених ресурсів і всі витрати банку, пов'язані з наданням кредиту. Необхідною умовою застосування такого підходу до ціноутворення за кредитними операціями є наявність у банку ефективної системи обліку витрат за кожним кредитом, а також управлінської інформації.

Головний недолік методу - ігнорування ринкових чинників, таких як попит і пропозиція, стан кредитного ринку, конкуренція тощо, а також припущення, що банк точно може обчислити свої витрати в розрахунку на кожний кредит. Метод "вартість плюс" використовується на ринках із низьким рівнем конкуренції1.

Сутність методу "базова ставка плюс" полягає у визначенні відсоткової ставки за кредитом як суми базової ставки і кредитного спреду. За базову ставку можна прийняти облікову ставку Національного банку, ставку за кредитами на міжбанківському кредитному ринку, ставки міжнародних ринків (LIBOR тощо) та інші ставки, що є загальноприйнятими на конкретних ринках.

Кредитний спред включає премію за ризик невиконання позичальником зобов'язань за кредитом і премію за строк кредитування. Розмір кредитного спреду диференційований залежно від категорії клієнта та його кредитоспроможності.

Наприклад, на міжнародних ринках для першокласних позичальників кредитний спред прирівнюється до нуля, для інших позичальників кредитний спред становить від 0,25 до 5 % і вище.

Перевагами методу є простота, необов'язковість точного врахування витрат за кожним кредитом, зручність застосування в умовах установлення плаваючих ставок за кредитом, урахування впливу конкуренції.

Метод "надбавки" полягає у визначенні відсоткової ставки як суми відсоткових витрат залучення ресурсів на грошовому ринку та надбавки. Надбавка включає премію

Положення "Про порядок здійснення банками операцій за гарантіями в національній та іноземних валютах": Затв. пост. НБУ від 15 грудня 2004 р. № 639; Примастка Л.О. Фінансовий менеджмент банку: Підручник. - К.: КНЕУ, 2004. - 468 с.

за кредитний ризик та прибуток банку. Здебільшого такий метод ціноутворення використовується для надання кредитів великим компаніям на короткі строки (до 30 днів), включаючи кредити "овернайт"1.

Метод "аналізу дохідності клієнта" базується на врахуванні всіх взаємовідносин із конкретним клієнтом. У цьому випадку особливу увагу приділяють розрахунку прибутковості тих видів операцій, які здійснюються клієнтом у цьому банку. Такий метод потребує точного обліку всіх доходів і витрат, пов'язаних із кожним клієнтом, і застосовується насамперед для кредитування великих компаній, які мають постійні та різноманітні зв'язки з банком. Визначення ціни кредиту за таким методом має на меті зниження відсоткової ставки за кредитом нижче від загальноприйнятого рівня для заохочення найвигідніших клієнтів.

Метод аналізу дохідності клієнта має певні недоліки: складність, громіздкість, необхідність розробки докладної звітності за доходами та витратами з обслуговування кожного клієнта. Але такий підхід до управління відсотковими ставками за кредитами може бути корисний для виявлення найприбутковіших клієнтів і видів банківських послуг та операцій2.

Встановлена відсоткова ставка за кредитом затверджується тарифним комітетом банку, який аналізує співвідношення собівартості послуг і ринкової конкурентоспроможності встановлених тарифів.

Таким чином, при встановленні конкретного рівня відсоткової ставки за кредитом банк має вирішити два завдання:

- по-перше, відшкодувати за рахунок відсоткової ставки всі свої витрати та отримати належний прибуток;

- по-друге, зацікавити клієнтів (позичальників) такою відсотковою ставкою, за якої вони б мали бажання отримати кредит саме в цьому банку.

Поряд із відсотковою ставкою банки встановлюють комісійну винагороду (комісію), яка є додатковим елементом ціни банківського кредиту. Комісія за кредитом покриває витрати банку, пов'язані з оформленням кредиту і контролем за станом обслуговування позичальником заборгованості, перевіркою стану застави або наглядом за здійсненням проекту, що кредитується. Комісія може сплачуватися окремо або додаватися до відсотка. Величина та порядок стягнення комісійної винагороди визначаються тарифами банків, які затверджуються рішенням правління, та договорами, що укладаються між банком і клієнтами.

Нарахування відсотків за кредитом здійснюється з використанням схем простого та складного відсотка.

Схема простого відсотка передбачає нарахування відсотків тільки на суму виданого кредиту:

де ЕУ - нарощена сума, грн;

РУ - первісна сума кредиту (тіло кредиту), грн; г - відсоткова ставка за кредитом, %; ті - період кредитування.

За схемою складного відсотка відсоток нараховується на первісну суму кредиту та суму відсотків, нарахованих за попередній період:

Різниця результатів для простого та складного відсотка виникає тільки з другого періоду нарахування.

Для розрахунку суми відсотків за кредитом у банківській практиці використовують три основні системи їх нарахування:

- "факт/факт" - для розрахунку використовується фактична кількість днів у місяці та році;

- "факт/360" - для розрахунку використовується фактична кількість днів у місяці, але умовно кількість днів у році - 360;

- "30/360" - для розрахунку використовується умовна кількість днів у році - 360 та у місяці - 30.

Приклад

10 березня банк надав підприємству кредит у сумі 220 тис. грн строком на 3 міс. під 24 % річних. Розрахувати суму заборгованості підприємства перед банком за умови нарахування простих відсотків (база нарахування відсотків - 365 днів).

Сума заборгованості позичальника перед банком на момент погашення кредиту становитиме

Таким чином, отримавши кредит у сумі 220 тис. грн строком на 3 міс, позичальник має сплатити банку відсотки у сумі 23,3 тис. грн (за умови нарахування простих відсотків).

Приклад

Банк надав підприємству кредит у сумі 220 тис. грн строком на 3 міс. під 18 % річних. Розрахувати суму заборгованості підприємства перед банком за умови щомісячного нарахування складних відсотків.

Сума заборгованості позичальника перед банком на момент погашення кредиту становитиме

Таким чином, отримавши кредит у сумі 220 тис. грн строком на 3 міс, позичальник має сплатити банку відсотки у сумі 10,05 тис. грн (за умови нарахування складних відсотків).

Порядок нарахування та сплати відсотків за кредитом визначається у кредитному договорі. Відсотки нараховуються за календарне число днів користування кредитом

на суму фактичного залишку заборгованості та погашаються відповідно до встановленого графіка. Відсоткова ставка за кредитом може бути фіксованою за умови загальної тенденції зниження відсоткових ставок на ринку або плаваючою у випадку їх збільшення.

У разі непогашення позичальником заборгованості за кредитом, у тому числі відсотків, банки стягують прострочену заборгованість згідно з чинним законодавством.

2.1. Особливості кредитування малого та середнього бізнесу

2.2. Інвестиційне кредитування

Приклад

Приклад

2.3. Перспективи розвитку іпотечного кредитування в Україні

2.4. Споживчий банківський кредит

2.5. Особливості кредитування у формі овердрафту

2.6. Інші форми кредиту

Приклад