Становлення комерційних банків України збіглося із зростанням кризових явищ в економіці, які зумовлюють загалом їх слабкий фінансовий стан. Надійність комерційних банків викликає особливу занепокоєність акціонерів, вкладників, органів контролю, оскільки банківські банкрутства більше впливають на економіку, ніж банкрутства підприємств. Кризовий стан банків зумовлений недостатньою увагою до формування позитивного іміджу як засобу забезпечення тривалого комерційного успіху.

Деякі аспекти надійності комерційних банків розглянуті в низці праць [34; 43; 51; 103; 117; 151; 153; 156]. У цьому зв'язку, західні фахівці і експерти [142; 144; 170; 171; 174; 175] вказують на нагальну потребу підвищення стратегічної і організаційної ролі банківського маркетингу. В основі сучасного банківського маркетингу - стратегія максимального задоволення потреб клієнтів, що, своєю чергою, призводить до істотного підвищення рентабельності діяльності банків, і, як наслідок, - їхньої надійності.

Французькі фахівці Ж.-Е. Мерс'є і Ж.-Е. Пісіні [173], співробітники фірми "А.Т. Kearney, Paris", вважають, що в сфері банківського маркетингу відбувається дійсна революція, пов'язана з розробкою і реалізацією стратегії задоволення потреб клієнтів. За їхніми оцінками, роздрібні банки35, які здатні реалізувати подібну стратегію, можуть підвищити рентабельність своїх операцій у розрахунку на одного клієнта на 50-100 %, у тому числі за рахунок таких факторів:

- маркетинг, який враховує життєвий цикл клієнта, - на 25-50 %;

- стратегія залучення й утримання клієнтів - на 20-40 %;

- використання альтернативних каналів збуту - на 5-10 %. Однак, дотепер у багатьох роздрібних банках діють фактори,

які обмежують ефективність маркетингу. Найважливішим з них є низькі витрати на маркетинг, які у роздрібних банків складають менш 2 % загальних витрат проти 15 % у компаній, які виробляють товари масового споживання. Крім того, традиційна організаційна структура банків не дозволяє їм здійснювати стратегію маркетингу, орієнтовану на клієнта. Недоліки нинішньої структури комерційних банків України виявляються на всіх рівнях:

- дирекція маркетингу й інші підрозділи маркетингової служби банку, зазвичай, структуровані зі окремими типами банківських продуктів, за якими і розробляються плани маркетингу, не скоординовані з відповідними планами по інших банківських продуктах, хоча всі ці плани можуть бути орієнтовані на ті самі групи клієнтів;

- численні мережі розподілу і збуту банківських продуктів і послуг переслідують конкуруючі між собою комерційні цілі;

- кожен відділ банку, який безпосередньо контактує з клієнтами, концентрує зусилля на "своїх" операціях і контроль над "своїми" витратами, не координуючи діяльність з іншими підрозділами.

Пропоновані західними фахівцями напрямки дій, які можуть істотно підвищити ефективність банківського маркетингу через створення позитивного іміджу, пов'язані із введенням нових методів організації та управління відносинами банку з клієнтами, наочними результатами яких є нове автоматизоване устаткування банківських відділень, розвиток різних форм дистанційного обслуговування. Однак більш істотними є зміни, які залишаються невидимими для клієнтів і пов'язані з використанням нової технології керування відносинами з клієнтами (CRM - Customer Relationship Management). Це нова технологія другого покоління припускає зміну робочих місць службовців банку, які здійснюють безпосередні контакти з клієнтами, децентралізацію функцій банківського маркетингу, зміни в організації і використанні баз даних клієнтів.

Нова організація та оснащення робочих місць банківських службовців, які здійснюють контакти з клієнтами, повинна дозволяти службовцям не тільки вести діалог із клієнтом і автоматично генерувати ті чи інші банківські операції, але і керувати рекламною кампанією (тобто пропонувати клієнту нові послуги) у межах маркетингу "кожному клієнту - окремий продукт" (one to one) [170]. При цьому інформація про профіль (соціально-демографічний, професійний) клієнта і про історію його комерційних відносин з банком повинна надходити на екран монітора, що допоможе службовцю чи консультанту прийняти необхідне рішення.

Робоче місце повинне забезпечити надання всім клієнтам послуг однаково високого рівня, що передбачає: персоналізацію послуг з метою підвищення прибутку від кожної операції; сприяння в пошуку запитуваних дос'є, документів і операцій; допомогу в здійсненні процесів; керування та контроль над інформацією про об'єкт і керування зв'язками між об'єктами.

Децентралізація банківського маркетингу, безпосередньо пов'язана з новим типом робочого місця, виявляється в передаванні деяких маркетингових функцій зі спеціальних служб, які займаються маркетингом, до операційних служб банку, що збільшить чисельність користувачів новою технологією CRM. Так, деякі операційні підрозділи банку могли б доповнювати сценарії рекламних кампаній своїми розуміннями і рекомендаціями з урахуванням специфіки ринків, які ними обслуговуються. У цих умовах відділи банку, які займаються укладанням різних угод із клієнтами, зможуть частіше, незалежно від служб маркетингу, розробляти власні заходи для досягнення визначених комерційних цілей. Нова технологія CRM потребує серйозних змін управлінського та організаційного порядку. Службовці банку і консультанти повинні бути не тільки користувачами бази даних клієнтів, але і виконувати функції збору відповідної інформації. Ці зміни призводять до усунення ієрархічної структури управління, яка не відповідає вимогам часу.

У відносинах між банками і клієнтами використовуються три типи інформації:

- макроінформація, яка знаходиться в розпорядженні фахівців з маркетингу, і містить дані про вікові, професійні й інші характеристики всіх клієнтів банку. Ця інформація використовується службами маркетингу для аналізу існуючого портфеля активів банку і для розробки нових банківських продуктів і послуг;

- мікроінформація використовується комерційними консультантами, містить різні характеристики клієнта, його поведінки та звичок. Така інформація може накопичуватися в комп'ютері консультанта та використовуватися для персоналізації відносин із клієнтом;

- мезоінформація займає проміжне місце серед названих вище категорій, є інформацією загального характеру, яка дозволяє здійснювати сегментування клієнтів за окремими критеріями, визначати їхні властивості (атрибути), якості тощо.

Таким чином, вся ця інформація повинна бути доступна на мі-крорівні в будь-якому банківському підрозділі. Сьогодні це стає можливим завдяки новій технології CRM. Більшість нині діючих інформаційних систем комерційних банків України не дають повного уявлення навіть про ідентифікованого клієнта. Якщо клієнти мають не тільки банківський рахунок (який використовується, наприклад, для розрахунків по чековій книжці, різних платежів і перекладів), але й інші контракти з банком (ощадний рахунок, план житлових заощаджень), то в цьому випадку вони обслуговуються в різних операційних відділеннях банку, зазвичай, організованих за продуктовим принципом.

Таким чином, єдиний ("синтетичний") підхід до клієнта відсутній, що не дозволяє скласти про нього повне і реальне уявлення. Частина коштовної інформації про відносини клієнта з банком не вводиться до інформаційної системи, будучи розсіяною в інформаційних службах різних каналів збуту банківських продуктів. Однак сучасний банківський маркетинг вимагає повної і реалістичної, а не фрагментарної, інформації про клієнта.

Структурована база даних клієнтів повинна постійно аналізуватися і доповнюватися, за трьома такими напрямками:

- можливості більш глибокого сетментування клієнтів -

наприклад, за їхніми чеканнями чи за рівнем рентабельності операцій з їх обслуговування;

- моделювання структурного "профілю" клієнтів, наприклад, за їх соціально-демографічними характеристиками. Це передбачає постійний збір інформації про клієнтів, починаючи з неформальної реєстрації різних подій у їхньому житті (наприклад, даних про зміну їхнього цивільного стану, про великі витрати на придбання предметів тривалого користування) і до створення автоматизованої картотеки;

- моделювання майбутньої поведінки клієнтів, яке дозволяє випередити конкурентів і отримати позитивну відповідь клієнта на пропозицію банку придбати новий банківський продукт.

При цьому варто систематично аналізувати прибутковість інвестицій у маркетинг (ROMI - Return On Marketing Investment), що дозволить оптимізувати виділення і розподіл ресурсів на розвиток банківського маркетингу.

Таким чином, тривалий успіх комерційного банку визначається стійким одержанням прибутку за допомогою реалізації банківських продуктів і послуг, полягає в умінні домогтися того, щоб клієнти в умовах конкуренції надавали перевагу саме цьому банку.

Стабільному комерційному успіху банку сприяє його позитивний корпоративний імідж, який підвищує конкурентноздатність банку за рахунок залучення споживачів і полегшення доступу до ресурсів (фінансових, інформаційних, людських, матеріальних), посилює ринкові позиції банку.

Корпоративний імідж комерційного банку формується по-різному для різних груп громадськості, оскільки бажане поводження цих груп щодо банку може різнитися. Інакше кажучи, той самий банк може по-різному сприйматися клієнтами, держструк-турами, місцевою та міжнародною громадськістю. Для широкої національної громадськості кращою є цивільна позиція комерційного банку. Для партнерів важливі надійність і конструктивність. Крім того, існує уявлення персоналу про банківську установу та її керівництво.

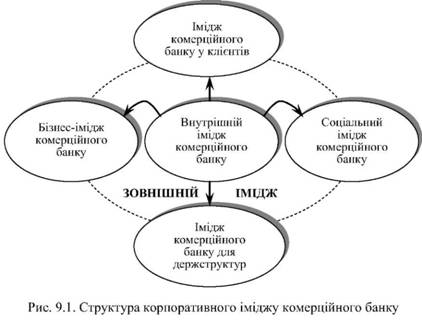

Таким чином, можна зазначити, що комерційний банк має декілька іміджів: для кожної групи громадськості - свій. Синтез уявлень різних груп громадськості, створює більш загальне та містке уявлення про комерційний банк, створюючи його корпоративний імідж. Структура корпоративного іміджу комерційного банку наведена на рис. 9.1.

Імідж комерційного банку у клієнтів складають їх уявлення щодо унікальних характеристик, які, на їхню думку, мають продукти та послуги певного комерційного банку: якість, дизайн, сервісні послуги і система знижок, ціна, уявлення клієнтів про заявлену місію та стратегії банку, а також його фірмовий стиль.

Бізнес-імідж комерційного банку складається з уявлень партнерів. Як основні детермінанти бізнес-іміджу виступають: ділова репутація, дотримання етичних норм бізнесу, надійність, лояльність банку до партнерів, інформаційна відкритість, а також ділова відкритість банку, індикаторами якої є обсяг продажів, відносна частка ринку, розмаїтість банківських продуктів і послуг, гнучкість цінової політики.

Соціальний імідж комерційного банку визначають уявлення широкої громадськості про соціальні цілі та ролі комерційного банку в економічному, соціальному та культурному житті суспільства. Соціальний імідж формується за допомогою інформування громадськості про соціальні аспекти діяльності комерційного банку, такі як спонсорство, меценатство, підтримка суспільних рухів, участь у вирішенні проблем екології, зайнятості, охорони здоров'я, сприяння конкретним особам.

Імідж комерційного банку для держструктур складають уявлення про банк представників регіональної адміністрації, виконавчої та законодавчої влади. Параметрами іміджу для держструктур є: значимість банківських продуктів і послуг для регіону, міра участі банку в регіональних соціальних програмах, виконання банком національних і регіональних законів, кількість наданих робочих місць для жителів регіону, відкритість комерційного банку до неформальних контактів.

Внутрішній імідж комерційного банку формують уявлення персоналу. Персонал при цьому розглядається не тільки як фактор конкурентоспроможності, одна з стрижневих груп громадськості, але і як важливе джерело інформації про комерційний банк для зовнішніх контактних аудиторій. Основними детермінантами внутрішнього іміджу є культура діяльності комерційного банку (система підбора та навчання персоналу, система відносин керівництва та підлеглих, система оцінки роботи персоналу на підставі прийнятих критеріїв, система винагород, система соціальних пільг, фірмовий стиль банку) і соціально-психологічний клімат (настрій і думка колективу, індивідуальне самопочуття й оцінка умов життя і роботи членів колективу).

Корпоративний імідж виступає як один з інструментів досягнення стратегічних цілей комерційного банку, які торкаються основних сторін його діяльності та орієнтовані на перспективу. Формування позитивного іміджу вимагає цілеспрямованої систематичної роботи, пов'язаної з перетворенням реального іміджу комерційного банку в позитивний.

Для оцінки та формування позитивного корпоративного іміджу комерційного банку необхідно аналізувати "дзеркальний" імідж, тобто уявлення вищого менеджменту про імідж банку. Оскільки ініціація і ресурсне забезпечення робіт з формування позитивного іміджу залежать, насамперед, від керівництва, то стратегічним завданням є зближення "дзеркального" іміджу банку з його реальним іміджем, і далі - перетворення останнього в позитивний імідж, який підсилює ринкову силу комерційного банку.

Формування корпоративного іміджу комерційного банку передбачає таку послідовність дій:

1) аналіз маркетингового оточення комерційного банку і виокремлення цільових (найбільш важливих для його діяльності) груп громадськості;

2) формування набору найбільш істотних іміджеутворюючих факторів для кожної з цільових груп громадськості;

3) розробка бажаного образу комерційного банку (з погляду встановлених стратегічних цілей) для кожної цільової групи громадськості;

4) оцінка стану іміджу комерційного банку в кожній з цільових груп громадськості;

5) розробка і реалізація плану заходів щодо формування позитивного іміджу комерційного банку у свідомості цільових груп;

6) контроль результатів і коригування (за необхідністю) плану формування позитивного іміджу.

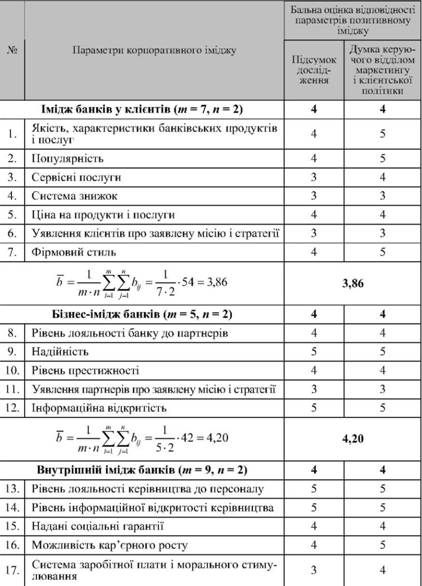

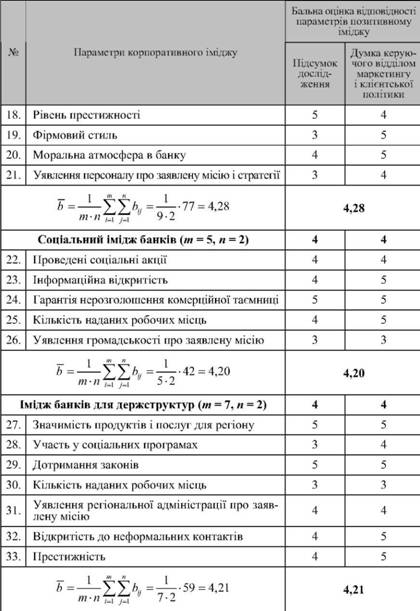

Методика створення корпоративного іміджу банку побудована на припущенні, що імідж, як інструмент впливу на зовнішнє оточення, необхідно наближати до позитивного, збільшуючи тим самим "ринкову силу" банку. Таким чином, параметри, які характеризують стан корпоративного іміджу банку (таблиця 9.2) повинні відповідати позитивному іміджу.

Оцінку корпоративного іміджу доцільно проводити за допомогою експертного опитування представників відповідних груп сприйняття і співробітників банку. Методи експертних оцінок в цьому випадку, як і для широкого кола інших не формалізуємих проблем у різних сферах людської діяльності, є ефективним і єдиним засобом їхнього вирішення. Для виявлення стану корпоративного іміджу банку експертам слід запропонувати оцінити

Таблиця 9.2.

КОРПОРАТИВНИЙ ІМІДЖ БАНКУ | |||

ЗОВНІШНІЙ ІМІДЖ БАНКУ | |||

Імідж банку у клієнтів | Бізнес-імідж банку | Імідж для держструктур | Соціальний імідж банку |

якість, характеристики продуктів і послуг; популярність; сервісні послуги; система знижок; ціна продуктів і послуг; уявлення про заявлену місію банку; фірмовий стиль банку | рівень лояльності банку до партнерів; надійність банку; рівень престижності банку; уявлення партнерів про заявлену місію і стратегії банку; інформаційна відкритість банку | значимість продуктів і послуг банку для регіону; участь банку в соціальних програмах; дотримання законів; кількість наданих робочих місць; уявлення регіональної адміністрації про заявлену банком місію; відкритість банку до неформальних контактів; престижність банку | проведені банком соціальні акції; інформаційна відкритість банку; гарантія нерозго-лошення комерційної таємниці клієнта; кількість наданих робочих місць; уявлення громадськості про заявлену банком місію. |

ВНУТРІШНІЙ ІМІДЖ БАНКУ | |||

рівень лояльності керівництва до персоналу; рівень інформаційної відкритості керівництва; надані соціальні гарантії; можливість кар'єрного росту; система заробітної плати і морального стимулювання; рівень престижності банку; фірмовий стиль банку; моральна атмосфера в банку; уявлення персоналу про місію і стратегії банку. | |||

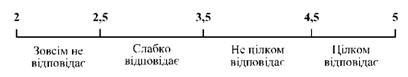

міру відповідності кожного параметра всіх компонентів (таблиця 9.2) позитивному іміджу - виставити оцінки за такою шкалою:

> "5" - якщо стан цього параметра цілком відповідає позитивному іміджу;

> "4" - якщо стан цього параметра не цілком відповідає позитивному іміджу;

> "3" - якщо стан цього параметра слабко відповідає позитивному іміджу;

> "2" - якщо стан цього параметра зовсім не відповідає позитивному іміджу.

Параметри, які характеризують стан корпоративного іміджу банку

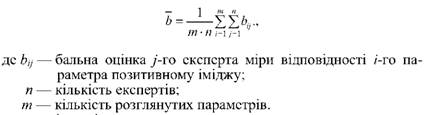

Оцінка корпоративного іміджу банку і кожного його компонента визначається як середнє значення Ь:

На підставі отриманого середнього значення можуть бути зроблені висновки про міру відповідності реального іміджу банку позитивному відповідно до шкали, зображеної на рис. 9.2. Крім того, за результатами експертного опитування вищого керівництва банку оцінюється "дзеркальний" імідж банку - уявлення керівництва про те, що думають про банк різні групи громадськості. За результатами оцінки корпоративного іміджу банку розробляється план заходів, спрямованих на наближення параметрів іміджу до значень, які відповідають позитивному іміджу.

Рис. 9.2. Шкала оцінки відповідності корпоративного іміджу банку позитивному іміджу

Нижче наведений приклад оцінки корпоративного іміджу кількох комерційних банків України. Для проведення цієї оцінки використана інформація відділів маркетингу і клієнтської політики групи банків, яка була отримана за допомогою анонімного опитування клієнтів, ділових партнерів, співробітників, а також представників місцевої громадськості і регіональної адміністрації. Чисельність експертних груп, які представляють відповідні групи сприйняття, становила І5-20 осіб, що цілком достатньо для формування представницької вибірки. Інформація про результати опитування експертів дала можливість зробити типову оцінку реального корпоративного іміджу банків, а також оцінку "дзеркального" іміджу. Отримані результати наведені у таблиці 9.3.

Таблиця 9.3.

Типова оцінка корпоративного іміджу комерційних банків

Параметри корпоративного іміджу | Оцінка відповідності параметрів позитивному іміджу | |

Підсумок дослідження | Думка керуючого відділом маркетингу і клієнтської політики | |

Імідж банків у клієнтів | відповідає не цілком | відповідає не цілком |

Якість, характеристики банківських продуктів і послуг | відповідає не цілком | відповідає цілком |

Популярність | відповідає не цілком | відповідає цілком |

Сервісні послуги | відповідає слабко | відповідає не цілком |

Система знижок | відповідає слабко | відповідає слабко |

Ціна на продукти і послуги | відповідає не цілком | відповідає не цілком |

Уявлення клієнтів про заявлену місію і стратегії | відповідає слабко | відповідає слабко |

Фірмовий стиль | відповідає не цілком | відповідає цілком |

Бізнес-імідж банків | відповідає не цілком | відповідає не цілком |

Рівень лояльності до партнерів | відповідає не цілком | відповідає не цілком |

Надійність | відповідає цілком | відповідає цілком |

Рівень престижності | відповідає не цілком | відповідає не цілком |

Уявлення партнерів про заявлену місію і стратегії | відповідає слабко | відповідає слабко |

Інформаційна відкритість | відповідає цілком | відповідає цілком |

Внутрішній імідж банків | відповідає не цілком | відповідає не цілком |

Рівень лояльності керівництва до персоналу | відповідає цілком | відповідає цілком |

Рівень інформаційної відкритості керівництва | відповідає цілком | відповідає цілком |

Надані соціальні гарантії | відповідає не цілком | відповідає не цілком |

Можливість кар'єрного росту | відповідає не цілком | відповідає цілком |

Система заробітної плати і морального стимулювання | відповідає слабко | відповідає не цілком |

Рівень престижності | відповідає цілком | відповідає не цілком |

Продовження табл. 9.3.

Параметри корпоративного іміджу | Оцінка відповідності параметрів позитивному іміджу | |

Підсумок дослідження | Думка керуючого відділом маркетингу і клієнтської політики | |

Фірмовий стиль | відповідає слабко | відповідає цілком |

Моральна атмосфера в банку | відповідає не цілком | відповідає цілком |

Уявлення персоналу про заявлену місію і стратегії | відповідає слабко | відповідає не цілком |

Соціальний імідж банків | відповідає не цілком | відповідає не цілком |

Проведені соціальні акції | відповідає не цілком | відповідає не цілком |

Інформаційна відкритість | відповідає не цілком | відповідає цілком |

Гарантія нерозголошення комерційної таємниці клієнта | відповідає цілком | відповідає цілком |

Кількість наданих робочих місць | відповідає не цілком | відповідає цілком |

Уявлення громадськості про заявлену місію | відповідає слабко | відповідає слабко |

Імідж банків для держструктур | відповідає не цілком | відповідає не цілком |

Значимість продуктів і послуг для регіону | відповідає цілком | відповідає цілком |

Участь у соціальних програмах | відповідає слабко | відповідає не цілком |

Дотримання законів | відповідає цілком | відповідає цілком |

Кількість наданих робочих місць | відповідає слабко | відповідає слабко |

Уявлення регіональної адміністрації про заявлену місію | відповідає не цілком | відповідає не цілком |

Відкритість до неформальних контактів | відповідає не цілком | відповідає цілком |

Престижність | відповідає не цілком | відповідає цілком |

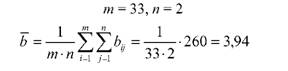

Результати оцінки складових корпоративного іміджу надані у таблиці 9.4. Підсумкова оцінка корпоративного іміджу складає:

Таблиця 9.4.

Оцінка складових корпоративного іміджу комерційних банків

Продовження табл. 9.4.

Таким чином, стан корпоративного іміджу комерційних банків за шкалою оцінки не цілком відповідає позитивному (ідеальне значення позитивного іміджу - 5). Існуюче відхилення складає 21,2 %.

Аналіз, зроблений у таблиці 9.3, дозволяє дати такі оцінки корпоративного іміджу українських комерційних банків:

1) Імідж у клієнтів. Оцінка: у клієнтів складається імідж банків не цілком відповідний позитивному, через недостатньо розвинену систему сервісного обслуговування, відсутності у клієнтів уявлення про місію і цілі банків, відсутність налагодженої й ефективної системи знижок.

2) Бізнес імідж. Оцінка: уявлення партерів не повною мірою відповідають позитивному іміджу, що визначається недостатньою інформаційною відкритістю банків, відсутністю інформації про цілі і стратегії.

3) Внутрішній імідж. Оцінка: імідж, який складається у співробітників, недостатньо близький до позитивного через нечіткі уявлення персоналу щодо місії і розв'язуваних банком завдань, не налагоджену систему морального і матеріального стимулювання персоналу, недостатньо розвинуту систему соціальних гарантій, відсутність фірмового стилю.

4) Соціальний імідж. Оцінка: широка громадськість недостатньо інформована про цілі і стратегічні завдання банків, про їх участь в соціальних акціях, а також не задоволена кількістю наданих робочих місць.

5) Імідж для держструктур. Оцінка: у представників виконавчої і законодавчої регіональної влади сформований імідж, який не цілком відповідає позитивному, регіональна адміністрація недостатньо проінформована про цілі і стратегічні завдання банків, не задоволена кількістю наданих робочих місць, рівнем відкритості до неформальних контактів, мірою участі банку в соціальних програмах.

Проведений аналіз показав, що майже у всіх груп громадськості, у тому числі у персоналу банків, відсутні уявлення про місію, стратегічні цілі і завдання. Тому, насамперед, вимагають глибокого пророблення місія і стратегія банків, оскільки саме вони представляють на ринку повноцінну картину діяльності і призначення банківської установи і, в остаточному підсумку, визначають концепцію формування основних складових його іміджу. З метою формування позитивного корпоративного іміджу комерційних банків, який сприяє довгостроковому успіху банку, рекомендуються заходи, наведені у таблиці 9.5.

Таблиця 9.5.

Заходи щодо розробки позитивного багатоаспектного корпоративного іміджу комерційних банків

Найменування групи сприйняття | Рекомендовані заходи щодо формування позитивного корпоративного іміджу |

Клієнти | Проведення рекламної кампанії в регіонах з метою формування позитивного іміджу (збільшення популярності) банку; подавання рекламної інформації повинно здійснюватися з урахуванням уявлення клієнтів про якість, можливості банківських продуктів і послуг. Створення і розвиток системи сервісного обслуговування. Розміщення в рекламній продукції інформації про заявлену місію і стратегічні цілі банку (які відображають інтереси клієнтів), яка підкреслює суспільний статус клієнтів, а також інформації про розмаїтість, технологічність наданих продуктів і послуг |

Громадськість | Проведення рекламної кампанії в періодичному регіональному друці з публікацією інформації про місію і стратегічні цілі (з урахуванням інтересів громадськості), ділову репутацію банку і його керівництва, участь у різних соціальних програмах. Публікація інтерв'ю керівників з метою формування позитивного іміджу банку в очах громадськості |

Держструктури | Формування неформальних відносин із представниками влади через участь у політичному житті, підтримку політичних і суспільних рухів, участь у вирішенні регіональних проблем екології, зайнятості, охорони здоров'я |

Партнери | Забезпечення можливості ознайомлення партнерів з місією і стратегічними цілями банку. Формування високої ділової репутації шляхом забезпечення суворого виконання договірних зобов'язань |

Персонал | Впровадження у свідомість співробітників чітких уявлень про місію і стратегічні цілі банку шляхом відображення їхнього змісту всередині офісних приміщень, згадування на зборах і нарадах. Упровадження системи навчання персоналу, спрямованої на підвищення його професійного і культурного рівнів. Упровадження системи інформування персоналу про завдання, які розв'язуються банком з метою підвищення рівня інформаційної відкритості керівництва. Розробка і впровадження системи оцінки роботи персоналу на підставі прийнятих критеріїв з урахуванням заходів матеріального і морального стимулювання. Упровадження системи соціальних гарантій співробітникам |

Таким чином, формування позитивного корпоративного іміджу банків сприятиме формуванню доброзичливого відношення громадськості і співробітників, що, своєю чергою, дозволить банку зайняти стійки ринкові позиції, забезпечити постійне зростання обсягів продажу банківських продуктів і послуг та прибутку, що, своєю чергою гарантує довгостроковий комерційний успіх.

9.7. Сегментаційний підхід як засіб просування банківських продуктів і послуг

Розділ 10. Організаційні аспекти маркетингової діяльності комерційного банку

10.1. Організаційно-економічні умови здійснення кредитної та інвестиційної діяльності банків

10.2. Організаційна структура комерційного банку

10.3. Управління ризиками в контексті банківського маркетингу

10.4. Формування ефективної структури пасивів і активів банку

10.5. Банківський маркетинг в забезпеченні ефективної кредитної та інвестиційної діяльності банку

Поточний фінансовий стан позичальника (К111 )

Об'єкт кредитування (X21)