Фінансові стратегії прямо пов'язані з парадигмою OLI при поясненні прямих зарубіжних інвестицій (табл. 4.1). Активні фінансові стратегії можуть контролюватися фінансовими менеджерами багатонаціональних підприємств. Сюди входять стратегії, необхідні для отримання переваги від нижчої глобальної вартості капіталу та більшої його наявності. Іншими активними фінансовими стратегіями є обговорення можливостей надання фінансових субсидій і/ або зменшення оподаткування з метою збільшення вільних грошових потоків, зменшення фінансових агентських витрат через пряме зарубіжне інвестування, зниження операційного і трансакційного ризиків через прямі зарубіжні інвестиції.

Таблиця 4.1. Фактори фінансового характеру і парадигма OLI

Фактор | Переваги власності | Переваги розміщення | Переваги інтерналізації |

Активні фінансові стратеги | |||

1. Досягнення і підтримка глобальної вартості і наявності капіталу | - | - | - |

а) залучення капіталу на світових конкурентних ринках | X | X | - |

б) стратегічний підготовчий крослістинг | X | - | - |

в) забезпечення прозорості бухгалтерських процедур і розкриття інформації | X | - | - |

г) підтримання конкурентних комерційних і фінансових банківських відносин | X | - | - . |

є) підтримання конкурентного кредитного рейтингу | X | X | X |

2. Обговорення можливостей запровадження фінансових субсидій і/або зменшення оподаткування з метою збільшення вільного грошового потоку | X | X | - |

3. Зменшення фінансових агентських витрат через пряме зарубіжне інвестування | - | - | X |

4. Зменшення операційного і трансакційного ризику через прямі зарубіжні інвестиції | X | - | - |

Реактивні фінансові стратегії | |||

1. Використання недооцінених чи переоцінених обмінних курсів | - | X | - |

2. Використання недооцінених чи переоцінених акцій. | - | X | - |

8. Реагування на заходи щодо контролю капіталу, які перешкоджають вільному руху коштів | - | X | - |

4. Мінімізація оподаткування | - | X | X |

Реактивні фінансові стратегії, як показано у табл. 4.1, залежать від виявлення недосконалостей ринку. Наприклад, багатонаціональне підприємство може використовувати неправильно визначені обмінні курси і ціни акцій. Також необхідно реагувати на заходи щодо контролю капіталу, які перешкоджають вільному руху коштів, а також відреагувати на можливості мінімізації оподаткування по всьому світу.

На рішення щодо того, де здійснювати зарубіжне інвестування, впливають поведінкові фактори. При цьому зазначимо, що рішення щодо того, куди інвестувати за кордон у перший раз, не аналогічне рішенню щодо того, де здійснювати зарубіжне реінвестування. Фірма навчається на своїх перших зарубіжних інвестиціях, і те, чого вона навчилася, впливає на подальший процес інвестування.

Теоретично, фірма має ідентифікувати свої конкурентні переваги. Потім вона здійснює пошук ринкових недосконалостей і порівняльної переваги по всьому світу, аж поки не знайде країну, в якій вона, на її думку, матиме досить велику конкурентну перевагу для генерування дохідності (скоригованої на ризик), що перевищуватиме необхідну дохідність фірми.

На практиці спостерігається, що фірми здійснюють послідовний пошук, описаний у поведінковій теорії фірми. Людська раціональність обмежується здатністю збирати й обробляти всю інформацію, необхідну для прийняття раціонального рішення. Це спостереження лежить в основі двох поведінкових теорій прямого зарубіжного інвестування: поведінкового (біхевіористського ) підходу і теорії міжнародної мережі.

Процес інтернаціоналізації

Рішення щодо першої зарубіжної інвестиції часто є одним з етапів процесу розвитку фірми. Спочатку фірма отримує конкурентну перевагу на внутрішньому ринку, виявляючи, що вона може і надалі збільшувати прибутки шляхом здійснення експорту на зарубіжні ринки. Фактично вона має зовнішній стимул, що приводить її до необхідності зарубіжного виробництва.

У класичному дослідженні процесу прийняття рішень щодо здійснення прямих зарубіжних інвестицій, що охоплювало 38 американських компаній, які розглядали можливість здійснення інвестицій в Ізраїль, визначалась важливість таких стимулів:

1. Зовнішня пропозиція від джерела, яке не можна легко проігнорувати. Як правило, це зарубіжні уряди, дистриб'ютори продуктів компанії, її клієнти або впливовий член ради директорів фірми.

2. Побоювання щодо втрати ринку.

3. Так званий ефект переможця: дуже успішна зарубіжна діяльність конкуруючої фірми у тій же бізнесовій сфері або загальна думка, що інвестиція у певну сферу є необхідною.

4. Сильна зарубіжна конкуренція на внутрішньому ринку. Послідовність та інтенсивність дослідження, у т. ч. мотивуючої сили, було основною детермінантою рішень щодо здійснення прямих зарубіжних інвестицій.

Поведінковий (біхевіористський) підхід до прямого зарубіжного інвестування.

Поведінковий (біхевіористський) підхід до аналізу рішень щодо здійснення прямих зарубіжних інвестицій представлений так званою шведською школою економістів. Шведська школа успішно пояснювала не лише початкове рішення щодо зарубіжного інвестування, а й подальші рішення щодо реінвестування і зміни структури міжнародної присутності фірми з часом. Базуючись на процесі інтернаціоналізації вибірки шведських багатонаціональних підприємств, економісти виявили, що ці фірми, як правило, інвестували спочатку в країнах, не надто відмінних у морально-духовному плані. Невелика морально-духовна відстань визначала країни з культурним, правовим та інституційним середовищем, аналогічним шведському, зокрема Норвегію, Данію, Фінляндію, Німеччину і Велику Британію. Початкові інвестиції були незначними з метою мінімізації ризику нестабільного зарубіжного середовища. У міру того, як шведські фірми вчилися на власних інвестиціях, вони почали виявляти бажання брати на себе більші ризики, пов'язані як з морально-духовною відстанню між країнами, так і з розміром інвестицій.

У міру того, як шведські багатонаціональні підприємства зростали і ставали зрілими, ті ж процеси відбувалися і в природі їх міжнародної присутності. Сьогодні кожне багатонаціональне підприємство розглядається як учасник міжнародної мережі, вузли якої базуються у кожному із зарубіжних дочірніх підприємств, а також у самій материнській фірмі. Централізований (ієрархічний) контроль поступився місцем децентралізованому (гетерархічному) контролю. Зарубіжні дочірні підприємства конкурують як між собою, так і з материнською компанією за більші обсяги ресурсів, впливаючи, таким чином, на стратегію та реінвестиційні рішення. Багато з цих багатонаціональних підприємств перетворилися на політичні коаліції з конкуруючими внутрішніми і зовнішніми мережами. Кожне дочірнє підприємство (і материнська компанія) вбудоване у відповідну мережу постачальників і клієнтів країни розміщення виробництва. Воно також є учасником світової мережі, що базується на його галузі. І, нарешті, воно є учасником організаційної мережі, що формально перебуває під контролем материнської фірми.

Надалі ускладнює справи ймовірність того, що сама материнська компанія може еволюціонувати у транснаціональну фірму, якою володіє коаліція інвесторів з різних країн.

Компанія "Asea Brown Bovery" (ABB) є прикладом шведсько-швейцарської фірми, яка пройшла весь міжнародний еволюційний процес аж до становлення її як транснаціональної фірми. ABB була сформована шляхом злиття шведської компаній ASEA і швейцарської компанії "Brown Boveri" у 1991 р. На той час обидві фірми вже були основними міжнародними гравцями в електротехнічній та інженерній галузях. ABB мала буквально сотні зарубіжних дочірніх підприємств, керованих на дуже децентралізованій основі. "Плоска" організаційна структура ABB і транснаціональний характер власності на неї стимулюють місцеву ініціативу, швидку реакцію і децентралізовані рішення щодо прямих зарубіжних інвестицій. І хоча загальним стратегічним напрямом є правова відповідальність материнської фірми, зарубіжні дочірні підприємства відіграють основну роль у процесі прийняття всіх рішень. На їхню роль значно впливає їхня участь у місцевих і світових промислових мережах.

Способи зарубіжної присутності.

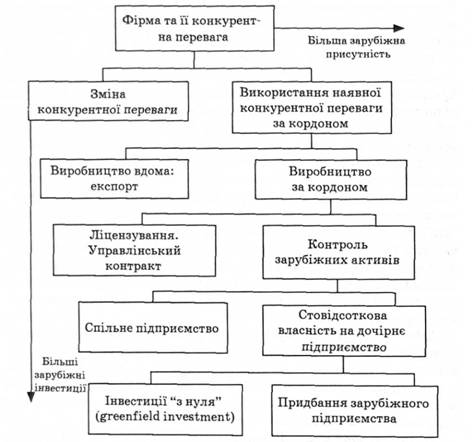

Процес глобалізації включає певну послідовність рішень щодо того, де розмістити виробництво, хто має володіти інтелектуальною власністю і контролювати її, а також щодо того, хто має володіти виробничими потужностями. На рис. 4.2 наведена схема, що пояснює таку послідовність прямого зарубіжного інвестування.

Експорт проти зарубіжного виробництва

Є декілька переваг обмеження діяльності фірми експортом. Експорт не має жодного з унікальних ризиків, пов'язаних з прямим зарубіжним інвестуванням, спільними підприємствами, стратегічними альянсами і ліцензуванням. Політичні ризики є мінімальними. Не провадяться агентські витрати, зокрема на моніторинг і оцінку зарубіжних підрозділів. Обсяг початкової інвестиції є, як правило, нижчим, ніж за інших способів зарубіжної присутності. Проте залишаються валютні ризики.

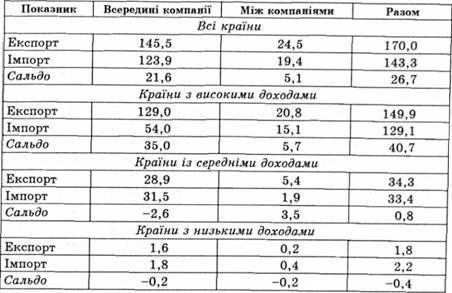

Той факт, що значна частина обсягів експорту та імпорту здійснюється між багатонаціональними підприємствами та їх зарубіжними дочірніми підприємствами і філіями, і далі зменшує експортний ризик порівняно з іншими способами зарубіжної присутності. У табл. 4.2 наведені обсяги експорту та імпорту від американських багатонаціональних підприємств до їх зарубіжних дочірніх підприємств і філій.

Є також недоліки. Фірма не може інтерналізувати і використовувати результати своїх досліджень і розробок так само ефектив

Рис. 4.2. Послідовність прямого зарубіжного інвестування: зарубіжна присутність і зарубіжне інвестування

но, як і при прямому інвестуванні. Фірма також ризикує втратити ринки через підробки і світових конкурентів, які можуть бути більш ефективними у плані виробництва і руху товарів за кордоном. У міру того, як ці фірми завойовують зарубіжні ринки, вони можуть стати настільки сильними, що здійснюватимуть експортні поставки на власні вітчизняні ринки. Пам'ятайте, що захисні прямі зарубіжні інвестиції часто мотивуються потребою у попередженні такої хижацької поведінки, а також захоплення зарубіжних ринків до того, як це зроблять конкуренти.

Ліцензування і управлінські контракти проти контролю зарубіжних активів

Ліцензування є популярним методом отримання доходів вітчизняними фірмами на зарубіжних ринках без вкладання значних коштів. Оскільки зарубіжний виробник, як правило, повністю належить місцевим власникам, то політичний

Таблиця 4.2. Обсяги американського експорту та імпорту від зарубіжних філій американських фірм, млрд дол.

ризик мінімізується. В останні роки деякі країни, в яких розміщують виробництва багатонаціональні підприємства, вимагали, щоб останні продавали свої послуги частинами, а не лише через прямі зарубіжні інвестиції. Такі країни бажають, щоб їх місцеві фірми купували управлінський досвід, а також знання продукту і факторних ринків через управлінські контракти, а технологію - через ліцензійні угоди.

Основним недоліком ліцензування є те, що плата за ліцензію, швидше за все, буде нижчою, ніж прибутки від прямого зарубіжного інвестування, хоча дохідність граничної інвестиції буде вищою. Інші недоліки такі:

- можлива втрата контролю якості;

- створюється потенційний конкурент на ринках третьої країни;

- можливе удосконалення технології місцевим ліцензіатом, який потім увійде на вітчизняний ринок цієї фірми;

- можлива втрата можливості здійснення прямих зарубіжних інвестицій на ринку ліцензіата пізніше;

- є ризик крадіжки технології;

- мають місце високі агентські витрати.

Як правило, багатонаціональні підприємства не надають ліцензії незалежним фірмам. Навпаки, більшість ліцензійних угод укладаються між їх зарубіжними дочірніми чи спільними підприємствами. Плата за ліцензію є способом розподілу витрат на корпоративні дослідження і розвиток серед всіх операційних підрозділів, а також засобом репатріації прибутків у більш прийнятній формі (порівняно з дивідендами) для деяких країн розміщення виробництва.

Управлінські контракти

Аналогічні ліцензуванню, поки вони забезпечують певний грошовий потік від зарубіжного джерела без значних зарубіжних інвестицій чи ризику. Управлінські контракти, можливо, зменшують політичний ризик, оскільки репатріювати менеджерів досить легко. Міжнародні консалтингові та інженерні фірми традиційно ведуть свій зарубіжний бізнес на основі управлінських контрактів.

Ефективність ліцензійних і управлінських контрактів порівняно з прямим зарубіжним інвестуванням залежить від ціни, яку країни розміщення виробництва сплачуватимуть за надання послуг частинами. Якщо ціна є досить високою, то багато фірм віддадуть перевагу отриманню ринкової вигоди від ринкових недосконалостей частинами, зокрема з огляду на нижчі політичний, валютний і бізнесовий ризики. Оскільки ми спостерігаємо, що багатонаціональні підприємства продовжують віддавати перевагу прямим зарубіжним інвестиціям, то маємо припускати, що при продажу послуг частинами їхня ціна ще є занадто низькою.

Чому ж при продажу послуг частинами їхня ціна є занадто низькою? Відповідь може полягати у синергії, що створюється тоді, коли послуги поєднуються у пряму зарубіжну інвестицію. Управлінський досвід часто залежить від тонкої комбінації факторів організаційної підтримки, які не можна ефективно перемістити за кордон. Технологія є безперервним процесом, але об'єктом ліцензування, як правило, є технологія у певний момент часу. Проте важливішим за все є економія від масштабу, яку не можна продати чи перемістити невеликими кількостями. За визначенням, вона потребує великомасштабної діяльності. Відносно велика діяльність, на невеликому ринку навряд чи дасть таку ж економію від масштабу, якої можна досягти шляхом ведення тієї ж діяльності на великому ринку.

Незважаючи на зазначені недоліки, деякі багатонаціональні підприємства успішно продавали послуги частинами. Як приклад можна навести продаж управлінського досвіду і технологій країнам ОПЕК. Проте у такому разі країни ОПЕК бажають і здатні сплачувати досить високу ціну, що наближається до рівнів дохідності прямих зарубіжних інвестицій (повний пакет послуг), водночас отримуючи лише менші вигоди від продажу послуг частинами.

Спільне підприємство проти власного дочірнього підприємства

Стратегічні альянси

4.2. Прямі зарубіжні інвестиції і загроза суверенітету країни

Побоювання і факти щодо прямих іноземних інвестицій

4.3. Міжнародна мобільність праці

4.4. Механізми інтернаціоналізації ринків праці

Роль транснаціональних корпорацій в інтернаціоналізації ринків праці

Роль регіональної інтеграції в інтернаціоналізації ринків праці

Глава 5. Міжнародне співробітництво в галузі охорони навколишнього середовища