Одним з найважливіших аспектів діяльності банків є залучення грошових коштів на депозити.

Депозит (англ. deposit - внесок, вклад) являє собою внесення (вкладення) грошових коштів у банк під процент.

Історично депозитні функції банків полягали в тому, що вони надавали своїм клієнтам переважно послуги у вигляді зберігання золотих і срібних зливків та дорогоцінностей. Потім вони почали залучати грошові кошти клієнтів на спеціальні депозитні рахунки. Причому, якщо спочатку банки надавали депозитні послуги лише фізичним особам, то пізніше спектр банківського депозитного обслуговування поширився і на юридичних осіб.

Нині депозити є найважливішим джерелом формування грошових фондів банку. Комплекс заходів комерційного банку з формування портфеля депозитних послуг, різноманітних форм та методів здійснення цих заходів дістав назву депозитна політика банку.

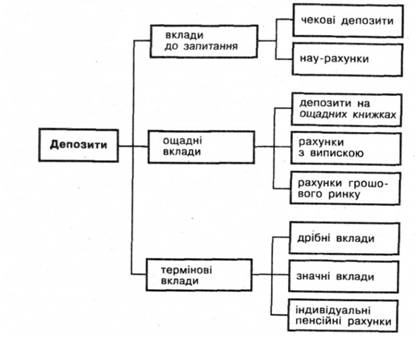

За своїм економічним змістом і строком використання коштів депозити поділяються на:

♦ вклади на вимогу;

♦ строкові вклади.

Вклади на вимогу - це грошові кошти, що знаходяться на депозитних рахунках у банку на умовах їх видачі на першу вимогу вкладника. Умови сплати відсотків по цих вкладах визначаються у двосторонніх угодах між банком і вкладником при відкритті депозиту.

Строкові вклади - це грошові кошти, що зберігаються на депозитних рахунках у банку протягом певного строку, який встановлюється при їх внесенні, і підлягають поверненню після цього строку. Умови прийняття строкових депозитів та сплачуваних по них відсотків визначаються банком-позичальником відповідно до його фінансових можливостей за погодженням Із вкладниками.

Зростаюча конкуренція на ринку депозитних послуг сприяє виникненню безлічі різноманітних видів депозитів. В умовах гострої конкуренції західні комерційні банки розробляють і пропонують клієнтам усе нові й нові види депозитних послуг. Види депозитів, що пропонуються, наприклад у США, подано на малюнку 40.

Найпоширенішими є чекові вклади. Це рахунки, що надають право вкладнику виписувати чеки для здійснення платежів (звідси і назва). По чекових вкладах відсотки, як правило, не нараховуються. Hay-рахунки (англ. Negotiable Order of Withdrawal - NOW account) - це рахунки, проти яких клієнт може виставляти тратти, тобто накази про вилучення. По цих рахунках, на відміну від чекових, виплачуються відсотки.

Мал. 40. Види депозитів

Відсоткова ставка по рахунках на ощадній книжці (англ. saving deposit) обмежується верхньою межею на рівні облікової ставки. Рахунки з випискою стану ощадного вкладу в цілому аналогічні рахункам на ощадкнижці. Основною особливістю депозитних рахунків грошового ринку (англ. money market deposit account) є те, що ставка по цих рахунках не обмежується, а відбувається її щотижневе коригування відповідно до зміни ринкових норм банківського відсотка.

Строкові депозити розміром до 100 тис. доларів відносять до категорії дрібних, понад 100 тис. доларів - до значних. Особливе місце серед банківських депозитів посідають індивідуальні пенсійні рахунки (англ. individual retirement accounts), які, по суті, являють собою спеціальні строкові або ощадні вклади.

В Україні грошові вклади юридичних і фізичних осіб на депозити можуть оформлюватися шляхом:

♦ відкриття депозитного рахунка з укладенням договору банківського вкладу;

♦ видачі ощадного (депозитного) сертифіката.

За договором банківського вкладу (депозитним договором) комерційний банк, що прийняв грошові кошти від вкладника або кошти, що надійшли на рахунок вкладника від іншої особи, зобов'язується виплатити вкладникові суму депозиту і нараховані відсотки на умовах і в порядку, що передбачені договором. Договір банківського депозиту має бути укладений у письмовій формі.

Укладення договору банківського вкладу з фізичною особою і внесення грошових коштів на її рахунок за вкладом підтверджуються ощадною книжкою.

В ощадній книжці вказуються найменування і місцезнаходження банку, номер рахунка за вкладом, а також усі грошові суми, зараховані на депозитний рахунок та списані з рахунка. Відомості про вклад, вказані в ощадній книжці, є підставою для розрахунків за вкладом між банком і вкладником.

У зв'язку з залученням коштів фізичних осіб виникає необхідність створення системи гарантій щодо захисту вкладів населення, що полягає в страхуванні банківських депозитів фізичних осіб.

Метою страхування депозитів є:

♦ забезпечення довіри населення до банків;

♦ захист інтересів вкладників та акціонерів банку;

♦ підвищення контролю за діяльністю банків. Сьогодні держава бере на себе обов'язок гарантувати цілість

коштів клієнтів банків та інших фінансово-кредитних установ у випадку їх банкрутства.

Вперше система страхування депозитів була створена в США. Державна структура, що надає такі послуги, - Федеральна корпорація страхування депозитів (ФКСД) - страхує кожного вкладника комерційного банку або кредитної асоціації. Всі комерційні банки та ощадні установи роблять внески у ФКСД' За рахунок цих коштів і здійснюються виплати вкладникам банків, що збанкрутували. У Великій Британії створена Рада захисту депозитів Банку Англії. Тут компенсуються депозити, відкриті приватним особам в усіх західноєвропейських відділеннях банків, що розміщені на території Великої Британії, причому, як у фунтах стерлінгів, так і в іншій валюті. Подібні ж системи існують у Бельгії, Люксембурзі, Польщі та інших країнах Західної Європи.

Вклад юридичної або фізичної особи може бути оформлений ощадним (депозитним) сертифікатом.

Ощадний (депозитний) сертифікат - це письмове свідоцтво банка-емітента про вкладення коштів, що засвідчує право вкладника або володаря сертифіката на одержання після закінчення встановленого строку суми депозиту та відсотків по ньому.

Ощадний сертифікат є цінним папером. Умови та строк випуску сертифіката комерційний банк повинен зареєструвати в Державній комісії з цінних паперів та фондового ринку. Сертифікати можуть бути випущені тільки в національній валюті одноразово або серіями, іменними або на пред'явника.

Розміщення населенням грошових коштів на банківських депозитах є нічим іншим як одним із способів формування заощаджень.

Ще одним способом накопичення грошових заощаджень є тезаврація дорогоцінних металів і, насамперед, золота. Золото, як і будь-який інший дорогоцінний метал, є товаром так само, як і гроші. Золото продається і купується на біржах дорогоцінних металів за ринковими цінами.

Тезаврація золота (від грец. thesauros - скарб) - це накопичення золота приватними власниками, що називаються тезавраторами, у вигляді скарбів. Золото накопичується в двох основних формах: у вигляді золотих монет і у вигляді золотих зливків (брусків). Зливки золота зберігаються в основному в банках. Нині багато тезавраторів не тримають у себе наявного золота, а одержують так звані золоті сертифікати.

Золотий сертифікат являє собою свідоцтво про депонування золота в банку. Він підлягає вільному обміну на зазначену в ньому кількість золота або грошовий еквівалент золота за ринковою ціною.

Золоті сертифікати дають змогу власникам уникнути труднощів і додаткових витрат на зберігання, страхування золота, перевірку його проби. Золоті сертифікати, як правило, випускаються іменними, з правом передачі їх шляхом індосаменту. Різновидом золотих сертифікатів є ощадні, книжки, що видаються власнику депонованого золота і дозволяють йому проводити багаторазові операції з золотом.

11.5.1. Розрахунки платіжними дорученнями

11.5.2. Розрахунки інкасовими дорученнями

11.5.3. Розрахунки акредитивами

11.5.4. Розрахунки чеками

11.5.5. Розрахунки векселями

11.5.6. Розрахунки платіжними картками

11.5.7. Розрахунки готівкою

11.6. Валютні операції

11.7. Контроль за банківською діяльністю