Формування стратегічного плану маркетингової діяльності — це процес дослідження, який складається з трьох етапів: перед дослідного, дослідного і заключного.

Переддослідний етап включає вивчення (аудит) ситуаційного середовища, визначення цільової установки та мети стратегічного плану.

Дослідний етап розробки стратегічного маркетингового планування складається з вивчення ринку банківських послуг, його потреб і насиченості, наявних і можливих у майбутньому конкурентів, виявлення сегменту ринку, можливої діяльності банку, розробки стратегічної маркетингової позиції.

Заключний етап розробки стратегічного маркетингового плану банку означає апробацію проекту плану (розділу) в операційній діяльності банку, погодження між різними структурними підрозділами банку, затвердження плану керівництва банку.

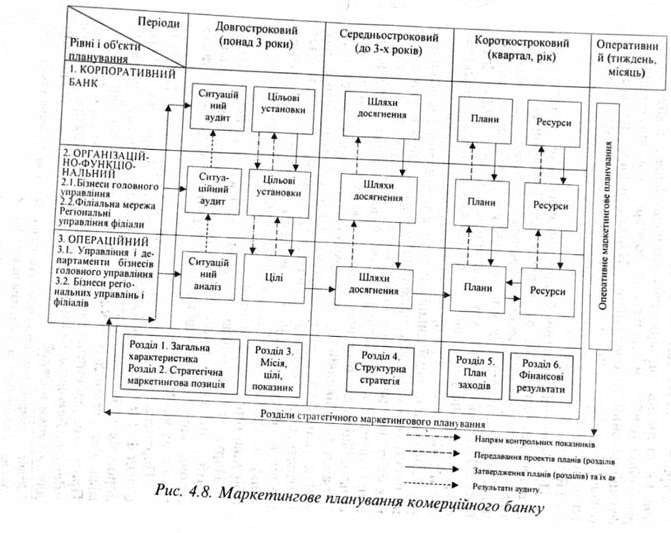

Стратегічний план маркетингової діяльності за періодизацією включає розділи: довгостроковий (понад три роки), середньостроковий (до трьох років), короткостроковий (квартал, рік) і оперативний (тиждень місяць).

Маркетингове планування комерційного банку наведено на рис. 4.8.

Стратегічний маркетинговий план базового банку тісно пов'язаний із оперативним маркетинговим плануванням та впливає на різні рівні й об'єкти планування: корпоративний, організаційно-функціональний та операційний. Найважливішими напрямками (розділами) стратегічного плану маркетингу є: розробка стратегічної позиції базового банку та розробка цільової установки і місії банку.

При розробці стратегічної маркетингової позиції спочатку проводилося дослідження основних партнерів: вітчизняних, близького та далекого зарубіжжя, основних конкурентів. Встановлено, що основні вітчизняні партнери базового банку — українські комерційні банки Перший Український міжнародний банк (ПУМБ), ВАТ "Державний Ощадний Банк Україна", "Аваль", КБ "Український кредитний банк" — при проведенні depo, forex, swap і forward операцій, покупці наявної гривні і валюти, а також емісії і еквайрінгу по пластикових картках, організації обслуговування корпоративних клієнтів, проведенні єдиної стратегії в залученні й обслуговуванні клієнтів. Крім того партнерами базового банку є НБУ (консультаційні послуги по нормативних документах), Верховна Рада України (працівники групи з розробки відповідних законопроектів), Державна комісія з цінних паперів і фондового ринку (звітність, розробка нормативної бази), Антимонопольний комітет (дозвіл на покупку акцій при наявності антимонопольних обмежень), професійні асоціації фондового ринку, фондові біржі і позабіржові торговельні системи.

Партнерами із близького зарубіжжя виступали банки СНД і Балтії — неторгові перекази громадян, емісія і еквайрінг по пластикових картках, операції на ринку UAH/USD, UAH depo, а також по операціях RUR/USD.

Партнерами з далекого зарубіжжя були: Фірми THOMAS COOK і AMERICAN EXPRESS — у частині продажу й інкасо дорожніх чеків; Банк Чейз Манхеттен (США) при розрахунках по міжнародних картках VISAФірма "Карттех" (Великобританія) — Програмне забезпечення по міжнародних картках VISA: Банк "Republic International (Великобританія) — надання кредитної лінії для покупки наявної валюти, UBS, Credit Suisse — при здійсненні Згідно з комерційною таємницею назва банку, який при маркетинговому дослідженні прийнятий за базовий не наводиться.

банкнотного бізнесу; при реалізації платіжних систем — VISA Europey, American Express; "The Bank of NY", "The Bankers Trust Company NY", "Deutche Bank AG", "Tne Bankers Trust Company Frankfurt-on-Main" — при веденні ностро-рахунків; RZB London при проведенні валютообмінних операцій; а також ведучі міжнародні рейтингові агентства і ведучі міжнародні аудиторські та консалтингові фірми.

Основними вітчизняними конкурентами базового банку виступали комерційні банки: Укрсоцбанк, "Аваль", Інтербанк, Укрінбанк.

У сегменті брокерських операцій основними конкурентами базового банку є дочірні структури закордонних інвестиційних банків і компаній: "SC First Boston", "WOOD & Company, REGENT Ukraine", "Альфа-Капітал Україна", КІНТО, "Проспект-інвестментс", "Оптіма-інвестментс". Загальна кількість таких структур і їхня частка на ринку постійно зростають і саме вони є, та й у довгостроковій перспективі, будуть основними конкурентами. Серед вітчизняних банків і компаній у числі серйозних конкурентів можуть розглядатися Інвестиційні компанії "Держінвест", "Софі-коштовні папери", "Тект". "Комекс-брок", "А +", "Воінтер", "Рейдер".

Наступним етапом розробки стратегічного маркетингового плану базового банку є аналіз клієнтури. Основними клієнтами банку по сегментах фінансового ринку на міжбанківському бізнесі виявилися українські банки, філії банків, фінансові компанії, які проводили операції через лоро-рахунки. На 1.01.2000 р. банк проводив операції для 457 банків з 19 країн, що відкрили в банку 776 лоро- рахунків. Базовий банк відкрив 96 рахунків ностро в 62 найбільших банках із 28 країн світу.

Клієнти базового банку в інвестиційному бізнесі по брокерських операціях такі: фірми-засновники банку (покупка акцій); приватні й інституційні інвестори, в тому числі й зарубіжні (покупка акцій, що здобуваються за ПІС чи на вторинному ринку); вітчизняні торговці цінними паперами (операції на вторинному ринку); взаємний фонд "Бізнес-Капітал" (покупка акцій); довірителі банку (покупка-продаж акцій); населення, члени трудових колективів (скупка акцій); емітенти цінних паперів (ведення реєстру акціонерів).

Клієнтами з випуску цінних паперів є також приватизовані підприємства, які входять у систему базового банку.

Клієнти по послугах реєстратора — це і приватизовані підприємства та їхні акціонери, а депозитарію — торговці цінними паперами, вітчизняні й іноземні власники цінних паперів. Ведуться реєстри 400 емітентів, що включають особові рахунки 763 тисяч власників іменних цінних паперів.

Клієнтами по приватизації є фірми-засновники і контрольовані ними підприємства.

Клієнтами по довірчих операціях — громадяни України.

В індивідуальному бізнесі клієнтами базового банку також є громадяни України.

Таким чином на 1.01.2000 р. відкрито 207907 гривневих рахунків і 32154 валютних.

Банком емітовано понад б тис. пластикових карток, у тому числі 2,5 тис. гривневих. Укладено більш 2 тис. договорів з торговельними і сервісними точками по обслуговуванню карток VISA.

Наступним етапом розробки стратегічного маркетингового плану є аналіз сильних та слабких сторін банку. Встановлені сильні сторони базового банку.

В індивідуальному бізнесі:

• сміливість у прийнятті рішень щодо надання послуг клієнтам;

• великий спектр наданих послуг;

• висока технічна оснащеність;

• добре налагоджена технічна взаємодія з філіями, що дає змогу швидко здійснювати перекази коштів громадян;

• лідируюче становище на ринку міжнародних пластикових карток (60%); лідируючі позиції по: банкнотному бізнесу, робота з анонімними рахунками; друге місце серед українських комерційних банків за кількістю приватних вкладників; налагоджена система інкасації. У міжбанківському бізнесі:

імідж і основні фінансові показники банку дозволяють контрагентам відкривати на банк чисті кредитні лінії, причому розмір цих ліній більший, ніж у основних конкурентів банку; порівняно високий професіоналізм працівників. У інвестиційному бізнесі:

великий досвід роботи на фондовому ринку України; широкий набір пропонованих клієнтам послуг; довіра клієнтів і контрагентів.

По філіальній мережі — наявність широкої філіальної мережі, що дає змогу охопити послугами всі регіони України.

Серед слабких сторін базового банку виявлено: по-перше, відсутність тут чіткої процедури перерозподілу ресурсів і доходів, одержаних у результаті проведення операцій, і, як наслідок, — відсутність можливості проведення коректної політики ціноутворення при здійсненні Depo і FX операцій із зовнішніми контрагентами (сторонніми банками і філіями). По-друге, на фоні наближення рівня прибутковості на українських фінансових ринках до загальносвітового, професійна підготовка персоналу банку, а також рівень технології проведення операцій, у даний момент, не відповідають загальноприйнятим світовим стандартам.

В індивідуальному бізнесі слабкими сторонами базового банку виявлено:

• відсутність достатнього фінансування проектів;

• недостатній розвиток комплексного обслуговування фізичних осіб, у тому числі споживче кредитування.

Слабкими сторонами банку в міжбанківському бізнесі є:

• географічне розташування (не столичне), що ускладнює роботу на фінансовому ринку України;

• високий ризик операцій, при значному їх впливі на показники надійності банку, '-ото

В інвестиційному бізнесі слабкі сторони банку такі:

• недостатнє інформаційне забезпечення;

• дефіцит досвіду роботи по міжнародних фондових технологіях:

• дефіцит фахівців зі знанням іноземних мов;

• високий ризик операцій, особливо при недостатньо високому рівні їх технологій, слабкому розвитку інвестиційного ринку України та наявності глобальної фінансової кризи. Наступним етапом розробки стратегічного маркетингового

плану є аналіз сприятливих факторів та основних небезпек фінансового ринку і навколишнього середовища в цілому для розвитку базового банку.

Виявлені головні сприятливі фактори фінансово-економічного стану.

Це — стабілізація національної валюти і стійкий інтерес населення до валюти, зростання добробуту (хоч і повільне) населення при стабілізації ринку виробництва й економічної ситуації в цілому. Також поступове зростання масштабів "великої" приватизації, що істотно збільшує обсяг привабливих акцій на ринку:

Сприятливі й фактори — зниження інфляції і консерватизм колишніх державних банків (банки першої хвилі).

Є ще й такі сприятливі ринкові фактори для банку, як: невелика кількість учасників ринку, і як результат — порівняно висока прибутковість здійснених операцій. До того ж існує активний пошук клієнтами нових фінансових інструментів, нерозвинутість ринку по видах послуг (основу представляють традиційні види послуг) і має місце значний простір для інноваційних послуг. До цих факторів відносяться: наявність широкої бази потенційних клієнтів, особливо малого і середнього бізнесу; гостра потреба приватизованих підприємств в отриманні фінансових ресурсів, і наявність великих можливостей у купівлі-продажу їхніх акцій. Йдеться і про дефіцит кредитних ресурсів, і слабкий розвиток ринку "електронних грошей".

Серед сприятливих міжнародних факторів для базового банку можна виділити:

• підвищений інтерес закордонних інвесторів до придбання акцій українських підприємств;

• розуміння необхідності включення банку у міжнародну систему взаєморозрахунків із сторони іноземних банків;

• зацікавленість іноземних і міжнародних банків у співробітництві з базовим банком щодо суспільного освоєння українського ринку.

Сприятливий технологічний фактор — це позитивний досвід, набутий базовим банком на ринках нових технологій.

В конкурентній боротьбі серед сприятливих факторів можна виділити таке: в силу того, що лібералізація валютного законодавства України відбулася недавно, професійна підготовка працівників аналогічних підрозділів інших українських банків трохи нижча, ніж у персоналу базового банку.

Сприятливими факторами на ринку індивідуального клієнта є нерозвиненість ринку за видами послуг, а також наявність широкої бази потенційних клієнтів.

Встановлені основні небезпеки фінансового ринку і навколишнього середовища для базового банку.

Серед економічних небезпек можна назвати наступні:

• загальна нестабільна економічна ситуація на внутрішньому ринку України;

• різкі коливання курсу,валют;

• неадекватна зміна ставки рефінансування;

• прийняття економічно необґрунтованих законодавчих актів;

• повільне і непослідовне проведення приватизації найбільш привабливих підприємств, що відтягує момент появи їх акцій на ринку.

Виявлені такі небезпеки соціально-політичного характеру:

• невизначеність результатів політичного протистояння в період виборів до Верховної Ради України;

• можливість державно-політичної кризи з неясними наслідками після виборів у парламент;

• наявність серед політичних рухів радикальних і маргінальних течій, що дуже вороже відносяться до комерційних банків і які користуються підтримкою серед окремих прошарків суспільства;

• визначений ступінь недовіри населення до фінансових структур;

• кримінальна обстановка, яка представляє значну небезпеку при зіткненні із шахрайством;

• загальна недосконалість вітчизняної законодавчої бази і невідповідність її міжнародним стандартам;

• недосконалість банківського і податкового законодавства;

• відсутність юридичної відповідальності за розголошення банківської таємниці;

• суперечливе, несистемне і нестабільне законодавство по цінних паперах;

• прагнення державних органів недоліки законодавства ускладнити вимогою надмірної звітності, необхідністю одержання численних дозволів, що різко збільшує трудомісткість операцій і операційні витрати;

• потурання зі сторони держави діям емітентів по обмеженню прав акціонерів;

• низька ліквідність ринку;

• часті скасування результатів продажу акцій приватизованих підприємств на сертифікатних аукціонах.

Серед технологічних факторів небезпечними виявилися такі фактори:

• відсутність традицій споживчого кредитування і кредитних історій клієнтів;

• неймовірна складність, трудомісткість і дорожнеча перереєстрації акцій у реєстрі, особливо акцій довірителів, придбаних за ПІС (це може продовжуватися більше одного року

Встановлено, що базовий банк зможе цього досягти за рахунок енергійних професійних дій усього колективу, ефективних маркетингових заходів, розробки та впровадження оптимального стратегічного маркетингового плану.

Запитання для самоконтролю

1. Умови, що сприяли розвитку стратегічного маркетингового планування.

2. Етапи процесу стратегічного маркетингового планування.

3. Розкрийте зміст етапів алгоритму стратегічного маркетингового планування.

4. Основні компоненти SWOT-аналізу та їх характеристика.

5. Дайте характеристику стратегій стосовно продукту.

6. Цінові стратегії. їх характеристика.

7. Особливості збутових стратегій.

8. Дайте характеристику основних комунікаційних стратегій.

9. Зміст, особливості та структура стратегічного маркетингового планування банка.

10. Охарактеризуйте модель взаємозв'язків банку при стратегічному плануванні маркетингу.

11. Покажіть на прикладі як іде формування стратегічного плану маркетингової діяльності банку.

12. Дайте характеристику та розкрийте особливості розробки стратегічної позиції банку, цільової установи та місії банку на прикладі базового банку.

і коштувати до 5% від суми угоди). Потрібно складати безліч паперових документів по кожному власнику, що завіряються в Центрі сертифікатних аукціонів і потребують фізичної доставки до розкиданих по всій Україні реєстраторів;

• відсутність діючих депозитарно-клірингових установ, які забезпечили б постачання цінних паперів "проти платежу", що дозволить торговцям проводити великий обсяг операцій в одиницю часу при мінімальних ризиках непостачання чи неплатежу;

• заборона поєднання функцій торгівця і реєстратора по тих самих цінних паперах;

• очікувана в найближчому майбутньому активізація діяльності на українському ринку іноземних банків, особливо російських;

• відносна дорожнеча освоєння окремих банківських технологій;

• недостатність досвіду у використанні окремих нових банківських технологій;

• непідготовленість окремих секторів вітчизняного ринку до впровадження сучасних банківських технологій західного зразка. З'ясовані наступні небезпечні фактори міжнародного характеру:

• це можливість дискримінації "базового банку іноземними банківськими і фінансовими, а також міжнародними структурами на західних ринках капіталу;

• можливість надання базовому банку застарілих "технологій при освоєнні нової стратегії діяльності;

• недостатній міжнародний кредитний рейтинг України і її комерційних банків.

Важливим напрямком розробки стратегічного маркетингового плану базового банку є розробка цільової установки банку, до якої відносяться: стратегічне бачення перспективи розвитку банку; місія банку та його генеральна мета. Встановлено, що стратегічне бачення перспективи базового банку полягає в тому, щоб бути Найбільш надійним універсальним банком України, орієнтованим на інтереси клієнтів і лідируючим у наданні повного спектра інноваційних якісних послуг по всіх сегментах фінансового ринку.

Виявлена основна місія банку, яка полягає, по-перше, в завоюванні й утриманні Лідируючих позицій на фінансовому ринку України; по-друге, в сприянні економічному розвитку корпоративних і поліпшенню добробуту індивідуальних клієнтів на основі взаємовигідного партнерства; по-третє, в наданні комплексу якісних банківських послуг на території України.

РОЗДІЛ 5. КОНТРОЛЬ МАРКЕТИНГОВОЇ ДІЯЛЬНОСТІ БАНКУ

5.1. Контроль маркетингу, його зміст і об'єкти

5.2. Контроль маркетингової діяльності банку

5.3. Аудиторський контроль діяльності комерційного банку

5.4. Аудит ефективної діяльності комерційних банків за міжнародними і національними стандартами

Запитання для самоконтролю

ЗАВДАННЯ ДЛЯ САМОКОНТРОЛЮ

25 Заповідей українського банкіра-початківця

РОБОТА НАД КЕЙСАМИ