Відповідно до П(С)БО 7 амортизація основних засобів нараховується із застосуванням наступних методів:

- прямолінійного;

- зменшення залишкової вартості;

- прискореного зменшення залишкової вартості;

- кумулятивного;

- виробничого (метод суми одиниць продукції);

- норм і методів нарахування амортизації основних засобів, передбачених податковим законодавством.

Методи нарахування амортизації, запропоновані в П(С)БО 7, можна умовно розбити на два види:

- методи амортизації, використання основних засобів, що базуються на часі, тобто перші чотири у переліку;

- метод амортизації, що базується на кількості одиниць, отриманих від використання об'єктів основних засобів. До нього відноситься виробничий метод нарахування амортизації.

Прямолінійний метод

При використанні прямолінійного метода вартість об'єкта основних засобів, що амортизується, списується однаковими частинами впродовж всього періоду його використання (експлуатації).

Річна сума амортизації визначається діленням вартості, що амортизується, на очікуваний термін використання об'єкта основних засобів:

Місячна сума амортизації визначається діленням річної суми амортизації на 12 місяців.

Приведемо приклад. Підприємством придбаний об'єкт основних засобів, первинна вартість якого - 20 000 грн. Термін корисного використання - 4 роки. Очікується, що цей об'єкт матиме ліквідаційну вартість 2000 грн.

Вартістю об'єкта основних засобів, що в даному випадку амортизується, є вартість, рівна 18000 грн (20 000 грн - 2000 грн). Використовуючи метод прямолінійного списання, визначається річна сума амортизаційних відрахувань: 18 000 грн : 4 = 4500 грн.

При цьому місячна сума амортизаційних відрахувань складе: 4500 грн : 12 = 375 грн.

Норма амортизації в даному прикладі складає 25 % річних (4500 х 100 %: 18000).

Маючи річну норму амортизації, приведемо дані про амортизований об'єкт основних засобів у табл. 2.3:

Таблиця 2.3. РОЗРАХУНОК АМОРТИЗАЦІЇ ЗА ПРЯМОЛІНІЙНИМ МЕТОДОМ

Рік | Річна сума амортизаційних відрахувань, грн | Місячна сума амортизаційних відрахувань, грн | Сума накопиченої амортизації, грн | Балансова (залишкова) вартість об'єкта основних засобів, грн |

1 | 4500 | 375 | 4500 | 15 500 |

2 | 4500 | 375 | 9000 | 11 000 |

3 | 4500 | 375 | 13500 | 6500 |

4 | 4500 | 375 | 18 000 | 2000 |

Метод прямолінійного списання, як правило, використовується відносно об'єктів основних засобів, стан яких "залежить" виключно від терміну корисного використання. До таких основних засобів, зокрема, відносяться будівлі і споруди, меблі і т. ін.

Характеризуючи метод прямолінійного списання, не можна не відзначити його переваги в простоті і точності розрахунку і рівномірності розподілу сум амортизації між звітними періодами. Ного використання особливо доцільне, коли ступінь експлуатації об'єкта основних засобів в кожному звітному періоді залишається незмінною. Він передбачає практично рівномірний спад економічної корисності об'єкта з року в рік.

Проте недоліком такого метода є те, що при його використанні не враховується моральний знос, а крім того, він не дає реальної оцінки виробничих потужностей основних засобів в різні роки експлуатації.

Практика показує, що знос машин збільшується в перші роки їх експлуатації, потім величина зносу стабілізується, а останніми роками експлуатації він знов зростає. Що стосується морального зносу машин, то він також нерівномірний.

Метод зменшення залишкової вартості

Суть даного методу полягає у визначенні річної суми амортизації об'єкта основних засобів виходячи із залишкової вартості такого об'єкта на початок звітного року. Річна сума амортизаційних відрахувань визначається шляхом множення залишкової вартості об'єкта основних засобів на початок звітного року або первинної вартості на дату початку нарахування амортизації на норму річної амортизації.

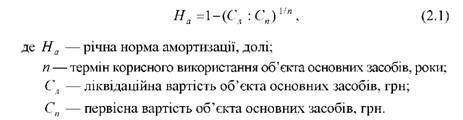

Норму річної амортизації підприємство визначає самостійно за наступною формулою:

Місячна сума амортизації визначається діленням суми амортизації за повний рік корисного використання на 12 місяців.

Використання метода зменшення залишкової вартості при нарахуванні амортизації припускає наявність ліквідаційної вартості об'єкта основних засобів, що амортизується. Інакше об'єкт основних засобів буде повністю ""амортизовано" протягом одного року.

Відзначимо, що відповідно до П(С)БО 7 базою для нарахування амортизації при використанні даного метода є залишкова вартість на початок звітного року або первинна вартість на дату початку нарахування амортизації.

З цього виходить, що починаючи з дати введення в експлуатацію об'єкта основних засобів до кінця звітного року, в якому був введений такий об'єкт, базою для нарахування амортизації буде первинна вартість такого об'єкта. Іншими словами, якщо об'єкт основних засобів був введений в експлуатацію в липні, то з серпня по грудень (включно) річна сума амортизаційних відрахувань визначатиметься шляхом множення первинної вартості об'єкта на норму амортизації. З січня наступного року річна сума амортизації такого об'єкта основних засобів визначатиметься шляхом множення залишкової вартості такого об'єкта на норму амортизації.

Даний метод нарахування амортизації заснований на припущенні, що амортизація починає нараховуватися з початку звітного року, хоча практично це буває далеко не завжди. Тому у всіх випадках, коли амортизація нараховується не з початку звітного року, залишкова вартість в кінці запланованого терміну експлуатації не досягає ліквідаційної вартості. У зв'язку з цим підприємство може ухвалити рішення про зміну терміну амортизації і доамортизувати частину вартості, що залишилася, або ж вважати залишкову вартість об'єкта ліквідаційною вартістю.

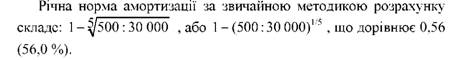

Приведемо приклад. Підприємством придбаний об'єкт основних засобів і введений в експлуатацію у квітні місяці. Первинна вартість об'єкта - 30 000 грн. Термін корисного використання - 5 років. Очікується, що цей об'єкт матиме ліквідаційну вартість, рівну 500 грн.

Оскільки об'єкт був введений в експлуатацію в квітні, амортизація нараховуватиметься з травня. При цьому розрахована норма амортизації застосовуватиметься до первинної вартості об'єкта. Сума амортизаційних відрахувань за перші 8 місяців експлуатації складе:

30 000 грн х 0,56: 12 міс. х 8 міс. = 11200 грн.

Місячна сума амортизаційних відрахувань за перший рік складе:

11 200 грн : 8 міс. = 1400 грн.

Розрахунок амортизаційних відрахувань в розрізі років представлений в табл. 2.4.

Таблиця 2.4. РОЗРАХУНОК АМОРТИЗАЦІЇ ЗА МЕТОДОМ ЗМЕНШЕННЯ ЗАЛИШКОВОЇ ВАРТОСТІ

Рік | Балансова (залишкова) вартість, грн | Норма амортизації | Річна сума амортизаційних відрахувань, грн | Місячна сума амортизаційних відрахувань, грн | Сума накопиченої амортизації, грн |

1 | 30000,00 | 0,56 | 11200,00 | 1400,00 | 11200,00 |

2 | 18800,00 | 0,56 | 10528,00 | 877,33 | 21728,00 |

3 | 8272,00 | 0,56 | 4632,32 | 386,03 | 26360,32 |

4 | 3639,68 | 0,56 | 2038,22 | 169,85 | 28398,54 |

5 | 1601,46 | 0,56 | 896,82 | 74,73 | 29295,36 |

6 | 204,64 | 51,16 | 29500,00 |

Метод прискореного зменшення залишкової вартості

Цей метод є різновидом метода зменшення залишкової вартості. При цьому методі річна сума амортизації визначається виходячи із залишкової вартості об'єкта на початок звітного року або первинної вартості на дату початку нарахування амортизації по введених протягом року об'єктах і подвоєної річної норми амортизації, обчисленої виходячи з терміну корисного використання об'єкта.

Норма амортизації в даному випадку розраховується аналогічно нормі амортизації при використанні прямолінійного метода нарахування амортизації, тобто використовується подвоєна ставка амортизаційних відрахувань, розрахована методом прямолінійного списання.

Місячна сума амортизації визначається діленням суми амортизації за повний рік корисного використання на 12 місяців.

Даний метод нарахування амортизації не припускає обов'язкової "наявності" ліквідаційної вартості об'єкта основних засобів. При цьому дотримується правило, за яким сума амортизації останнього року розраховується так, щоб залишкова вартість об'єкта в кінці періоду його експлуатації була не менше його ліквідаційної вартості.

Наведемо приклад. Підприємство придбало об'єкт основних засобів за первинною вартістю - 40000 грн. Термін корисного використання - 8 років. Очікується, що цей об'єкт матиме ліквідаційну вартість, рівну 1200 грн.

За прямолінійним методом річна сума амортизаційних відрахувань для цього об'єкта повинна складати 4850 грн (38 800 : 8), а річна норма амортизації: 12,5 % (4850 х 100 % : 38 800). Таким чином, за прискореним методом вона повинна складати подвійну ставку, тобто 25 % річних (або 0,25 (2 : 8 років).

Розрахунок амортизації представлений в табл. 2.5.

Кумулятивний метод

Річна сума амортизації за цим методом визначається як добуток вартості, що амортизується, і кумулятивного коефіцієнта.

Кумулятивний коефіцієнт розраховується діленням кількості років, що залишаються до кінця терміну корисного використання об'єкту основних засобів, на суму чисел років його корисного використання.

Сума чисел років - це результат підсумовування порядкових номерів тих років, протягом яких функціонує об'єкт.

Так, якщо термін служби об'єкта рівний 4 рокам, сума чисел років складає:

1 + 2 + 3 + 4 = 10.

Таблиця 2.5. РОЗРАХУНОК АМОРТИЗАЦІЇ ЗА МЕТОДОМ ПРИСКОРЕНОГО ЗМЕНШЕННЯ ЗАЛИШКОВОЇ ВАРТОСТІ

Рік | Балансова (залишкова) вартість, грн | Норма амортизації | Річна сума амортизаційних відрахувань, грн | Місячна сума амортизаційних відрахувань, грн | Сума накопиченої амортизації, грн |

1 | 40 000,00 | 0,25 | 10 000,00 | 833,33 | 10 000,00 |

2 | 30 000,00 | 0,25 | 7500,00 | 625,00 | 17 500,00 |

3 | 22 500,00 | 0,25 | 5625,00 | 468,75 | 23 125,00 |

4 | 16 875,00 | 0,25 | 4218,75 | 351,56 | 27 343,75 |

5 | 12 656,25 | 0,25 | 3164,06 | 263,69 | 30 508,00 |

6 | 9492,00 | 0,25 | 2373,00 | 197,75 | 32 881,00 |

7 | 7119,00 | 0,25 | 1779,75 | 148,31 | 34 660,75 |

8 | 5339,25 | 0,25 | 4139,25 | 344,94 | 38 800,00 |

Річна норма амортизації визначається як співвідношення терміну служби (на початок звітного року) до суми чисел років, що залишився.

У нашому прикладі ця норма складає: у 1-й рік експлуатації - 4/10; у 2-й рік експлуатації - 3/10; у 3-й рік експлуатації - 2/10; у 4-й рік експлуатації - 1/10.

Якщо термін експлуатації об'єкта досить довгий, суму чисел років визначають за формулою кумулятивного числа:

((N + 1) х N): 2

де N - термін корисного використання об'єкта основних засобів, років.

Для визначення річної суми амортизаційних відрахувань норму амортизації відповідного року множать на різницю між первинною вартістю об'єкта і його ліквідаційною вартістю, тобто вартість, що амортизується:

Місячна сума амортизації визначається діленням суми амортизації за повний рік корисного використання на 12 місяців.

Наведемо приклад. Підприємство придбало об'єкт основних засобів, первинна вартість якого - 25 000 грн. Термін корисного використання - 4 роки. Очікується, що цей об'єкт матиме ліквідаційну вартість, рівну 1500 грн.

Розрахунок амортизації об'єкта основних засобів з використанням кумулятивного метода представлений в табл. 2.6.

Таблиця 2.6. РОЗРАХУНОК АМОРТИЗАЦІЇ ЗА КУМУЛЯТИВНИМ МЕТОДОМ

Рік | Вартість, що амортизується, гри | Кумулятивний коефіцієнт* | Річна сума амортизаційних відрахувань, грн | Місячна сума амортизаційних відрахувань, грн | Сума накопиченої амортизації, грн |

1 | 23 500,00 | 0,40 | 9400,00 | 783,33 | 9400,00 |

2 | 23 500,00 | 0,30 | 7050,00 | 587,50 | 16 450,00 |

3 | 23 500,00 | 0,20 | 4700,00 | 391,67 | 21 150,00 |

4 | 23 500,00 | 0,10 | 2350,00 | 195.83 | 23 500,00 |

Слід зазначити, що метод прискореного зменшенням залишкової вартості, а також кумулятивний метод визначення сум амортизації є найбільш прогресивними з погляду методології бухгалтерського обліку. Доцільність використання цих методів обумовлена наступним:

- найбільша інтенсивність використання основних засобів приходиться на перші роки його експлуатації, коли вони фізично і морально ще нові;

- швидше накопичуються грошові кошти для заміни об'єкта, що амортизується, у разі його морального старіння і інфляції;

- забезпечується можливість збільшення частини витрат на ремонт об'єктів, що амортизуються, на останні роки їх використання без відповідного збільшення витрат виробництва, за рахунок того, що сума амортизації, що нараховується в ці роки, зменшується.

Виробничий метод

Для окремих видів основних засобів нарахування амортизації здійснюється на підставі сумарного обсягу виробництва продукції (робіт, послуг) від об'єкта за весь період його експлуатації у відповідних одиницях вимірювання (одиницях виготовленої продукції, відпрацьованому часі, кілометрах пробігу і ін.).

Місячна сума амортизації визначається виходячи з фактичного місячного обсягу продукції (робіт, послуг) і виробничої ставки (норми) амортизації.

Виробнича норма амортизації обчислюється співвідношенням вартості об'єкта основних засобів і передбачуваного (очікуваного) підприємством обсягу продукції (робіт, послуг) за весь термін корисного використання такого об'єкта основних засобів. Як вже наголошувалося, вартістю об'єкта основних засобів, що амортизується, є первинна вартість, зменшена на його ліквідаційну вартість.

Місячна сума амортизації визначається множенням норми амортизації на фактичний обсяг діяльності (виробництва) за звітний місяць.

Наведемо приклади застосування виробничого метода нарахування амортизації:

1) припустимо, об'єкт основних засобів був придбаний для виготовлення 90 000 одиниць продукції. Первинна вартість об'єкта складає 30 000 грн. Ліквідаційна вартість - 2000 грн. Тоді виробнича ставка амортизації складе:

(30 000 грн - 2000 грн) : 90 000 одиниць = 0,31 грн/од.

У перший місяць експлуатації виготовлено 2500 одиниць продукції. При цьому сума амортизаційних відрахувань за цей місяць складе:

0,31 грн/од. х 2500 одиниць = 775 грн;

2) припустимо, придбаний автомобіль вантажопідйомністю більше 2 тонн з передбачуваним пробігом до 400000 кілометрів. Первинна вартість автомобіля складає 50000 грн, ліквідаційна - 1500 грн. У звітному періоді пробіг складає 5000 кілометрів.

Виходячи з приведених даних, сума амортизаційних відрахувань в звітному періоді складе:

5000 км х (50 000 грн - 1500 грн) : 400 000 км = 606,25 грн.

Відзначимо, що при використанні даного метода сума амортизації, яка визнається витратами звітного періоду, і балансова вартість об'єкта при використанні даного метода змінюються порівняно з попереднім періодом прямо пропорційно обсягу виготовленої продукції (робіт, послуг).

Цей метод базується на припущенні, що фактично отриманий дохід від експлуатації відповідного матеріального активу в кожному звітному періоді пов'язаний з випуском одиниць продукції. При цьому зазначимо, що більшість виробничих активів приймають участь в створенні доходу (і відповідно зношуються) тільки тоді, коли вони використовуються у виробництві, а не просто з часом.

Метод нарахування зносу пропорційно випуску продукції теж дуже простий, раціональний і систематичний. Застосування даного методу також доцільно, коли економічна вигода від використання того або іншого необоротного активу зменшується у зв'язку з експлуатацією його у виробництві, а не у зв'язку з впливом на нього часу. Цей метод забезпечує також відповідність суми амортизації, яка визнається витратами поточного періоду, отриманим доходам, якщо використання відповідного необоротного активу неоднакове в різні періоди. Проте, не дивлячись на всі плюси, цей метод в зарубіжній практиці не знайшов широкого застосування, оскільки неможливо або дуже складно визначити фактичний обсяг продукції, виготовленої з використанням того або іншого необоротного активу.

Методи, передбачені податковим законодавством

Крім розглянутих методів нарахування амортизації, підприємство може застосовувати норми і методи нарахування амортизації основних засобів, передбачені податковим законодавством. На сьогоднішній день податкова амортизація нараховується відповідно до ст. 8 Закону України "Про оподаткування прибутку підприємств" № 334/94-ВР від 28.12.94 р. (у редакції Закону України № 283/97-ВР від 22.05.97 р.), із змінами і доповненнями (далі - Закон про податок на прибуток).

Проте, як відомо, застосування норм і методів амортизації основних засобів, передбачених податковим законодавством, жодним чином не зближує дані бухгалтерського і податкового обліку основних засобів.

Проаналізуємо причини, які є перешкодою до наближення даних бухгалтерського і податкового обліку основних засобів при використанні податкових норм і методів нарахування амортизації:

1. Різниця в даних може виникнути у зв'язку з відмінностями визначення моменту початку амортизації і періоду її нарахування двома видами обліку.

2. На відміну від податкового принципу, нарахування амортизації в бухгалтерському обліку здійснюється не в цілому по групі об'єктів основних засобів, а окремо по кожному об'єкту.

3. Відмінність може виникнути у зв'язку з виведенням основних засобів з експлуатації на час реконструкції, модернізації, консервації. Згідно п. п. 8.4.6 п. 8.4 ст. 8 Закону про податок на прибуток у вказаних випадках для об'єктів груп 2, 3 і 4 амортизація продовжує нараховуватися, тоді як в бухгалтерському обліку на цей період вона припиняється. У бухгалтерському обліку амортизація не нараховується на ліквідовані основні засоби, а податковий облік це передбачає для основних фондів груп 2, 3 і 4.

4. Відмінність може виникнути при відображенні операцій із реалізації основних засобів.

5. Різниця в даних може виникнути при проведенні переоцінки основних засобів згідно П(С)БО 7 і індексації основних фондів в податковому обліку (ст. 8 Закону про податок на прибуток).

6. У бухгалтерському обліку на безкоштовно отримані основні засоби амортизація нараховується, в податковому обліку вартість таких основних фондів не збільшує балансову вартість відповідних груп.

7. Відмінність виникає також у зв'язку з тим, що для цілей податкового обліку амортизація не нараховується на невиробничі фонди, тоді як в бухгалтерському обліку амортизуються всі основні засоби, що знаходяться на балансі підприємства незалежно від їх призначення.

8. У Законі про податок на прибуток і П(С)БО 7 абсолютно різні підходи до відображення витрат, пов'язаних з ремонтом основних засобів. Якщо в податковому обліку балансова вартість груп основних засобів у разі перевищення "10 % межі" витрат на ремонт збільшується, то в бухгалтерському обліку є розмежування між ремонтом основних засобів і їх поліпшенням (модернізацією, модифікацією, добудовою і т. ін.). Так, в бухгалтерському обліку витрати, здійснювані для підтримки об'єкту основних засобів в робочому стані і отримання спочатку певної суми майбутніх економічних вигод від його використання, включаються до складу витрат звітного періоду. Сума витрат, пов'язана з поліпшенням об'єкту основних засобів (модернізація, модифікація, добудова, дообладнання, реконструкція і т. ін.), яка приводить до збільшення майбутніх економічних вигод, спочатку очікуваних від використання об'єкту, підлягає віднесенню на збільшення первинної вартості об'єкту основних засобів.

Наведений перелік причин, які не дозволять зближувати бухгалтерський і податковий облік, не є вичерпним. Проте і цих причин досить, щоб зробити висновок, що застосування податкових норм амортизації не дозволить досягти ідентичності даних бухгалтерського обліку основних засобів і податкового обліку основних фондів.

Амортизація інших необоротних матеріальних активів

Крім методів амортизації об'єктів основних засобів, П(С)БО 7 передбачені методи і для нарахування амортизації інших необоротних матеріальних активів, облік яких ведеться на однойменному рахунку 11 "Інші необоротні матеріальні активи" загального Плану рахунків.

Амортизація інших необоротних активів нараховується із застосуванням двох методів, розглянутих вище, а саме:

- прямолінійного методу;

- виробничого методу.

Крім того, амортизація малоцінних необоротних матеріальних активів і бібліотечних фондів може нараховуватися:

а) у першому місяці використання об'єкту у розмірі 50 % його вартості, що амортизується, і решти 50 % вартості, що амортизується, - в місяці їх вилучення з активів (списання з балансу) унаслідок невідповідності критеріям визнання активом;

б) у першому місяці використання об'єкту у розмірі 100 % його вартості.

Амортизація нематеріальних активів

Згідно п. 25 П(С)БО 8 нарахування амортизації нематеріальних активів здійснюється протягом терміну їх корисного використання, який встановлюється підприємством при визнанні цього об'єкту активом. При визначенні терміну корисного використання об'єкту нематеріальних активів слід враховувати:

- терміни корисного використання подібних активів;

- передбачуваний моральний знос;

- правові або інші обмеження терміну використання об'єкту;

- інші чинники.

Визначення терміну корисного використання того або іншого нематеріального активу залежатиме, в першу чергу, від виду самого активу. Наприклад, при визначенні періоду корисного використання комп'ютерної програми необхідно враховувати моральний знос такого програмного продукту.

Особливу увагу тут слід приділити правовим обмеженням. Такий правовий чинник, як термін дії права, на користування об'єктом промислової власності обмежує період, протягом якого можна використовувати даний нематеріальний актив (наприклад, термін дії декларативного патенту на корисну модель складає 10 років).

При визначенні терміну амортизації нематеріального активу за П(С)БО 8 не існує обмеження терміну корисного використання нематеріального активу.

Пунктом 27 П(С)БО 8 встановлено, що метод амортизації нематеріального активу вибирається підприємством самостійно виходячи з умов отримання майбутніх економічних вигод. Якщо такі умови визначити неможливо, то амортизація нараховується із застосуванням прямолінійного методу. Розрахунок амортизації при застосуванні відповідних методів нарахування здійснюється згідно П(С)БО 7.

У бухгалтерському обліку амортизується так звана амортизаційна вартість. Відповідно до П(С)БО 7 вона визначається як первинна або переоцінена вартість необоротних активів за вирахуванням їх ліквідаційної вартості. При цьому ліквідаційна вартість нематеріального активу прирівнюється до нуля, крім випадків, коли:

- існує безвідмовне зобов'язання іншої особи щодо придбання цього об'єкту в кінці терміну його корисного використання;

- ліквідаційна вартість може бути визначена на підставі інформації існуючого активного ринку і очікується, що такий ринок існуватиме в кінці терміну корисного використання цього об'єкту.

Говорити про активний ринок для нематеріальних активів досить важко, особливо в умовах розвитку нашої економіки, щоб з більш-менш високою упевненістю сказати про ціни, які будуть на нім через декілька років. Тому реально використовувати другу умову при визначенні ліквідаційної вартості об'єкта нематеріальних активів, в даний час майже неможливо.

2.2.3. Облік виробничих запасів, готової продукції і товарів

Метод середньозваженої собівартості

Метод ФІФО

2.2.4. Облік праці та її оплати

Синтетичний облік розрахунків за заробітною платою

2.2.5. Облік витрат на виробництво

Облік з використанням спрощеного плану рахунків і регістрів обліку для малих підприємств

2.2.6. Облік доходів і результатів діяльності

Методологічні принципи формування інформації про доходи