В окремих випадках підприємство може мати грошових коштів більше, ніж йому необхідно для оплати поточних зобов'язань. Вільні грошові кошти можуть бути використані для одержання доходів у вигляді дивідендів або відсотків шляхом їх інвестування у короткострокові цінні папери. Особливо це є вигідним у період дії високих відсоткових ставок.

Під фінансовими інвестиціями розуміють активи, які утримуються підприємством з метою отримання вигоди в майбутньому. Залежно від терміну утримання на підприємстві інвестиції поділяють на короткострокові (до одного року) і довгострокові (більше одного року).

Для віднесення інвестицій до короткострокових вони повинні відповідати : таким двом вимогам:

вільно обертатися на ринку - це означає, що вони можуть бути легко перетворені на гроші або обмінені на щось інше, яке у свою чергу може бути легко перетворене на гроші;

мати короткий період дієздатності, тобто вони призначені для утримання терміном не більше одного року.

Короткострокові інвестиції належать до високоліквідних активів і за цим показником посідають друге місце після грошових коштів.

До короткострокових фінансових інвестицій належать:

короткострокові цінні папери: депозитні сертифікати банків та інших кредитних установ, урядові казначейські білети, комерційні папери корпорацій;

облігації та інші боргові зобов'язання;

акції інших підприємств.

Депозитний сертифікат засвідчує надання підприємством позики банку з метою отримання доходу у формі відсотків, величина яких залежить від терміну і суми інвестиції. В більшості випадків відсоткова ставка зростає пропорційно сумі та терміну депозиту. У випадку дострокового зняття коштів підприємство сплачує штраф. Депозитні сертифікати обліковуються за вартістю їх придбання з нарахуванням наприкінці облікового періоду відсотків.

У випадку придбання облігацій та інших боргових зобов'язань підприємство стає кредитором фірми, яка випустила ці папери. За інвестування коштів у розвиток іншого підприємства власник таких цінних паперів отримує дохід у вигляді відсотків.

Придбавши акції іншого підприємства, їх покупець стає співвласником цього підприємства та здобуває право не тільки отримувати дохід у вигляді дивідендів, але й приймати участь в управлінні.

У більшості випадків придбання облігацій і акцій розглядається як довгострокові інвестиції, але у випадку віднесення їх до короткострокових головна відмінність полягає у ставленні до них інвестора стосовно того, на протязі якого часу він бажає володіти цими цінними паперами.

Згідно із принципом собівартості короткострокові інвестиції, що надходять на підприємство у результаті купівлі, відображаються в обліку за первісною вартістю, яка включає в себе ціну придбання плюс усі витрати, понесені при купівлі цінних паперів (комісійні винагороди, мито, збори, податки, обов'язкові платежі тощо).

У випадку реалізації цінних паперів різниця між продажною і купівельною їх вартістю відображається як прибуток або збиток у складі фінансових доходів чи фінансових витрат.

Наприклад, підприємство придбало 1.04.06 р. у корпорації "Вілсон" 2000 простих акцій за ціною $50 кожна. Комісійна винагорода склала $1,000. Тобто фактична собівартість придбаних акцій складає $101,000 (2000 х $50 + $1,000). Наприкінці року (31 грудня) підприємство одержало з кожної акції корпорації "Вілсон" дивіденди у розмірі $3. 12 лютого наступного року підприємство продало всі раніше придбані акції корпорації "Вілсон" за $110,000. Таким чином від реалізації акцій отримано прибуток в сумі $9.000 ($110,000 - $101,000).

Придбання акцій буде відображено записом:

Короткострокові фінансові інвестиції (акції) 101,000

Грошові кошти 101,000

Отримання наприкінці року (31.12) підприємством дивідендів у розмірі $3 з кожної акції (2000х$3 = $6,000):

Грошові кошти 6,000

Фінансові доходи (дивіденди) 6,000

Реалізація акцій 12.02.07 р. з отриманням прибутку в сумі $9,000:

Грошові кошти 110,000

Прибутки від реалізації акцій 9,000

Короткострокові фінансові інвестиції (акції) 101,000

У випадку попереднього відображення нарахованих дивідендів згідно з інформацією корпорації "Вілсон" операції з нарахування та отримання дивідендів будуть записані таким чином:

У нарахування дивідендів до отримання:

Дивіденди до отримання 6,000

Фінансові доходи (дивіденди) 6,000

отримання грошей за нарахованими дивідендами:

Грошові кошти 6,000

Дивіденди до отримання 6,000

Подібним чином відображається в обліку придбання, реалізація та отримання доходів за облігаціями та депозитними сертифікатами, лише з використання інших рахунків другого порядку для обліку короткострокових інвестицій ("Облігації", "Депозитні сертифікати1') та фінансових доходів ("Доходи за відсотками").

Оцінка та облік короткострокових фінансових інвестицій здійснюється не за окремими об'єктами інвестування, а за типами інвестицій (портфелями). Інвестиційний портфель короткострокових цінних паперів оцінюється спочатку за вартістю придбання. Облігації як боргові цінні папери і в подальшому показуються у звітності за їх фактичною первісною вартістю. Акції, які класифікують як поточні активи, у міжнародній практиці можуть відображатися:

за нижчою з двох оцінок - за собівартістю чи за ринковою вартістю;

за ринковою вартістю. Якщо поточна ринкова вартість портфеля акцій стає нижчою за вартість їх придбання, то в обліку робиться запис для коригування облікової вартості акцій до рівня їх ринкової вартості з відображенням суми різниці у вигляді нереалізованого збитку: Нереалізовані збитки за короткостроковими цінними паперами

Зменшення ринкової вартості короткострокових інвестицій

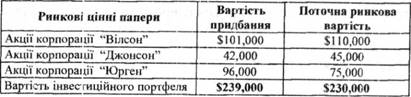

Наприклад, підприємство станом на 31 грудня поточного року має такі короткострокові інвестиції в акції (табл. 3.7).

Тобто за правилом нижчої оцінки короткострокові інвестиції необхідно зменшити на суму $9,000 і відобразити записом:

Нереалізовані збитки за короткостроковими цінними паперами 9,000

Зменшення ринкової вартості короткострокових інвестицій 9,000

У фінансовій звітності фірми "Консул" буде відображено нереалізовані збитки за короткостроковими цінними паперами в сумі

Таблиця 3.7. Юридична фірма "Консул" Оцінка портфеля акцій станом на 31.12.20ххр.

$9,000 (у звіті про прибутки і збитки) та у складі поточних активів короткострокові цінні папери за нижчою вартістю - $230,000 (у балансі).

У випадку створення резерву на знецінення акцій (інший варіант) операції, пов'язані із коригуванням вартості та відображенням у звітності короткострокових інвестицій, будуть показані таким чином:

Нарахування резерву на знецінення акцій:

Втрати від знецінення акцій 9,000

Резерв на знецінення акцій 9,000

Відображення короткострокових інвестицій в балансі:

Рахунок "Резерв на знецінення акцій" (або "Поправки на зниження до ринкової вартості короткострокових інвестицій") є регулюючим до рахунка "Короткострокові фінансові інвестиції". У балансі на суму цього рахунка зменшується вартість короткострокових інвестицій і у валюту балансу включається їх чиста реалізаційна вартість (за мінусом резерву).

Перевищення ринкової вартості акцій над вартістю їх придбання в обліку не відображається. Це пов'язано з консервативним підходом, відповідно до якого зразу визнаються можливі збитки, а визнання потенційного прибутку відтягується до моменту його фактичного отримання.

Тому у випадку подальшого підвищення ринкової вартості портфеля акцій буде зроблено зворотне проведення на збільшення ринкової вартості акцій, але лише в межах минулої собівартості.

У випадку використання альтернативного варіанту відображення у звітності короткострокових інвестицій в акції за ринковою вартістю, відхилення справедливої (ринкової) їх вартості від балансової визнають як інші фінансові доходи або інші фінансові витрати. В обліку це відображається проведеннями:

у випадку збільшення балансової вартості акцій:

Короткострокові фінансові інвестиції (акції) Інші фінансові доходи

у разі зменшення балансової вартості акцій:

Інші фінансові витрати

Короткострокові фінансові інвестиції (акції)

Оцінка короткострокових інвестицій за ринковою вартістю має окремі переваги в порівнянні з їх собівартістю, оскільки дає можливість визначити економічний ефект від володіння цінними паперами та складати прогнози найкращого вкладення вільних грошових коштів.

4.1. Класифікація та оцінка дебіторської заборгованості

4.2. Облік рахунків до отримання, наданих знижок та повернення товарів

4.3. Облік податку на додану вартість

4.4. Оцінка та облік сумнівної заборгованості

4.5. Облік векселів отриманих

РОЗДІЛ V. ОБЛІК ТОВАРНО-МАТЕРІАЛЬНИХ ЗАПАСІВ

5.1. Сутність запасів та їх види

5.2. Відмінності в методах оцінки запасів

5.2.1. Первісна оцінка запасів