Банківський процент не знає ні відпочинку, ні богослужіння, він працює і вночі, і в неділю, і навіть у дощовиті дні.

Дж.Б. Шоу

12.1. Позичковий процент

Із поняттям кредиту тісно пов'язане таке поняття, як позичковий капітал – грошовий капітал, що приносить прибуток у вигляді відсотків. Позичковий капітал виник дуже давно, його історичним попередником був лихварський капітал.

Лихварський капітал – грошовий капітал, що надавався в позику і приносив його власникові прибуток у вигляді відсотка. Він виник у докапіталістичних формаціях, тобто в рабовласницькій та феодальній. Лихварський капітал сприяв розпаду первісного суспільства і зародженню рабовласницького ладу.

Лихварство так само старе, як і торгівля, і набагато старіше за гроші. Серед найдавніших рукописів, де згадується лихварство, – ведичні релігійні тексти Давньої Індії (2000–1400 pp. до н. е.). Найперші позики в історії людства зумовлювалися, як правило, нестатком, а не можливістю отримати додатковий прибуток. Селяни, які потрапили у скрутне становище, позичали у багатших сусідів хліб або худобу і брали на себе зобов'язання повернути все це зі збільшенням або виконували за це яку-небудь роботу. Якщо людина не була у змозі віддати борг, вона могла втратити своє майно. Перші лихварі діяли ще до виникнення грошей (наприклад, про них писав грецький поет Гесіод, який жив у VІІI–VII ст. до н. е., тобто приблизно за 100–200 років до зародження перших монетних систем в Елладі). Перші позички давалися і поверталися натурою – зерном, борошном, худобою. У багатьох дослідженнях можна зустріти дані про вавилонських банкірів, що приймали відсоткові вклади і позички та видавали їх під письмові зобов'язання і заставу різних цінностей. Лихварями і скупниками селянської землі часто були сільські старости і дрібні чиновники, які відали обліком земель і розподілом податей, оскільки їм було неважко підробляти земельні реєстри, робити незаконні угоди і приховувати куплені землі від податків. Тут уже виникла примітивна функція іпотеки – боргового свідоцтва про заставу землі – у вигляді особливих каменів, які ставилися на ділянках позичальника і на яких були висічені закладні акти. Якщо позичальник не повертав гроші у визначений строк, його земельна ділянка переходила у власність лихваря. Заставою боргу була не тільки земля, а й самі позичальники і члени їх родин.

Виникнувши на основі лихварського капіталу, позичковий капітал не усунув його цілком з історичної арени. Лихварський капітал продовжує існувати і досить поширений у країнах з недостатньо розвинутою системою ринкових відносин. Як сукупність кредитних відносин для більшості країн лихварський капітал нині має однозначно нелегальний характер, тобто прямо заборонений чинним законодавством. На практиці лихварський кредит реалізовується шляхом видачі позик фізичними особами, а також суб'єктами господарювання, які не мають відповідної ліцензії від центрального банку, і характеризується надвисокими ставками позикового відсотка (до 120–180 % за позиками, що видаються у конвертованій валюті) і часто кримінальними методами стягнення з неплатника.

Нині в Україні є багато установ, які видають лихварські кредити, тобто кредити під відсотки у них значно більші, ніж у звичайних кредитних установах, таких як банки. Зазвичай ці установи мають назву ломбардів, але є й кредитні союзи тощо. Кредити, які видаються такими установами, дорожчі, але вони можуть бути оформлені за короткий час (від 10 хв до 3 год), за який можливо отримати кредит лише у разі наявності всіх необхідних документів і проходження кредитної комісії на отримання кредиту. Одна з особливих рис цих кредитів – строк кредитування, який часто не перевищує декількох місяців.

Найбільш вигідно заставляти в ломбардах золото, тому що на нього діє фіксована заставна ціна. Взагалі близько 75 % застав у ломбардах – це саме золоті предмети. Інші речі під заставу ломбарди беруть, але відбувається значне зниження вартості товару і необхідно доставити та тримаиваставу в ломбарді до закінчення контракту. У ломбардах також у разі затримання викупу хоча б на день дуже велика можливість втратити заставу.

Рух позичкового капіталу характеризується тим, що в підсумку цей капітал приносить його власникові прибуток у вигляді відсотка.

Відсоток (процент) за кредит – це плата, яку отримує кредитор від позичальника за користування позиковими коштами.

У фінансових розрахунках процентом називається прибуток на даний у борг капітал, тобто його грошову величину в абсолютному значенні.

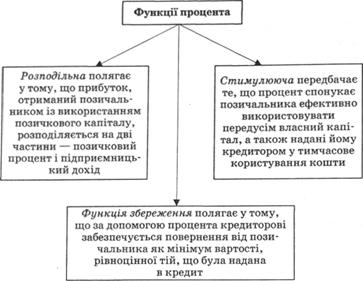

Функції процента наведено на рис. 12.1.

Відношення відсотка до даного в борг капіталу в сотих частках останнього називають процентною ставкою.

Рис. 12.1. Функції процента

Розмір процентної ставки на макроекономічному рівні залежить від попиту і пропозиції, які сформувалися на кредитному ринку, стабільності монетарного ринку в країні, рівня облікової ставки національного банку. Як правило, комерційні банки за основу позичкового процента беруть облікову ставку національного банку з додаванням маржі.

Маржа – різниця між процентною ставкою за наданий банком кредит і ставкою, яку сплачує банк за куплені ресурси. Розмір маржі для банків, як правило, не регламентується, хоч у певних випадках центральний банк може це зробити. Комерційні банки зобов'язані коригувати розмір процентних ставок за надані кредити за кожної зміни облікової ставки НБУ кратно такій зміні. Головним фактором, який впливає на розмір облікової ставки, є рівень інфляції.

На розмір процентної ставки на мікроекономічному рівні впливають мета використання кредитних ресурсів, розмір кредиту, термін його використання та ступінь ризику. Як правило, кредитна ставка за надання кредиту на поточне фінансування виробничих потреб є найнижчою і визначається короткостроковим її використанням, а найдорожчою – процентна ставка, що надається торговельно-посередницьким фірмам, операції яких мають спекулятивний характер із підвищеним ризиком. Розмір ставки користування дрібними кредитами вищий, ніж за використання великих кредитів, оскільки останні потребують відносно менших витрат банків і надаються надійним позичальникам.

У фінансових розрахунках використовують дві форми процентної ставки. Наприклад, якщо величина даного в борг капіталу становить 100 гр. од., а розмір відсотка – 3 гр. од., то процентну ставку можна записати як 3%, або 0,03.

Застосовують процентні ставки фіксовані (постійні), які протягом певного періоду не змінюються, і плаваючі (змінні), що набувають усе більшого використання, особливо за середньострокових і довгострокових кредитів. За цими кредитами розмір ставки на весь строк не фіксується, а переглядається через узгодження строків з урахуванням зміни кон'юнктури грошового ринку, інфляції тощо. Час, протягом якого процентна ставка залишається незмінною, називають процентним періодом.

У розрахунку різних варіантів прибутковості грошових внесків ключове місце належить ставці відсотка, яка відіграє в ринковій економіці специфічну роль, забезпечуючи перерозподіл коштів відповідно до строку внеску та відображаючи пропорції співвідношення цінності справжніх і майбутніх грошових величин.

Ставка відсотка має велике значення в обґрунтуванні рішень з управління фінансами в ринковій економіці також тому, що вона тісно пов'язана з формуванням фондів споживання і нагромадження. Відсоток є специфічною ціною послуги, пов'язаної з відмовою від негайного споживання. З позиції сьогодення він показує справжню вартість майбутнього доходу.

Проблема захисту позичкового капіталу особливо актуальна в періоди економічної нестабільності й інфляції, коли реальна сума, що надавалася в кредит, може виявитися значно меншою від тієї, що була на момент кредитування. Ось чому потрібно відслідковувати номінальну і реальну процентні ставки.

Номінальна процентна ставка – це ціна грошової позики, що визначається як відношення річного доходу, отриманого на позичковий капітал, до суми позики без урахування зміни рівня цін під тиском інфляційного процесу.

Реальна ставка процента визначається шляхом порівняння між собою товарних еквівалентів з урахуванням інфляційного впливу. Розраховується вона за формулою

, (12.1)

, (12.1)

де  – реальна процентна ставка;

– реальна процентна ставка;

– номінальна процентна ставка;

– номінальна процентна ставка;

– річне зростання цін.

– річне зростання цін.

Якщо процентна ставка за кредит нараховується частіше, ніж один раз за рік, то річна процентна ставка обчислюється за формулою

, (12.2)

, (12.2)

де  – кількість разів нарахування процентів протягом року.

– кількість разів нарахування процентів протягом року.

У розрахунках процентних платежів використовуються такі поняття, як справжня вартість внеску (Present Value – PV); майбутня його вартість (Future Value – FV), тобто вартість внеску (кредиту) з нарахуванням доданих до нього процентних платежів. Утримування фінансових розрахунків для визначення найбільш прибуткового варіанта грошових внесків полягає у тому, щоб за відомою справжньою вартістю капіталу визначити майбутні обсяги виплат, і навпаки – на основі з майбутньої вартості розрахувати справжню вартість (вини пов'язані відсотком). У першому випадку на справжню вартість нараховується процентна ставка, а в другому – з майбутньої вартості віднімається дисконтна (облікова) ставка. Слід зазначити, що під час визначення майбутньої вартості відсоток підлягає сплаті наприкінці встановленого строку, а під час нарахування справжньої він виплачується перед установленим строком.

Розрахунок теперішньої вартості грошей називається процесом дисконтування майбутньої вартості грошей. Дисконт – це процентна ставка, що застосовується до грошових сум, які інвестор планує отримати у майбутньому для того, щоб визначити розмір інвестицій у теперішній час. Під час визначення дисконтних ставок враховують такі принципи:

– з двох майбутніх надходжень вищу дисконтну ставку матиме те, що надійде пізніше;

– чим нижчий визначений рівень ризику, тим нижчою має бути ставка дисконту;

– якщо загальні процентні ставки на ринку зростають, зростають і дисконтні ставки.

Дисконт може зменшитись, якщо наявні перспектива ділового піднесення, зниження інфляції та процентних ставок. Якщо зменшується дисконт, то зростає теперішня вартість майбутніх доходів.

У фінансових розрахунках використовуються прості і складні відсотки. У банківській практиці прийнято видавати кредити строком на 1 рік за простими процентними ставками, а строком більше 1 року – за складними.

Простим називається відсоток, який нараховується за первісним внеском наприкінці одного банківського строку. В основному такий термін становить 1 рік, але інколи – один, три, шість місяців, залежно від умов вкладання коштів. Час, до якого призначене нарахування відсотків, називається періодом нарахування. Він може як прирівнюватися до банківського строку, так і бути меншим за нього.

Щоб розрахувати величину простого відсотка, варто використовувати формулу

, (12.3)

, (12.3)

де  (Interest) – відсоток;

(Interest) – відсоток;

(Priccipal) – первісний внесок;

(Priccipal) – первісний внесок;

– строк кредиту;

– строк кредиту;

(Rate of Interest) – ставка відсотка.

(Rate of Interest) – ставка відсотка.

Для визначення кількості днів для розрахунку процентів використовуються такі методи:

– метод "факт / факт", за якого береться фактична кількість днів у місяці та році;

– метод "факт / 360м, за якого береться фактична кількість днів у місяці, але умовна у році – 360 днів;

– метод "30 / 360", за якого береться умовна кількість днів у місяці та році.

За розрахунку процентів враховується перший день договору і не враховується останній.

Якщо термін кредиту перевищує 1 рік, використовуються тільки складні процентні ставки (якщо інше спеціально не обумовлено). Складні проценти – це проценти, які нараховуються не тільки на первісну суму внеску, а й на всю суму процентів, що накопичилися за певний період. Для цього застосовується формула

, (12.4)

, (12.4)

де  – нарощена сума кредиту, тобто сума кредиту разом з капіталізованими відсотками;

– нарощена сума кредиту, тобто сума кредиту разом з капіталізованими відсотками;

– сума наданих коштів;

– сума наданих коштів;

– процентна ставка;

– процентна ставка;

– кількість періодів.

– кількість періодів.

Метод складних процентів інтригував людей завжди. На початку минулого століття англійський астроном Френсіс Бейлі підрахував, що британський пенс, інвестований під 5 % річних на умовах складних процентів у рік народження Христа, приніс би до 1810 р. стільки золота, що його вистачило б для заповнення 357 млн земних куль. Бенджамін Франклін був більш практичним. Після своєї смерті у 1790 р. він залишив по 1000 фунтів двом містам – Бостону та Філадельфії – з умовою, що ці гроші вони не будуть чіпати протягом 100 років.

Основні формули розрахунку складних та простих відсотків наведені у дод. 3.

Запитання та завдання для самоперевірки

Завдання для самостійного розв'язання

Модуль 4. СИСТЕМА ФІНАНСОВОГО ПОСЕРЕДНИЦТВА НА ЕТАПІ ГЛОБАЛІЗАЦІЇ ФІНАНСОВИХ ВІДНОСИН

Тема 13. ФІНАНСОВЕ ПОСЕРЕДНИЦТВО ГРОШОВОГО РИНКУ

13.1. Сутність, призначення і види фінансового посередництва

13.2. Банки як провідні суб'єкти фінансового посередництва. Функції банків

13.3. Небанківські фінансово-кредитні установи

Фінансово-кредитні інституції

Пенсійні фонди