Поняття ризику характеризує невизначеність настання певних подій у майбутньому, а ступінь ризику відображає міру цієї невизначеності. Комерційний ризик характеризує невизначеність в успішній реалізації стратегій фірми та в досягненні цілей фірми. Цей ризик включає в себе ризики, пов'язані з майновим становищем підприємства, його виробничою та фінансовою діяльністю. Комерційний ризик характеризує загрозу настання таких подій, які будуть протидіяти успішній діяльності фірми.

Деякі несприятливі для бізнесу події можуть бути малоймовірними і мати зовнішній характер, наприклад пожежа, землетрус, погіршення політичної чи економічної ситуації. Таких подій важко уникнути, а отже, важко уникнути чи суттєво знизити рівень відповідних їм ризиків.

Розглянемо основну частину комерційних ризиків, а саме фінансові ризики, які пов'язані з невизначеністю майбутніх фінансових результатів діяльності підприємства, або, іншими словами, з прийняттям фінансових рішень в умовах невизначеності.

Фінансовий ризик — це ризик не отримати задовільний фінансовий результат. Оскільки прибуток є основним фінансовим результатом будь-якої підприємницької діяльності, фінансовий ризик можна трактувати як невизначеність в отриманні майбутніх прибутків. Це не лише ризик отримати прибуток від фінансової діяльності, менший від запланованого, чи зазнати збитків. Це також ризик не використати сприятливу ситуацію на ринку, тобто ризик упущених можливостей.

Фінансові ризики є основними в діяльності фінансових інститутів і посідають чільне місце в діяльності підприємницьких структур. Основними видами фінансової діяльності є залучення грошових коштів та інвестування їх у фінансові активи. Непередбачуваність процентних ставок та валютних курсів впливає як на вартість фінансування, так і на дохідність інвестицій. І якщо для суб'єктів господарювання інвестування коштів пов'язано зі створенням більш-менш стабільного за структурою портфеля цінних паперів, для фінансових посередників залучені на ринку кошти використовуються як для здійснення торгівлі фінансовими ресурсами, так і для надання іншим суб'єктам ринку фінансових послуг, а також для проведення різноманітних фінансових операцій.

Фінансові ризики насамперед пов'язані зі змінами на фінансовому ринку та змінами в економіці. (Це можуть бути зміни процентних ставок, валютних курсів, зміни в діяльності галузей господарства чи в діяльності конкретних позичальників.) До фінансових ризиків відносять кредитний, процентний, валютний, галузевий ризики, ризик ліквідності та структури капіталу, операційні ризики (ризики невиконання угоди партнерами), а також ризик країни. Різні види ризиків можуть посилювати або нейтралізувати один одного.

Ефективна стратегія поведінки в умовах ризику дає змогу суб'єктам фінансового ринку успішно здійснювати свою діяльність і досягати поставлених цілей з найменшими втратами. Така стратегія, яку можна назвати стратегією управління ризиком, полягає у: виявленні схильності до ризиків; аналізі ризиків та їх оцінюванні; виборі методів управління ризиком; застосуванні вибраних методів; здійсненні фінансового контролю.

До основних методів управління ризиком належать:

• ухилення від ризику;

• зниження рівня ризику;

• поглинання та фінансування ризику;

• передача ризику іншій особі.

Ці методи можна використовувати як незалежно, так і в комплексі.

Метод ухилення від ризику застосовують у тому випадку, коли реалізація певного проекту може призвести до неприйнятних для суб'єкта господарювання наслідків і коли можна відмовитись від реалізації проекту. До способів ухилення від ризику можна віднести припинення операцій з суб'єктами, що знаходяться в країнах з дуже нестабільною економічною та політичною ситуацією, в регіонах з екстремальними погодними умовами.

До методів зниження ризику належать раннє виявлення процесів, що можуть призвести до збитків, обмеження розмірів можливих втрат тощо.

Поглинання ризику може бути як частковим, так і повним. Метод полягає у визнанні втрат і їх прямому чи непрямому фінансуванні за рахунок внутрішніх або зовнішніх джерел. Поглинання ризику, часткове чи повне, завжди є навмисним. Джерелами прямого фінансування є спеціальні фонди чи резерви, які створюються підприємницькими структурами та фінансовими інститутами. До непрямого фінансування належать страхові поліси, придбані даним суб'єктом ринку. Купуючи страховий поліс, підприємство тим самим частково фінансує свої можливі майбутні втрати.

Методами передачі ризику іншим суб'єктам ринку є передача ризику страховим компаніям з допомогою укладання страхового полісу, фінансовим посередникам з допомогою укладання різного роду строкових угод (хеджування), гарантам при укладанні кредитних угод та ін.

У багатьох випадках методи управління ризиком застосовуються послідовно. Якщо деякі чинники ризику усунені, рівень ризику знижений доступними засобами до певного рівня, частина ризику поглинута, досліджується можливість передачі ризику, що залишився, іншим суб'єктам ринку. Найбільш ефективними і поширеними засобами передачі основних видів фінансових ризиків є строкові угоди, а саме: фінансові форварди, ф'ючерси, свопи та опціони. Основною причиною появи їх на ринку була потреба в ефективному управлінні фінансовими ризиками — процентним та валютним.

Основним в оцінюванні ризику є обчислення певних числових характеристик і в кінцевому підсумку кількісна оцінка ризику. На сьогодні методи аналізу та оцінювання ризику базуються на поняттях і методах теорії ймовірності, оскільки саме поняття ризику тісно пов'язане з ймовірністю настання чи ненастання певної події в майбутньому.

Ймовірність характеризує міру невизначеності в настанні певної події в майбутньому. Вона позначається Р і приймає значення від 0 до 1. Ймовірність настання певної події дорівнює 1, коли ця подія безсумнівно відбудеться, і 0, коли настання події неможливе. Можна сказати, що існує значний ризик настання події, якщо ймовірність настання цієї події незначна. Фінансовий актив можна вважати високоризиковим, якщо ймовірність отримання доходу за ним та його ліквідність незначні.

Сукупність подій називають повною групою, якщо хоча б одна з цих подій обов'язково відбудеться. Сума ймовірностей Р, несумісних подій, які утворюють повну групу, дорівнює одиниці, тобто

£^=1. (12.14)

(.1

Нехай X — випадкова величина, яка обов'язково приймає одне із значень ХІ9 Х2, Хп. Ймовірність того, що X прийме значення Xlf дорівнює Р„ причому виконується рівність (12.14). Тоді середнім очікуваним (математичним очікуванням) величини X називають величину

М(Х) = ^Х,РГ (12.15)

Середнім очікуваним доходом від інвестицій (прямих чи портфельних) є величина

я

М(Д) = £я,/5, (12.16)

1-1

де Р| — ймовірність того, що дохід від інвестицій буде дорівнювати Д.

Якщо під прямими інвестиціями розуміти інвестиції коштів у певний інвестиційний проект, а під портфельними — у портфель фінансових активів, то формула (12.16) дасть змогу при визначених певним способом ймовірностях обчислити середній очікуваний дохід як за портфелем фінансових активів, так і за інвестиційним проектом.

Не вдаючись до проблем, пов'язаних з оцінюванням ймовірностей у конкретних випадках, обчислимо очікуваний дохід за портфелем.

Приклад. Є два портфелі фінансових активів І та II. Ймовірності Р, того, що дохід за портфелем становитиме і% (і = 1, 2,5), наведено в табл. 12.1.

Таблиця 12.1. Залежність між доходом за портфелем та ймовірністю його отримання

Портфель І | 0,1 | 0,2 | 0,4 | 0,2 | 0,1 | |

Rh тис. гр. од. | 85 | 95 | 100 | 105 | 115 | |

Портфель II | Л | 0,1 | 0,2 | 0,4 | 0,2 | 0,1 |

RЎ, тис. гр. од. | 75 | 90 | 100 | 110 | 125 |

Середній очікуваний дохід за портфелями І та II згідно з (12.16) дорівнює:

М(Л,) = 0,1 • 85 + 0,2 • 95 + 0,4 • 100 + 0,2 • 105 + 0,1 • 115 =

= 100 тис. гр. од.;

М(ДП) = 0,1 • 75 + 0,2 • 90 + 0,4 • 100 + 0,2 • 110 + 0,1 • 125 -

= 100 тис. гр. од.

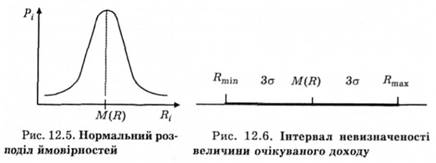

Функціональні залежності між величинами і?, та їх ймовірностями Рі називають кривими розподілу ймовірностей. Якщо ці залежності мають вигляд, як показано на рис. 12.5, відповідний розподіл називають нормальним. Цей розподіл має дуже широке практичне застосування як у математиці, так і в економіці та безпосередньо у фінансах. З достатнім ступенем точності можна вважати, що залежність між можливою величиною доходу та відповідною ймовірністю в цьому прикладі та багатьох інших прикладних задачах підпорядковується нормальному закону.

Проте не в усіх випадках така апроксимація ймовірностей є прийнятною. Наприклад, у разі дострокового погашення позики чи облігації, виконання американського опціону чи варанта, конвертації облігації в акцію існує невизначеність, пов'язана з можливістю вибору того чи іншого варіанта, яка викличе асиметрію в розподілі ймовірностей. Присутність такої асиметрії ускладнює оцінювання відповідних ризиків та управління ними. Отже, оцінювання ризиків у більшості випадків проводиться на основі дуже зручного у використанні нормального розподілу ймовірностей, а в разі потреби ризики оцінюються за більш складною методикою на основі асиметричного розподілу ймовірностей.

Визначимо ризик у термінах теорії ймовірності, а саме, яка ймовірність отримати дохід менший від очікуваного. Ступінь ризику доцільно вимірювати такою ймовірносною характеристикою, як стандартне відхилення, яке визначають за формулою

°-= £^(Д,-М(Я))2 . (12.17)

. '-і

Для нормального розподілу виконується так зване правило "За", яке має дуже важливе практичне застосування в теорії ризику, а саме ймовірність того, що величина середнього очікуваного доходу M{R) знаходиться в інтервалі [M(R) - Зо, M(R) + За] дорівнює 0,997. Це означає, що якщо відома величина а, можна майже беззаперечно стверджувати, що очікуваний дохід знаходиться в інтервалі [M(R) - Зо, М(і?) + За], або [Дmln, um.,]. Ймовірність того, що очікуваний дохід M(R) знаходиться в інтервалі [M(R) - a, M(R) + а], дорівнює 0,68, a того, що в інтервалі [М(Я) - 2о, M(R) + 2а], — 0,95.

Отже, величина а дає змогу оцінити міру невизначеності або, іншими словами, вказати інтервал невизначеності величини очікуваного доходу, тобто оцінити ризик (див. рис. 12.6).

Чим більша величина а у кожному конкретному випадку, тим більший інтервал невизначеності і ризик.

Визначимо за формулою (12.17) стандартне відхилення для портфелів І і П, тис. гр. од.:

а, - [0,1 (85 - 100)2 + 0,2 (95 -100)2 + 0,4 (100 -100)2 +

+ 0,2 (105-100)2 + 0,1 (115 - 100)2]1/2 - 7,42;

о2 = [0,1(75 - 100)2 + 0,2(90 - 100)2+ 0,4(100 - 100)2 +

+ 0,2(110 - 100)2 + 0,1 (125 - 100)2]|/2 - 12,85.

Отримані результати свідчать про те, що портфель II є більш ризи-ковим, ніж портфель І, хоча очікуваний дохід за портфелем І дорівнює очікуваному доходу за портфелем II.

Стандартне відхилення е абсолютним показником мінливості очікуваного доходу. Відносним показником мінливості очікуваного доходу с коефіцієнт варіації, який визначають за формулою

У=ШШ%- <12Л8>

Цей показник також відображає ризик і вимірюється в процентах до величини очікуваного доходу. Значення V < 10% відображає слабку мінливість, 10% < V < 25% — середню і V > 25% — високу мінливість.

У табл. 12.2 наведено середні зпачення коефіцієнтів варіації для деяких видів цінних паперів СШЛ за період з 1926 по 1991 р.

Таблиця 12.2. Мінливість доходу за різними видами цінних паперів

Назва цінного папера | Мінливість V, % |

Звичайні акції | 21,9 |

Венчурні акції | 37,3 |

Довгострокові державні облігації | 5,7 |

Державні казначейські білети | 3,1 |

Розділ 13. ОЦІНЮВАННЯ ФІНАНСОВИХ АКТИВІВ

13.1. Оцінювання грошових потоків

13.2. Механізм оціпюваппя фінансових активів

13.3. Оціпюваппя облігацій

13.4. Чутливість облігацій до зміп ринкових процентних ставок

13.5. Оцінювання акцій

13.6. Оцінювання дохідності операцій з фінансовими активами

13.7. Оцінювання дохідності кредитних та депозитних операцій

13.8. Теорія портфеля