7.1. Сутність цінової політика комерційного банку

Основним завданням цінової політики комерційного банку є одержання максимального прибутку при запланованому обсязі продажів. Цінова політика забезпечує довгострокове задоволення потреб клієнтів шляхом оптимального сполучення внутрішньої стратегії розвитку банку і умов зовнішнього середовища в межах довгострокової маркетингової стратегії.

Структура цінової політики складається з політики ціноутворення та політики управління цінами.

Політика ціноутворення - комплекс заходів щодо визначення з позицій маркетингу рівня цін і граничних цін на окремі групи продуктів і послуг. Ціноутворення завжди варто проводити з урахуванням особливостей продуктового ряду, його якості, корисності, вагомості та купівельної спроможності клієнтів, а також цін конкурентів.

Політика управління цінами - комплекс заходів для підтримки умовних цін при їх фактичному регулюванні відповідно до різноманітності та особливостей попиту, конкуренції на ринку.

Основні етапи розробки цінової політики:

- аналіз цін: цінові норми; характеристика клієнтів; обґрунтована диференціація цін (за регіонами, категоріями клієнтів, періодами року тощо); тенденції зміни цін; погодженість цінових норм з іншими інструментами маркетингу; гнучкість попиту за ціновим фактором; реакція конкурентів на зміну цін; відповідність ціни іміджу продукту чи послуги; етап життєвого циклу продукту чи послуги; норми знижок;

- визначення завдань цінової політики: встановлення цілей і напрямків ціноутворення. Цілі ціноутворення: прибуток, виручка, підтримка цін, протидія конкуренції. Напрямки ціноутворення: за рівнем цін, за регулюванням цін, за системою знижок;

- остаточне ухвалення рішення за ціновою політикою.

Ціноутворення здійснюється з урахуванням етапів життєвого циклу банківського продукту чи послуги.

На стадії запровадження нового виду банківського продукту чи послуги розрізняють чотири типи цінової стратегії:

1. Стратегія інтенсивного (активного) маркетингу, яка передбачає встановлення високої ціни та значні витрати, пов'язані із стимулюванням збуту. Високою ціною забезпечується високий прибуток, а значні витрати на стимулювання збуту дозволяють швидко просунути продукт чи послугу на ринок. Реалізація цієї стратегії доцільна у випадках коли:

- клієнти не інформовані про продукт чи послугу;

- інформовані клієнти є споживачами з високим рівнем доходів;

- необхідно протидіяти конкуренції.

2. Стратегія вибіркового проникнення - встановлення високої ціни, при незначному стимулюванні збуту. Використовується коли:

- місткість ринку невелика;

- продукт чи послуга відома більшості клієнтів;

- клієнти готові платити високу ціну;

- конкуренція незначна.

3. Стратегія широкого проникнення - встановлюється низька ціна при одночасно високих витратах на маркетингові заходи. Вважається ефективною швидкого виходу на ринок і захоплення максимально можливої його частки. Застосовується коли:

- наявна значна місткість ринку банківських продуктів і послуг;

- клієнти частково інформовані;

- значна конкуренція;

- збільшення обсягу продажів зменшує витрати на одиницю продуктів чи послуг.

4. Стратегія пасивного маркетингу заснована на низькій ціні та незначних витратах на стимулювання збуту. Виправдана, коли рівень попиту визначається переважно ціною.

На наступній стадії життєвого циклу продукту чи послуги - стадії росту - конкуренція зазвичай посилюється, тому новий продукт (послуга) починає поступово витісняти продукт (послугу) конкурентів, які форсують маркетингову діяльність. У цій ситуації необхідно:

- поліпшувати якість продукту (послуги);

- охоплювати нові цільові сегменти;

- підсилювати рекламу з акцентом на престижність з метою формування у споживачів-новаторів прагнення до повторної покупки.

На стадії зрілості продаж стабілізується, і головну роль починають відігравати клієнти-консерватори.

На стадії насичення продаж цілком стабілізується та підтримується повторними покупками.

Щоб запобігти стадії спаду, запроваджуються заходи для "підбадьорення" продажів, наприклад, значне зниження цін з метою зробити продукт (послугу) доступною для тих категорій клієнтів, що не здобули її через високу ціну.

Одним із факторів впливу на процес ціноутворення є аналіз цін конкурентів. Ціна є найпомітнішою з усіх складових конкурентноздатності, тому її зміни швидше виявляються та викликають відповідну реакцію конкурентів. Зміни інших елементів маркетингу менш помітні, на їх зміну складніше відреагувати організацією відповідних дій.

При встановленні ціни необхідно враховувати можливу реакцію основних груп клієнтів, яка тісно пов'язана з їх очікуваннями та репутацією банка. Клієнти зазвичай віддають перевагу продуктам (послугам) за вищою ціною, але від банків із сформованим позитивним іміджем. При цьому варто уникати формування несприятливої суспільної думки про, так званий, "надлишковий прибуток", що спонукає клієнтів шукати більш прийнятні альтернативи.

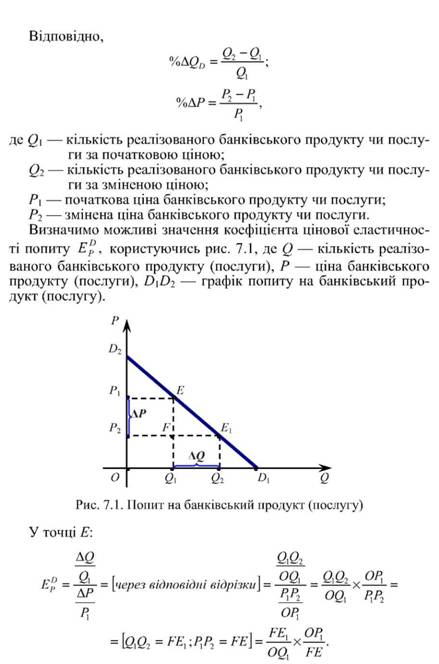

Попит на банківські продукти і послуги змінюється під впливом цінових і нецінових факторів. Для аналізу та прогнозних оцінок реальних ринкових ситуацій важливим є не абсолютне значення обсягів попиту, а його зміна під впливом певних факторів, тому доцільно користуватися показниками відносних змін. Еластичність попиту є одним з таких показників.

Еластичність попиту - це міра чутливості попиту до дії цінових або нецінових факторів. Чим вища чутливість, тим вища міра еластичності попиту.

Якщо попит змінюється під впливом ціни, то має місце цінова еластичність попиту. Кількісно реакцію попиту на зміну ціни

виражають через коефіцієнт цінової еластичності попиту :

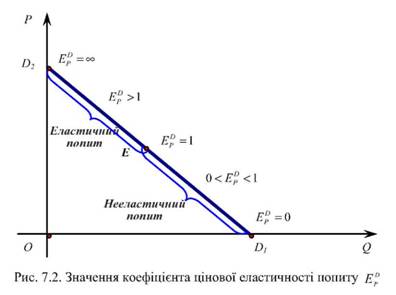

Якщо попит на банківські продукти чи послуги є еластичним, то ЕР > 1, що, з позицій маркетингу, дозволяє зробити такі висновки:

- продукт чи послугу купують цільові (не випадкові) групи клієнтів, які відчутно реагують на зміну ціни;

- продукт чи послуга має значну частку в їхньому бюджеті;

- продукт чи послуга має замінники, які пропонують конкуренти.

Таким чином, збільшення доходів від реалізації в цьому випадку можливе лише за рахунок зниження ціни чи такої трансформації продукту чи послуги, яка призведе до зменшення еластичності попиту.

Якщо попит на банківські продукти чи послуги є нееластичним, то Ер! < 1, що, з позицій маркетингу, дозволяє зробити такі висновки:

- кількість банків, які пропонують цей продукт чи послугу, обмежена;

- клієнти малочутливі до зміни ціни, що дає їм певну "ринкову владу", тобто можливість маніпулювати цінами в широкому діапазоні;

- за інших рівних умов, чим менша еластичність попиту, тим меншу частку цей продукт або послуга має в бюджеті клієнта.

В такому випадку збільшення доходів від реалізації можливе лише за рахунок підвищення цін на банківський продукт або послугу.

Якщо ЕР = 1, попит на банківський продукт чи послугу має назву попит одиничної еластичності. Збільшення чи зменшення ціни на продукт чи послугу, в цьому випадку, не змінює загальний обсяг доходів від реалізації. Такий рівноважний стан свідчить про недоцільність зміни ціни з метою збільшення обсягів доходів від реалізації. Однак така ситуація не є сталою у часі і значно залежить від, навіть незначних, кон'юнктурних коливань. Фактори впливу на еластичність попиту:

- наявність субститутів: чим більше субститутів, чим більше схожі їх основні властивості, тим більша еластичність попиту; відсутність субститутів передбачає абсолютну нееластичність попиту;

- можливості використання продукту (послуги): чим більше таких можливостей, тим більша еластичність попиту;

- міра насиченості ринку: висока насиченість ринку передбачає низьку еластичність попиту;

- фактор часу: попит більш еластичний у довгостроковому періоді;

- питома вага продукту (послуги) у бюджеті клієнта: чим

більша питома вага у бюджеті, тим вища еластичність попиту;

- розмір доходу: чим вищий розмір доходу, тим менша еластичність попиту;

- якість продукту (послуги): чим вища якість, тим менша еластичність попиту.

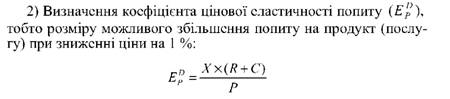

Коефіцієнт цінової еластичності попиту використовується у методиці оцінки збільшення попиту на продукт чи послугу при зниженні ціни. Сутність цієї методики така:

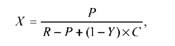

1) Визначення значення X, на яке необхідно збільшити випуск продуктів (послуг) при запланованому зниженні ціни для того, щоб прибуток не зменшився:

де Р - заплановане зниження ціни;

Я - прибуток на одиницю продукту (послуги) при колишній ціні; С - собівартість одиниці продукту (послуги) при колишній ціні; У - питома вага (частка) змінних витрат при існуючому обсязі виробництва.

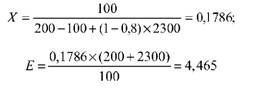

Приклад. Нехай необхідно з'ясувати, як відреагує попит на акції інвестиційних фондів програми "Зоряний капітал" АКБ "X" при зниженні ціни на одну акцію на 100 грн. Відомо, що

Р = 100 грн - заплановане зниження ціни;

Я = 200 грн - прибуток на одну акцію при колишній ціні;

С = 2300 грн - собівартість однієї акції при колишній ціні;

У = 0,8 - питома вага змінних витрат при існуючому обсязі виробництва.

Тоді,

Таким чином, при зниженні ціни на 100 грн попит зросте на 4,465 %. Далі можна розрахувати, наскільки зміниться прибуток при такому зростанні обсягів продажів, і, на цій основі, прийняти рішення про зниження ціни або відкоригувати розмір зниження.

7.2. Методи ціноутворення

7.3. Формування цін на банківські продукти і послуги

7.4. Структура ціни кредитних продуктів

7.5. Особливості цінової політики комерційних банків у розрізі депозитних продуктів

7.6. Собівартість банківських продуктів і послуг

7.7. Трансфертне ціноутворення

Розділ 8. Продаж банківських продуктів і послуг

8.1. Канали збуту комерційного банку

8.2. Філійна мережа комерційного банку