Для визначення оптимального, з позицій попиту та пропозиції, рівня цін, застосовують два традиційні методи ціноутворення:

- витратний метод ціноутворення - орієнтація на витрати та цільовий для банку прибуток;

- адміністративні методи ціноутворення - орієнтація на ціни основних конкурентів або одного конкурента-лідера.

Витратний метод передбачає аналіз інформації про повні, прямі, посередницькі, стандартні та граничні витрати; враховує політику цільової ціни та цільової норми прибутку.

Конкретними прикладами витратних методів ціноутворення є метод "середні витрати плюс прибуток" і метод розрахунку ціни на основі точки беззбитковості.

Метод "середні витрати плюс прибуток" передбачає встановлення цін, виходячи з витрат на виробництво і реалізацію продуктів і послуг шляхом додавання націнки залежно від розміру цільового прибутку. Наприклад, якщо витрати на одиницю продукту чи послуги (5од) складають 30 грн, а банк планує одержати частку прибутку (77), яка дорівнює 20 %, то, ціна (X) визначиться пропорцією: 30 грн - 80 % ціни; X грн. - 100 % остаточна ціна. Тоді X = 30 х 100 / 80 = 37,5 грн - остаточна ціна. Якщо цільовий прибуток заданий у процентному вираженні, то ціна визначається за формулою:

Якщо цільовий прибуток використовується у розрахунках не в процентному, а у грошовому вираженні, тоді ціна визначається за формулою:

Метод розрахунку ціни на основі точки беззбитковості. Точка беззбитковості визначається як кількість продуктів чи послуг, для якої ТЯ = ТС (ТЯ - загальний дохід від реалізації, ТС - загальні витрати, пов'язані з виробництвом), або середні загальні витрати дорівнюють ціні, тобто АТС = Р. Виходячи з цих умов, при відомих витратах і планованому обсязі випуску, робиться розрахунок ціни.

Адміністративні методи передбачають:

- орієнтацію на середні ринкові ціни (галузеві) певного продукту чи послуги;

- орієнтацію на цінового лідера;

- орієнтацію на попит за результатами постійного моніторингу інтенсивності попиту клієнтів залежно від зміни ціни.

Прикладами адміністративних методів ціноутворення є метод розрахунку ціни на основі "корисності" продукту чи послуги для клієнта та метод установлення цін з урахуванням цін конкурентів.

Метод розрахунку ціни на основі "корисності" продукту чи послуги для клієнта передбачає, що витратні орієнтири відходять на другий план, поступаючись місцем сприйняттю продукту чи послуги клієнтом. Для посилення "корисності" продукту чи послуги банк використовує нецінові заходи впливу: сервісне обслуговування, гарантії, право користування додатковими послугами за нижчою ціною або безкоштовно.

Метод установлення цін з урахуванням цін конкурентів

передбачає, що банк орієнтується на поточні ціни конкурентів і меншу увагу приділяє показникам витрат і попиту. Верхня межа ціни встановлюється попитом, нижня - витратами, зона між ними - це поле цінової гри, де основними орієнтирами ціноутворення є ціна конкурентів і власні конкурентні позиції.

Можлива ситуація, коли при незмінності витрат банку, підвищення попиту провокує збільшення ціни, падіння попиту - зменшення ціни. Така ситуація має назву "цінова дискримінація".

Цінова дискримінація є варіантом цінової політики, за якою продукти чи послуги одночасно продаються за кількома цінами залежно від місця та часу продажу, від категорії клієнтів.

Хоча ціни на всі елементи продуктового портфеля банк встановлює з урахуванням прийнятої цінової політики, на кожній стадії просування продуктів і послуг на ринок необхідно регулювати ціни відповідно до обсягів і умов реалізації, реакції клієнтів тощо.

Стимулююча роль ціни має прояв у системі знижок. Введення будь-яких видів знижок спрямовується на зміцнення ринкових позицій комерційного банку. Одночасно існують надбавки до ціни (зазвичай, у вигляді штрафних санкцій) залежно від термінів відстрочки платежів, що розраховуються на основі банківської ставки на кредит. При прискоренні платежів, порівнянно з наданою відстрочкою, можуть встановлюватися премії, розміром, наприклад 0,5 %, за кожен день випередження.

Бонус - це премія, надана клієнту за обсяг придбаних продуктів чи послуг за конкретний період часу або, інакше кажучи, накопичувальна знижка. Він має прояв у додатковій невеликій знижці на всі минулі платежі та враховується в чергових платежах за конкретний період часу.

Аналізувати результати від запровадженої системи знижок і бонусів необхідно регулярно. Знижки і бонуси є ціновими інструментами маркетингу, які у різні періоди часу можуть використовуватись для вирішення різних завдань. Система знижок і бонусів повинна коригуватись залежно від ситуації на ринку банківських продуктів і послуг, але не в рамках укладених договорів, оскільки це підриває довіру клієнтів.

З одного боку, ціна формується під впливом попиту, з іншого - формує попит. Ціна безпосередньо визначає рівень попиту, обсяги продажів, прибутку і рентабельності всієї діяльності банку, а також фіксує умови, за яких досягається окупність витрат у межах зазначеного часового горизонту. Занадто висока чи низька ціна значно впливає на економічні показники діяльності банку.

Ціна нерозривно пов'язана з якістю банківських продуктів і послуг, істотно впливає на ефективність їх позиціонування, є однією з основних складових формування і підтримки іміджу комерційного банку.

Цінова політика комерційного банку повинна враховувати такі моменти:

- ціна пов'язана зі споживчою вартістю банківських продуктів і послуг;

- реальний процес формування цін відбувається у сфері реалізації банківських продуктів і послуг, тобто на ринку, під впливом попиту, пропозиції і товарно-грошових відносин;

- ціна залежить від складності господарських зв'язків (будь-яка проміжна ланка у каналі розподілу накладає на собівартість додаткові витрати).

Визначення ціни виходить за межі простого порівняння кількісних факторів. Слід звернути увагу на різне уявлення щодо цін з боку банку та клієнтів. Для комерційного банку ціна продуктів і послуг є мірою витрат, обсягу продажів, доходів, прибутку. Для клієнтів ціна є мірою, за допомогою якої можна порівняти ринкову пропозицію цього продукту чи послуги, оцінити його (її) доступність і корисність. Тобто, з точки зору клієнта, поняття ціни виходить за рамки її номіналу, охоплюючи всі можливі зиски, пов'язані з придбанням та експлуатацією продукту чи послуги, визначаючи, в остаточному підсумку, цінову чутливість клієнта.

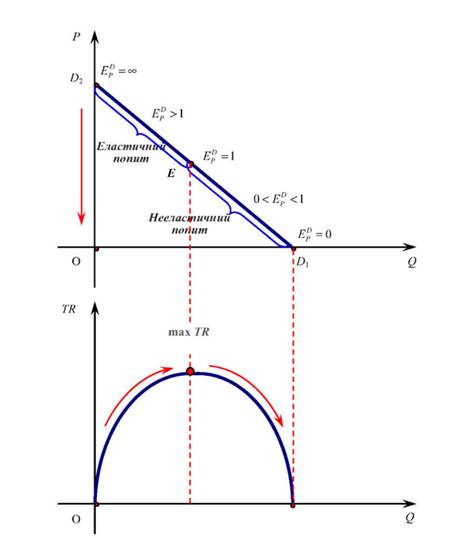

Визначення чутливості клієнтів до цін є одним із основних стратегічних завдань цінової політики комерційного банку. Висока ціна потенційно сприяє значному збільшенню прибутковості, але, разом із тим, зменшується кількість клієнтів. Низька ціна приваблює більшу кількість клієнтів, але малоприбуткова для банку. У зв'язку з цим, доцільною для використання є залежність між значеннями коефіцієнта цінової еластичності попиту та загальним доходом, а саме: зменшення ціни банківського продукту чи послуги призводить до збільшення загальних доходів банку від його (її) реалізації за умови еластичного попиту; за умови нееластичного попиту зменшення ціни банківського продукту чи послуги призводить до зменшення загальних доходів банку від його (її) реалізації(рис. 7.3).

Сутність цінової політики комерційного банку полягає в тому, щоб установити на продукти і послуги такі ціни і так маніпулювати ними залежно від кон'юнктури ринку банківських продуктів і послуг, щоб зберегти або збільшити ринкову частку, отримати цільові прибутки, забезпечити довгостроковий комерційний успіх.

Рис. 7.3. Залежність між рівнем ціни банківського продукту (послуги) і загальним доходом комерційного банку від його (її) реалізації на різних інтервалах цінової еластичності попиту

Цінова політика є одним із елементів комплексу маркетингу, який потребує витрат на реалізацію заходів, пов'язаних із трансформацією продуктового портфеля, забезпеченням його конкурентоспроможності. Ринкова пропозиція банківських продуктів і послуг є надто однорідною, тому різниця в цінах стає суттєвим чинником конкурентоспроможності банку. Разом із тим, ексклюзивність будь-якого творчого заходу цінової політики має дуже короткий вік, оскільки легко копіюється, певним чином модифікується і впроваджується банками-конкурентами. Наведені причини помітно ускладнюють процес розробки заходів ефективної цінової політики банку.

Розробка заходів цінової політики комерційного банку пов'язана з вирішенням таких практичних питань:

- в яких випадках і на яких ринках необхідно активізувати цінову політику;

- коли необхідно відреагувати за допомогою ціни на ринкову політику конкурентів;

- якими заходами цінової політики повинно супроводжуватися впровадження інноваційного продукту (послуги), особливо коли відсутні прямі субститути;

- які елементи продуктового портфеля потребують перегляду цін;

- яким повинен бути розподіл цінових змін у часі;

- якими ціновими змінами можна збільшити ефективність інших заходів збутової політики.

Недоопрацьованість цінової політики, зазвичай, пов'язана з такими причинами:

- ціноутворення надмірно орієнтовано на витрати;

- негнучкість цінової політики;

- ціна розглядається у відриві від інших елементів комплексу маркетингу;

- ціни недостатньо диференційовані за окремими варіантами продукту (послуги) та цільовими сегментами.

Дедалі більше в банківському секторі підвищується значення нецінової конкуренції. Слід зазначити, що при неціновій конкуренції роль ціни не зменшується, однак якість продуктового портфеля, якість банківського обслуговування, надійність і фінансова стійкість комерційного банку дозволяють підвищити конкурентоспроможність, залучити нових клієнтів посилити ринкові позиції і, в остаточному підсумку, на цій основі збільшити ціну. Взагалі, це і є суто маркетинговий підхід до процесу ціноутворення.

Цінова політика є складовою частиною механізму банківського маркетингу і формується, виходячи з мети його реалізації.

Оптимальною є та ціна, яка залишає у клієнта відчуття вигідної угоди. Не обов'язково, щоб ціна була нижчою, ніж реальна оцінка споживчої вартості з позицій клієнта. Важливо, щоб вона сприймалася як допоміжний стимул у запропонованому пакеті споживчих якостей.

Розробка цінової політики комерційного банку передбачає трирівневий економічний аналіз - на рівні економіки загалом, на рівні галузі і на рівні банку. Результати такого аналізу надають керівництву банку можливість зіставляти ринкові потреби з власними можливостями.

7.4. Структура ціни кредитних продуктів

7.5. Особливості цінової політики комерційних банків у розрізі депозитних продуктів

7.6. Собівартість банківських продуктів і послуг

7.7. Трансфертне ціноутворення

Розділ 8. Продаж банківських продуктів і послуг

8.1. Канали збуту комерційного банку

8.2. Філійна мережа комерційного банку

8.3. Інтеграція вітчизняних банків у світову фінансову систему

8.4. Особливості збутової діяльності транснаціональних банків