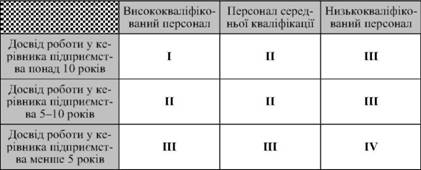

Класифікацію позичальників за їх кадровим потенціалом

можна здійснювати на основі такої матриці:

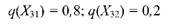

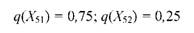

Визначивши клас позичальника на підставі даних за минулим досвідом роботи з ним (С(Х31)) і клас позичальника за його кадровим потенціалом (С(Х32)), можна визначити клас позичальника за його репутацією (С(K12)). Для цього слід встановити ваги, які відображають значущість минулого досвіду роботи з позичальником і його кадрового потенціалу з погляду репутації позичальника. Вони можуть бути такими:

З урахуванням цього, формула для визначення класу позичальника за його репутацією матиме такий вигляд:

Тепер залишається визначити клас позичальника за запропонованим способом забезпечення повернення позики. Якщо кредит бланковий (без забезпечення), цей клас не визначається, а ризик щодо забезпечення позики береться рівним 1. У вітчизняній банківській практиці найпоширенішими є такі способи забезпечення кредитів: гарантія або порука третьої особи, страхування та застава.

Класифікація гарантів та поручителів за їх фінансовим станом здійснюється аналогічно до класифікації позичальників за цим критерієм. Якщо в ролі гаранта або поручителя виступає банківська установа, визначення її класу за фінансовим станом здійснюється на підставі рейтингу комерційних банків. У такий же спосіб можна визначити клас страховика за його фінансовим станом.

Класифікація гарантів, поручителів, страховиків за їх репутацією здійснюється аналогічно до класифікації позичальників за цим критерієм.

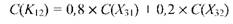

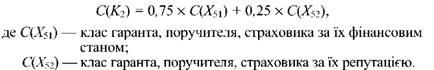

Для визначення класу гаранта, поручителя, страховика за їх платоспроможністю слід встановити ваги, які відображають значущість фінансового стану q(Xs) та репутації д(Х52) з погляду платоспроможності. Вони можуть бути такими:

Тоді формула для визначення класу гаранта, поручителя, страховика за їх платоспроможністю матиме такий вигляд:

Визначення класу позичальника за запропонованою ним заставою здійснюється за такими критеріями: ліквідність, стабільність цін, придатність до зберігання.

Ліквідність застави (Х41)

Класифікацію предметів застави за мірою їх ліквідності можна здійснювати таким чином:

І клас ("5") - абсолютно ліквідні активи (грошові кошти, короткострокові фінансові вкладення);

II клас ("4") - високоліквідні активи (дебіторська заборгованість, інші оборотні активи);

III клас ("3") - середньоліквідні активи (виробничі запаси, незавершене виробництво, готова продукція, товари, довгострокові фінансові вкладення);

IV клас ("2") - низьколіквідні активи (основні засоби, нематеріальні активи, обладнання, незавершене будівництво).

Стабільність цін на заставу (X42)

Доцільно вирізняти два класи предметів застави залежно від стабільності цін на них:

II клас ("4") - предмети застави, що не підлягають знеціненню;

III клас ("3") - предмети застави, що підлягають знеціненню.

Придатність застави до зберігання (X43)

Класифікацію предметів застави за придатністю до зберігання можна здійснювати таким чином:

І клас ("5") - предмети застави без терміну придатності до зберігання або з терміном придатності до зберігання, що перевищує термін кредиту;

IV клас ("2") - предмети застави з терміном придатності до зберігання, меншим від терміну кредиту.

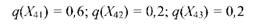

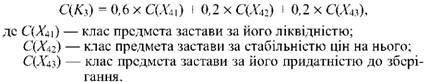

Для визначення класу позичальника за якістю запропонованої ним застави слід установити ваги, які відображають значущість ліквідності застави q(X41), стабільності цін на заставу q(X42), придатності застави до зберігання q(X43) з погляду якості застави. Вони можуть бути такими:

З урахуванням цього, формула для визначення класу позичальника за якістю запропонованої ним застави матиме такий вигляд:

І нарешті, для визначення кредитного ризику банку, пов'язаного з кредитоспроможністю позичальника, який буде виражатись імовірністю втрати банком позикової вартості, слід нормалізувати оцінки класів позичальника за його фінансовими можливостями (С(К)), репутацією (С(К12)) і запропонованим забезпеченням (С(Кг), С(Кз)) до ймовірностей Рп, Рп, Рг.

Для цього зручно використовувати таку схему:

Оцінка класу, C | Ймовірність несприятливої події, P11 |

[і;і,5) | 0,05 |

[1,5; 2,5) | 0,20 |

[2,5; 3,5) | 0,35 |

[3,5; 4] | 0,50 |

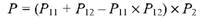

Застосовуючи правила оперування з імовірностями подій, можемо записати кінцеву формулу для визначення кредитного ризику банку, пов'язаного з кредитоспроможністю позичальника (Р):

Після цього отримана ймовірність (ризик) нормалізується до оцінки класу позичальника за його кредитоспроможністю та відповідною мірою кредитного ризику банку. Це зручно робити за такою науково обґрунтованою схемою:

Ризик (імовірність), P | Клас, C |

< 0,020 | І |

[0,020; 0,126) | II |

[0,126; 0,289) | III |

> 0,289 | IV |

Наведемо характеристику цих класів:

I клас - позичальники з абсолютно високим рівнем кредитоспроможності; їх кредитування для банку є майже безризиковим;

II клас - позичальники з високим рівнем кредитоспроможності; кредитуючи їх, банк бере на себе виправданий ризик;

III клас - позичальники з середнім рівнем кредитоспроможності; приймаючи рішення про кредитування, банк має ретельно проаналізувати можливі наслідки;

IV клас - позичальники з низьким рівнем кредитоспроможності; їхнє кредитування буде для банку невиправданим ризиком, і тому банк має відмовити позичальникам в наданні кредиту.

Отже, ретельність і всебічність аналізу кредитоспроможності позичальника, використання при цьому економіко-математичних моделей забезпечують ефективність організації кредитної та інвестиційної діяльності комерційного банку.

Ефективність організації кредитування та інвестування забезпечується безумовним поверненням позик, цільовим характером їх використання, стимулюванням зростання обсягу виробництва продукції, збільшенням частки кредитних вкладень, спрямованих на інвестиційні проекти у перспективні, високоефективні галузі.

Заходи кредитної та інвестиційної політики банку повинні враховувати поточний економічний стан держави, господарської ситуації у цьому регіоні та прогнози їх зміни на визначену перспективу. Проектування таких заходів має забезпечити поєднання інтересів банку, його акціонерів і вкладників та суб'єктів господарської діяльності з урахуванням загальнодержавних інтересів.

Принципи кредитної та інвестиційної політики банку доцільно поділяти на два види: загальноекономічні та специфічні.

Загальноекономічні принципи містять управління кредитними та інвестиційними операціями, процес кредитування та інвестування (дотримання терміну, цільового характеру, забезпеченості, платності), цілеспрямованість. До специфічних принципів належать ліквідність, дохідність, надійність.

Розглянемо ці принципи більш докладно. По-перше, зосередимо увагу на принципі управління кредитними та інвестиційними операціями. Закон покладає загальну відповідальність за кредитні та інвестиційні операції на раду директорів банку. Остання делегує функції щодо практичного управління на нижчі рівні управління і формулює загальні принципи й обмеження кредитної та інвестиційної політики. Тому здатність до управління залежить від компетентності керівництва банку та рівня кваліфікації його рядових працівників.

Банківське кредитування та інвестування здійснюється відповідно до принципами дотримання терміну, цільового характеру, забезпеченості, платності. Принцип дотримання терміну означає, що позика має бути повернута в попередньо обумовлений термін. Від дотримання цього принципу залежить можливість банку здійснювати кредитну та інвестиційну діяльність. Порушення цього принципу означає перетворення позики в прострочену. При порушенні термінів повернення і наявності прострочених позик нові кредити таким позичальникам, зазвичай, не видаються.

Принцип цільового характеру передбачає вкладення кредитних та інвестиційних коштів у конкретні господарські процеси. Його дотримання дає змогу комерційному банку приймати об'єктивніше рішення про можливість видачі позик, є певною гарантією забезпечення їх повернення.

Згідно з принципом забезпеченості, треба забезпечити зобов'язання позичальника щодо повернення позики. Це може досягатися за рахунок застави майна, на яке банком може бути звернуто стягнення.

Майно та інші форми забезпечення зобов'язань позичальника перед банком мають задовольняти таким вимогам:

- висока ліквідність: під ліквідністю активів (товарно-матеріальних цінностей, цінних паперів, фінансових вимог до третьої сторони тощо) мається на увазі здатність до конвертації готівкових коштів;

- здатність до довготермінового зберігання (як мінімум, протягом строку погашення позики);

- стабільність цін на заставлене майно;

- низькі витрати щодо зберігання і реалізації застави. Залежно від того, наскільки заставлене майно відповідає цим

умовам, визначається обсяг позики, що видається банком. Розмір позики під заставу майна встановлюється у процентах до ринкової вартості застави на момент укладання відповідної угоди. У разі неплатоспроможності позичальника кредитор має право на реалізацію застави з метою повернення з виручених коштів боргу клієнта й витрат на реалізацію.

Принцип забезпеченості означає наявність у банку права на захист своїх інтересів, недопущення збитків від неповернення боргу через неплатоспроможність позичальника.

Як носії гарантії повернення позики виступають різні види майна позичальника. В межах стратегії банківського маркетингу банк надає і не забезпечені майном позики (бланкові позики), однак вони мають обмежене використання, пов'язані з великим ризиком для банку і видаються під високий процент.

Згідно з принципом платності, в умовах ринкових відносин процент виражає споживчу вартість позичкового капіталу і є частиною додаткової вартості, що виплачується позичальником власникові цього капіталу.

Розглянемо принцип цілеспрямованості, принцип ліквідності, принцип надійності та принцип дохідності комерційного банку.

Принцип цілеспрямованості передбачає дотримання мети, яка була поставлена перед банком, і основних напрямків її реалізації.

Найважливішою функцією банку є підтримання достатності ресурсів, які відповідають потребам ліквідності при пред'явленні чеків до оплати, погашення депозитів, фінансування позичок. Ліквідність банку - це здатність задовольняти готівкою передбачувані та не передбачувані зобов'язання. Потреби в готівкових ресурсах задовольняються завдяки залученим і позиченим коштам, погашенню позичок, платежам за інвестованим банком капіталом, продажу активів. Ризик ліквідності виникає через раптове скорочення обсягу готівки та зумовлене цим залучення додаткових коштів за вищою ціною.

Важливою умовою видачі кредитів є надійність потенційного позичальника і прогнозування ризику неповернення кредиту чи інвестиційних коштів. В процесі роботи перед укладанням кредитного чи інвестиційного договору працівник банку зобов'язаний ретельно проаналізувати кредитоспроможність позичальника, тобто його здатність своєчасно погасити позику. Збереження основної суми боргу є одним із головних принципів, якого слід завжди дотримуватися при проведенні банком кредитних чи інвестиційних операцій. При цьому велике значення має встановлення доцільності позики: ні наявність солідного забезпечення, ні будь-які інші фактори не зможуть попередити кризову ситуацію, якщо позика в своїй основі є необгрунтованою.

Оцінюючи персональні якості позичальника, банк зосереджує свою увагу на таких моментах: репутація, порядність і чесність, професійні якості, матеріальне забезпечення. Ретельно вивчається фінансовий стан позичальника, ліквідність балансу, ефективність використання власних і позичених коштів. Для цього використовується бухгалтерська і статистична звітність позичальника за минулі періоди, матеріали попередніх перевірок на місці, прогнози його фінансового стану протягом усього строку користування позикою.

Дохід банку залежить, насамперед, від обсягу його кредитних та інвестиційних вкладень, розміру процентної ставки за кредитами, розміру і структури активів банку. Тому ці показники повинні ретельно аналізуватися банком і підтримуватися на належному рівні. Актуальним, у цьому зв'язку, є пошук нових джерел отримання доходів, розширення сфери послуг клієнтам для одержання додаткових доходів тощо.

Слід виокремити типи кредитної політики банків. Залежно від позиції банку ринку банківських продуктів і послуг і темпів його розвитку кредитна політика може бути агресивною і помірною.

Якщо банк має на меті швидке зростання активів, капіталу, завоювання нових сегментів чи зміцнення власних позицій на ринку в короткі строки в умовах жорстокої конкуренції з іншими банками, то така політика, пов'язана з підвищеним ризиком, має назву агресивної.

Помірна (класична) політика передбачає стабільне оптимальне зростання банку, тобто поступове охоплення нових сегментів ринку за триваліший час, проведення операцій із меншою мірою ризику.

Загальна мета кредитної та інвестиційної політики банку визначається у документі, який має назву - "Меморандум про кредитну та інвестиційну політику банку".

Меморандум - це письмовий документ, яким мають керуватися всі без винятку працівники банку. Зміст і структура меморандуму є різноманітною, тут формується загальна мета політики, визначаються міра ризику кредитів та інвестицій, правила та порядок здійснення кредитної та інвестиційної діяльності.

У документі зазначається, видачу яких позик адміністрація банку вважає можливою, а від яких рекомендують відмовитися. Наприклад, банк може рекомендувати видачу короткотермінових комерційних позик діловим фірмам із задовільним балансом і розрахунком прибутку або збитку, а також середньомісячних комерційних позик під заставу обладнання. Бажані персональні позики під заставу будівель. Водночас, банк не рекомендує розширювати видачу позик для довгострокових інвестицій, позик особам із сумнівною репутацією, позик під акції компаній закритого типу тощо.

У документі можуть бути визначені географічні райони, де можлива кредитна експансія комерційного банку. Наприклад, банк може обмежити сферу своїх кредитів містом, де він розташований, або районом у сільській місцевості.

Стратегія банківського маркетингу щодо формування інвестиційної та кредитної політики містить лише загальні орієнтири і рекомендації. Вона не сковує ініціативи практичних працівників. Наприклад, всупереч забороні видавати кредити фірмам із нестійким фінансовим станом, кредитний працівник може видати кредит малій фірмі, яка має невеликі проблеми, під додаткове забезпечення у вигляді особистої власності, яка належить директору фірми (наприклад, під заставу його будинку), що дасть змогу гарантувати повернення позики.

Виходячи із вітчизняного і світового досвіду, можна скласти

теоретичну модель впливу стратегії банківського маркетингу

на формування оптимальної кредитної та інвестиційної політики банку, яка зумовлена методологічно обов'язковими вимогами до процесу формування кредитної та інвестиційної політики і містить:

- загальні положення та цілі кредитної та інвестиційної політики, які визначають стратегію комерційного банку у сфері кредитування та інвестування;

- визначення тактики банку щодо управління кредитними та інвестиційними операціями з боку персоналу банку;

- деталізацію конкретних операцій та підходів до організації кредитного та інвестиційного процесу на різних етапах виконання відповідних договорів;

- систему заходів щодо контролю за процесами кредитування та інвестування.

Кожний елемент моделі тісно пов'язаний з іншими і є обов'язковим.

Таким чином, кредитна та інвестиційна політика банку визначається, по-перше, пріоритетами у виборі клієнтів, кредитних та інвестиційних інструментів; по-друге, нормами-правилами, що регламентують практичну діяльність банківського персоналу, який реалізує ці пріоритети; по-третє, можливістю управляти ризиком, яка залежить від компетентності керівництва банку і рівня кваліфікації персоналу.

10.6. Маркетинг-аудит комерційного банку

10.7. Модель взаємозв'язку банківського маркетингу і макроекономічної ситуації на ринку банківських продуктів і послуг

Розділ 11. Ефективність реалізації механізму банківського маркетингу

11.1. Економічні нормативи НБУ як індикатори ефективності реалізації механізму банківського маркетингу

11.2. Банківський маркетинг в моделі оптимізації структури пасивів і активів комерційного банку

11.3. Надійність комерційного банку

11.4. Ефективність кредитної політики комерційного банку

11.5. Модель оцінки ефективності інвестиційної політики комерційного банку

11.6. IT-інструменти аналізу ефективності реалізації механізму банківського маркетингу