Ще Аристотель у своїх "Риториках" зазначав: "Багатство полягає в користуванні майном, а не у володінні ним". Одну з таких можливостей користування майном надає оренда.

Оренда (від лат. arendare - віддавати в борг) - це наймання або здача майна, оформлені договором, відповідно до якого одна сторона - власник майна - надає його за певну плату в тимчасове користування іншій стороні - орендарю.

В Україні, відповідно до чинного законодавства, під орендною операцією розуміють господарську операцію суб'єкта підприємницької діяльності (орендодавця), що передбачає передачу права користування матеріальними цінностями іншому суб'єкту підприємницької діяльності (орендарю) на платній основі та на певний строк. При цьому об'єктом орендних відносин є матеріальні цінності, що входять до складу основних засобів (фондів) підприємства, за винятком тих, первісна вартість яких погашається протягом одного виробничого циклу.

Розрізняють оперативну і фінансову оренду.

Оперативна оренда - це господарська операція суб'єкта підприємницької діяльності, що передбачає передачу права користування матеріальними цінностями, які належать орендодавцю, на термін, що не перевищує строк їх повної амортизації та обов'язкового повернення цих матеріальних цінностей орендодавцю. При цьому право власності на орендовані цінності залишається в орендодавця протягом усього терміну оренди.

Фінансова оренда - це господарська операція, що передбачає придбання орендодавцем матеріальних цінностей за замовленням орендаря з подальшою передачею орендарю права користування цими цінностями на термін, не менший як строк їх повної амортизації з обов'язковою подальшою передачею права власності на ці матеріальні цінності орендарю. При цьому ризики загибелі або ушкодження об'єкта, усі види цивільної відповідальності, що можуть виникнути в зв'язку з використанням орендованого майна, а також витрати на поточний і капітальний ремонт несе орендар.

Орендна плата може встановлюватися на все орендоване майно в сукупності або окремо по Кожному об'єкту в натуральній, грошовій або змішаній формах. Розміри, умови та терміни внесення орендної плати, а також порядок її перегляду визначаються договором оренди. Орендна плата містить у собі суму амортизаційних відрахувань від вартості орендованого майна та орендний відсоток. В орендну плату можуть також входити кошти, передані орендарем орендодавцю для ремонту об'єктів під час та після закінчення терміну їх оренди.

Орендний відсоток за своєю економічною природою аналогічний відсотку за користування кредитом, з тією лише різницею, що в користування тут передається не грошова сума, а майно в натурально-речовинній формі.

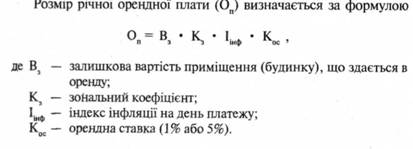

При оренді державного майна використовується Типовий договір оренди. В законодавчому порядку встановлюється і розмір орендної плати, який залежить від вартості орендованого майна.

При оренді нежилого приміщення (будинку) вартість орендованого майна визначається відповідно до його залишкової вартості, проіндексованої згідно із законодавством. При визначенні орендної плати враховуються зональні коефіцієнти, які встановлюються головними архітектурними управліннями міст. Зональні коефіцієнти визначаються залежно від місцезнаходження об'єкта в межах населеного пункту з урахуванням потенційної доходності. Сума орендної плати підлягає також коригуванню під час внесення чергового платежу відповідно до індексу інфляції, який щомісяця визначається Держкомстатом. Для комерційних, приватних, колективних, орендних та інших прирівняних до них підприємств і організацій вартість оренди за рік не повинна перевищувати 5% від вартості орендованого майна. Для бюджетних організацій - 1% від вартості майна.

Для орендаря орендна плата за надані в оперативну оренду приміщення нежилого призначення відноситься на собівартість продукції (робіт, послуг) у розмірах:

♦ по комунальній власності - у межах ставок орендної плати, встановлених місцевими органами державної виконавчої влади;

♦ по державній власності - у розмірі, визначеному відповідно до Методики розрахунку орендної плати, затвердженої КМУ.

Законом передбачено можливість суборенди.

Суборенда - це передача частини орендованого майна в оренду іншій особі на основі договору, в якому початковий орендар майна виступає вже як орендодавець.

Розмір орендної плати при суборенді регулюється тими самими нормативними актами, що і при оренді.

Лізинг (від англ. lease - оренда, здавання в найм) - це форма довгострокової оренди, пов'язана з передачею в користування машин та устаткування, транспортних засобів та іншого рухомого і нерухомого майна спеціальними лізинговими компаніями.

Суб'єктами лізингу є три сторони:

♦ постачальник або підприємство, що виготовляє основні фонди;

♦ лізингодавець (лізингова компанія);

♦ лізингоодержувач (суб'єкт господарювання).

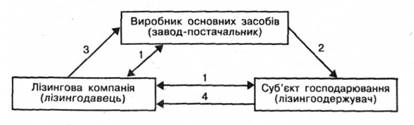

Процес здійснення лізингової операції складається з таких етапів (мал. 36):

1) укладання лізинговою компанією тристоронньої угоди з лізингоодержувачем та постачальником;

2) поставка основних засобів лізингоодержувачеві;

3) оплата лізинговою компанією постачальнику вартості основних засобів;

4) сплата лізингоодержувачем орендних (лізингових) платежів лізинговій компанії.

Фактично лізинг являє собою форму матеріально-технічного постачання з одночасним кредитуванням та орендою. При лізингу лізингоодержувач сплачує лізингодавцю не орендну плату, а повну вартість майна.

Виступаючи як особливий спосіб фінансування інвестицій, лізингові операції є своєрідною альтернативою банківському кредитуванню. Банки також досить широко практикують здійснення лізингових операцій, іноді створюючи спеціально для цих цілей дочірні лізингові компанії. Для здійснення лізингових операцій банк одержує необхідні для клієнтів основні засоби і здає їх в оренду, одержуючи за це орендну плату. Ця орендна плата не лише покриває витрати банку, пов'язані з придбанням об'єктів лізингу, а й містить у собі банківський прибуток.

Мал. 36. Схема лізингу

Маючи дочірню лізингову компанію, банк може через неї здавати устаткування в оренду, а через одне із своїх відділень здійснювати кредитування орендної плати. Це розширює ринок збуту банківських послуг.

З іншого боку лізинг є вигідним і для клієнтів, оскільки у них відпадає необхідність мобілізації грошових коштів на капітальні вкладення. Крім того, він дає змогу зберігати ліквідність, тому що не потребує значних одночасних фінансових вкладень для придбання устаткування, а також прискорює заміну застарілих основних фондів, скорочує терміни їх окупності і, в кінцевому підсумку, сприяє підвищенню ефективності виробництва.

Як і оренда, лізинг поділяється на оперативний та фінансовий.

Залежно від форми здійснення лізинг може бути прямим або непрямим, поворотним, компенсаційним, груповим (пайовим). Останнім часом набув поширення міжнародний лізинг, коли лізингова угода укладається між юридичними особами різних країн.

В Україні лізингові відносини регулюються Законом "Про лізинг". Цивільним кодексом, нормативними документами КМУ.

Лізинг здійснюється на основі лізингового договору, який може бути як тристороннім, так і двостороннім.

Об'єктом лізингу виступає рухоме і нерухоме майно, що може бути віднесене до основних засобів відповідно до законодавства (машини, устаткування, транспортні засоби, обчислювальна та оргтехніка, системи телекомунікації тощо), не заборонене до вільного обігу на ринку і щодо якого немає обмежень про передачу його в лізинг.

Об'єкт лізингу протягом усього терміну дії договору є власністю лізингодавця. При цьому майно, передане за договором фінансового лізингу, зараховується на баланс лізингоодержувача із зазначенням, що це майно взяте у фінансовий лізинг. Майно, передане за договором оперативного лізингу, залишається на балансі лізингодавця із зазначенням, що воно передане в оперативний лізинг.

Об'єкт лізингу, що підлягає реєстрації в державних органах нагляду (транспортні засоби тощо), реєструється за дорученням на ім'я будь-якої із сторін у встановленому законом порядку.

Лізинг був відомий з давніх часів. Уже у середньовіччі в Англії здійснювались операції, аналогічні сучасному лізингу. Одним з перших законів про лізинг можна вважати Закон Уельсу 1284 року - Statute of Wales. Предметом лізингових відносин на той час було фермерське обладнання та коні. На початку XIX століття, з розвитком промисловості, збільшився і перелік товарів, що здавалися на умовах лізингу. Особливу роль у цьому відіграв розвиток залізничного транспорту та вугільної промисловості. Проте найбільшого поширення лізингові операції набули у 50-60-х роках XX століття спочатку у США, а потім у Європі. Перша лізингова компанія у Франції була створена у 1961 році, у ФРН - у 1962, в Італії - у 1966.

Нині значна частина поліграфічного, енергетичного, комп'ютерного обладнання у США реалізується на умовах лізингу, оскільки лізинг розглядається тут, разом з іншим, ще й як один із способів просування на ринок продукції виробничого призначення. За оцінками експертів, прогнозована частка лізингу в обсязі світового експорту-імпорту машинобудівної продукції у найближчому майбутньому може становити до 10%.

В Україні нині склалися дуже сприятливі умови для розвитку лізингових відносин. Передумовами для цього є: велика потреба у відновленні виробничих потужностей, криза неплатежів, погіршення збуту продукції, спад виробництва тощо. Лізинг дає змогу не залучати позичковий капітал і не заморожувати власний, заощаджувати на витратах, пов'язаних з володінням майном, користуватися податковими пільгами та прискореною амортизацією об'єкта лізингу.

Глава 10. Ринок праці

10.1. Загальні положення

10.2. Організація праці

10.3. Облік та оплата праці

10.4. Трудовий договір

10.5. Відповідальність працівника і працедавця

Глава 11. Фінансовий ринок

11.1. Загальні положення

11.2. Банківська система