3.1. Рішення про інвестування у фінансові активи на основі розрахунку ризику і дохідності

3.1.1. Критерії оцінки ризику і дохідності окремих фінансових активів

Основою для прийняття інвестиційних рішень є співвідношення ризику і доходу. Оцінка ризикованості і доходу — це та основа, на якій базуються раціональні й розумні рішення про вкладення грошей. Пояснити значення ризику допоможе такий приклад. Відомо, що покласти гроші на рахунок в ощадний банк надійніше, ніж грати на іподромі. Банківські депозити дають нехай і невисокий, але постійний річний відсоток, гарантований зобов'язаннями банку і страхових корпорацій, а це надає впевненості, що відсотки на депозит і сам депозит завжди будуть повернуті. Доходи ж від виграшів на тоталізаторі на іподромі дуже невизначені, нестійкі й ризиковані. Тому, якщо внески в різні проекти будуть мати однакову віддачу, то обирають менш ризикований проект.

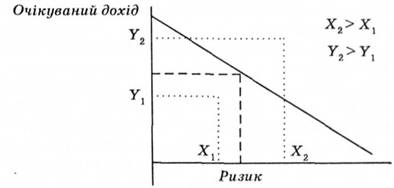

Співвідношення ризику і доходу має бути таким: віддача від вкладених грошей повинна пропорційно відповідати ризикованості внеску. Інакше кажучи, інвестори повинні одержати компенсацію за ризик (рис. 3.1).

Низький ризик пов'язаний з низькими доходами, високий — з високими. У фінансах ризик визначається рівнем мінливості (невизначеності) очікуваних доходів.

Рис. 3.1. Співвідношення ризику і дохідності

Другий фактор, що впливає на рівень ризику, — час.

Чим вищий рівень ризику, тим на більший дохід сподівається інвестор.

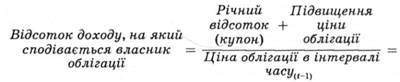

Оцінка віддачі від інвестицій може бути здійснена за такою формулою (3.1):

де Т — період часу;

Сpt — відсотки (купони), які виплачуються емітентом;

Рt — ціна облігації цього року;

Рt-1 — ціна облігації в попередньому році.

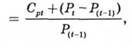

Для акцій вона становить

де Dt — дивіденди на акції.

Ризик визначається як відношення очікуваних результатів від середньої або очікуваної величини. Його також можна розглядати як шанс мати збитки або одержати дохід від інвестування в певний проект.

Для аналізу ризику найпростіше виділити дві категорії — рівень ризику і час.

Рівень ризику визначають шляхом порівняння ризикованості тих або інших вкладень. Ризик часу — це зростаюча функція часу, тобто чим більший період внеску, тим більший ризик. Звідси ризик містить безпечну ставку (на дуже короткий період) і премію за ризик часу. Безпечна ставка — це процентна ставка, що виплачується на не ризиковані активи або ті, які мають гарантований прибуток (державні облігації, які погашаються за 90 днів і гарантовані урядом). Премія за ризик — це необхідна норма доходу понад безпечний дохід на капітал.

Ризик можна оцінити, визначаючи невизначеність очікуваних доходів за певним проектом. Якщо ця нестійкість висока, то шанси надійно передбачити розміри майбутніх надходжень значно менші.

Якщо вважати, що безпечна ставка — це визначник, то премію за ризик від інвестицій у більш ризиковані активи можна визначити як різницю між загальним рівнем ризикованості різних активів і безпечною ставкою (табл. 3.1).

Таблиця 3.1. Розрахунок загального ризику та премії за ризик, %

Вид облігацій | Безпечна ставка | Премія за ризик | Загальний ризик |

Державні облігації 90-денні | 8 | 0 | 8 |

Державні облігації однорічні | 10 | 3 | 7 |

Державні облігації двадцятилітні | 15 | 4 | 11 |

Облігації корпорації двадцятилітні | 25 | 5 | 20 |

Зазначимо, що на ринку цінних паперів доходи утворюють капітальні доходи і дивіденди (або інтереси). Віддача фірми оцінюється доходом і грошовим потоком. Ці надходження дають базис для оцінки нинішньої вартості цінних паперів або проектів та їхньої залишкової прибутковості.

Щодо співвідношення ризику і доходу, то інвестори будуть вкладати гроші лише тоді, коли дисконтовані майбутні доходи перевищать початкові капіталовкладення. Розрахунок очікуваних доходів за невизначених умов проводиться на основі використання ймовірних значень, що визначають можливість або шанс того, що має статись.

Звичайний спосіб для визначення ризику активів — це обчислення відхилення від середнього або очікуваного доходу (або дисперсії (d)), що визначається формулою

де Еr — очікуваний дохід;

Pt — значення ймовірності доходу;

N — число спостережень;

Е — середній дохід;

t — число періодів.

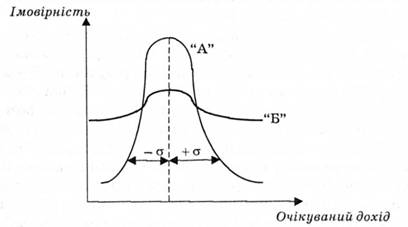

Рис. 3.2. Нормальний розподіл значень імовірностей акцій компаній

Припустимо, що розподіл імовірностей — нормальний (тобто половина значень у розподілі менша, ніж очікувана величина, а половина — більша), тобто симетрична (рис. 3.2). Тоді маємо два нормальні розподіли значень величин імовірностей, однак чим ближче лінія розподілу до очікуваної величини, тим більше впевненості в тому, що реальні результати ближчі до середньої очікуваної величини.

Дані для обчислення стандартного відхилення акції компанії "А" і "Б" наведені в табл. 3.2.

Таблиця 3.2. Обчислення стандартного відхилення акції компанії "А" (приклад для "А" і "Б")

Е | Еr | (Е - Er) | (Е - Еr)2 | Pi | (E-Er)3·Pi |

100 | 320 | -220 | 48 400 | 0,2 | 9680 |

333 | 320 | +13 | 169 | 0,6 | 101 |

500 | 320 | +180 | 32 400 | 0,2 | 6480 |

Разом дисперсія = | 16 261 | ||||

Стандартне відхилення (дисперсія) для "А" = da =  = 127.

= 127.

Розподіл для акції компанії "Б" вважається більш ризикованим, ніж для акції компанії "А" (тому що лінія розподілу для "А" вужча, а отже, дохід менш мінливий щодо очікуваної величини, тобто менший ризик).

У фінансових розрахунках допустимо вважати, що розподіл значень імовірностей нормальний, тому що дає можливість аналітикам отримувати певні очікувані результати. Проведені аналітичні розрахунки для акції компанії "Б" показали, що dб = 185. Статистики визначили: при нормальному розподілі можна очікувати, що 68 % результату (або доходів) будуть у межах одного стандартного відхилення від очікуваної величини. У попередньому прикладі, якщо відняти одне стандартне відхилення (dа = 127) від очікуваного доходу Еr = 320, результатом буде інтервал від 193 до 447. Цей інтервал свідчить про те, що в 68 з 100 випадків можна бути впевненим, що очікуваний дохід буде між 227 і 447 (dб> ddа).

Отже, ризик визначається з урахуванням мінливості очікуваних доходів. Чим більше коливаються доходи, тим більший ризик. Цю мінливість можна визначити за допомогою стандартного відхилення. Коли немає впевненості й у доходах, використовують прийнятий метод підрахунку очікуваних величин доходів і можливих стандартних відхилень. При цьому значення ймовірностей даються різним величинам доходів, які плануються.

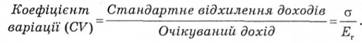

Як бути, якщо очікувані доходи за одним цінним папером відрізняються від доходів іншого? У цьому випадку важко порівнювати абсолютні показники дисперсії, які обчислюють за допомогою стандартних відхилень. Ви повинні визначити (або виміряти)ризикованість цінного папера щодо очікуваних доходів. Вимірником цього є коефіцієнт варіації (CV) або співвідношення ризику і доходу:

Наприклад, обчислимо значення співвідношення ризику і доходу, використовуючи цифровий матеріал з попереднього прикладу, в якому стандартні відхилення відповідно для акцій компаній "А" і "Б" мають значення 127 і 186:

1)CVA= 127: 320 = 0,39;

2)CVB= 185: 320=0,58.

При тому, що очікуваний дохід акцій компанії "А" збігається з доходом компанії "Б": Еr = 320, ризик (або стандартне відхилення) акції "А" менше, відповідно й більш сприятливе співвідношення ризику і доходу.

Для порівняння ризику й доходу різних інвестицій потрібно визначити відносний базис порівняння таких величин. Цю функцію виконує коефіцієнт варіації, який обчислюють за допомогою розподілу стандартного відхилення на очікуваний дохід. Чим нижчий коефіцієнт варіації, тим більш прийнятне вкладення грошей з погляду співвідношення ризику і доходу.

3.1.2. Ризик портфеля інвестицій

3.1.3. Оцінка дохідності окремих видів фінансових активів

3.2. Фінансовий ринок та його розвиток в Україні

3.3. Класифікація та характеристика інвестиційних якостей основних цінних паперів

3.4. Управління портфелем цінних паперів

Розділ 4. ІНВЕСТИЦІЇ В ЗАСОБИ ВИРОБНИЦТВА

4.1. Інвестиції на макро- та мікрорівнях

4.2. Реальні інвестиції та особливості управління ними

4.3. Оцінка доцільності реконструкції цеху