Після перевірки законності створення підприємства і встановлення належності суб'єкту активів, перевіряють порядок збереження і використання грошових коштів.

Спочатку перевіряють умови збереження грошових засобів в касі. Встановлюють відповідність приміщення встановленим вимогам: розміщення каси, наявність дверей, відповідність розміщення замків, вогнетривкого сейфа, наявність охорони в нічний час і під час отримання великих сум грошових коштів із банку. Необхідно також перевірити порядок забезпечення касира охороною при доставці грошових засобів із банку на підприємство-отримувача.

Особливу увагу потрібно звернути на наявність у відділі кадрів договору про матеріальну відповідальність касира за збереження грошових коштів.

Також виявляється наявність паспорта каси. Виконання вимог, які викладені в паспорті каси забезпечують надійне збереження грошових засобів.

Зокрема, в паспорті каси можуть бути передбачені такі умови зберігання грошових коштів в касі:

o двері під час здійснення касових операцій закриваються з середини;

o є залізні двері та вікно в коридор для видачі готівки;

o є в наявності вогнетривкий сейф;

o двері в касу пломбуються;

o є сигналізація і охорона;

o регулярно призначається водій із машиною;

o регулярно призначається охорона для перевезення готівки з банку;

o ключі від сейфа зберігаються у касира;

o ключі-дублікати від сейфа зберігаються в шухляді керівника підприємства;

o обов'язки касира виконують особи, які не займаються нарахуванням заробітної плати;

o договір про повну матеріальну відповідальність зберігається у відділі кадрів;

o підписують паспорт каси керівник підприємства, головний бухгалтер і касир.

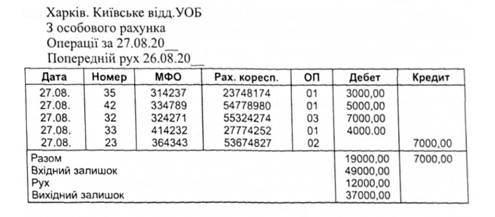

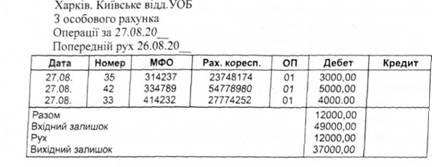

При визначенні правильності і повноти використання грошових коштів на поточних рахунках і в касі може використовуватись метод порівняння фактичних оборотів з оборотами за кожною випискою або з оборотами кожного касового рахунка (табл. 7,3.3.1,7.3.3.2.)

Таблиця 7.3.3.1. Дійсна виписка банку

Таблиця 7.3.3.2. Підкладна виписка

Перевіряють також порядок оформлення касових і банківських документів. Право першого підпису має керівник підприємства. Право другого підпису має головний бухгалтер підприємства.

Під час перевірки правильності відкриття рахунка в банках встановлюється;

o повнота пред'явлених у банк документів для відкриття поточних рахунків;

o наявність правильно складеного договору між банком і клієнтом;

o правильність нарахування відсотків за розміщений у банку вклад.

Дані, які клієнт повинен надати в банк перед відкриттям поточного рахунка, повинні містити таку інформацію:

- найменування;

- юридичну адресу;

- документи, що підтверджують державну реєстрацію;

- ідентифікаційний код відповідно до Єдиного державного реєстру підприємств;

- реквізити банку (де вже відкритий рахунок).

При відкритті першого банківського рахунка майбутній клієнт подає до банку такі документи:

o заяву про відкриття поточного рахунка;

o копію свідоцтва про державну реєстрацію юридичної особи в органі виконавчої влади;

o клопотання юридичної особи або відповідного органу приватизації до банку про відкриття рахунка;

o копію положення про відокремлений підрозділ;

o копію довідки про внесення відокремленого підрозділу до Єдиного державного реєстру підприємства;

o копію документа, що підтверджує взяття юридичної особи на облік в органі Державної податкової служби за місцем знаходження цього підрозділу;

o картку із зразками підписів і відтиском печатки.

Якщо відкривається поточний рахунок і формується статутний фонд, то подається:

- заява про відкриття поточного рахунка;

- копія засновницького договору;

- рішення засновників про визначення особи, якій надається право розпорядчого підпису;

- картка із зразками підписів і відтиском печатки.

При відкритті депозитного рахунка юридичній особі необхідно подати:

o копію свідоцтва про державну реєстрацію юридичної особи в уповноважених органах;

o копію довідки про внесення юридичної особи до Єдиного державного реєстру підприємств та організацій України (Код ЄДРПОУ);

o копію належним чином зареєстрованого установчого документа (статуту), засновницького договору;

o копію документа про взяття юридичної особи на облік в органі державної податкової служби;

o копію документа про повідомлення Фонду соціального страхування про намір відкриття депозитного рахунка. Такий документ подає юридична особа, яка використовує найману працю і є платником страхових внесків.

Під час перевірки зберігання грошових коштів необхідно знати, що каса повинна бути ізольована від інших службових і допоміжних приміщень. Звичайно в багатоповерховому будинку каса повинна бути розташована між поверхами. У двоповерховій будівлі каса повинна розміщуватися на верхньому поверсі. Каса повинна мати капітальні стіни, перекриття підлоги і стелі, внутрішні стіни, перегородки. Капітальні зовнішні стіни, перекриття, перегородки повинні бути з цегли або каменю, товщиною не менше 500 мм, бетонних стінних блоків, товщиною не менше 200 мм, бетонного каміння, товщиною не менше 90 мм у два шари, залізобетонних панелей, товщиною не менше 180 мм.

Приміщення каси повинно зачинятися двома дверима: зовнішніми і внутрішніми, мати спеціальне вікно для проведення операцій з клієнтами. Вікно повинно зачинятися з середини дверцятами з металевою накладкою та навісним замком. Вікно каси укріплюється металевими решітками типу "Сонце, що сходить" і не повинно перевищувати 200x300 мм. Вікна каси обладнуються решітками із сталевого прута діаметром не менше 16 мм.

Каса обладнується пожежно-охоронною сигналізацією. При цьому перший рубіж захисту створюється шляхом блокування будівельних конструкцій за периметром приміщень (віконних і дверних пройомів, люків вентиляційних каналів та ін.), які можуть бути доступні для проникнення в касу.

Особлива увага приділяється другому (внутрішньому) рубежу захисту. Він обладнується шляхом використання ультразвукових, оптико-електронних, радіохвильових та інших сповідувачів пожежно-охоронної сигналізації, які виводять на пульт централізованого нагляду охоронних підрозділів.

Під час перевірки з'ясовується місцезнаходження ключів-дублікатів. Вони повинні знаходитися в опечатаних касиром пакетах (скриньках) у керівника підприємства. Не допускається в касі зберігання грошей, цінних паперів та інших цінностей, які не належать даному підприємству. При доставці грошей з банку необхідно користуватися окремим транспортом із залученням охорони.

Вивчення порядку використання грошових коштів робиться окремо за відповідними бухгалтерськими рахунками.

Спочатку визначають правильність використання грошових ресурсів по касі. При цьому керуються, що витрачання грошових коштів з каси може бути за такими каналами:

o на довгострокові фінансові інвестиції;

o на капітальні інвестиції;

o передача грошових коштів в інші каси;

o внесення грошових коштів на рахунки в банках;

o внесення грошових коштів на рахунки № 33 "Інші кошти" та № 35 "Поточні фінансові інвестиції";

o сплата покупцям і замовникам, дебіторам та постачальникам;

o на витрати майбутніх періодів;

o на поповнення власного капіталу;

o на витрати забезпечення майбутніх платежів;

o на витрати цільового фінансування і цільового надходження;

o на погашення позик і векселів;

o на погашення зобов'язань за облігаціями і оренди;

o на інші розрахунки;

o на доходи майбутніх періодів;

o на витрати за страховими платежами;

o на інші операційні витрати;

o на інші затрат;

o на собівартість при реалізації;

o на загальновиробничі витрати;

o на адміністративні витрати;

o на витрати на збут;

o на інші витрати операційної діяльності;

o на фінансові витрати;

o на інші витрати;

o на надзвичайні витрати.

Аналогічні витрати можна здійснювати з поточних та інших рахунків у банку.

Не можна здійснювати витрати з грошових рахунків:

- понад передбачені виплати за заробітною платою та на відрядження;

- непередбачені виплати за розрахунками;

- непередбачені виплати на винагороди;

- на додаткові виплати за здану продукцію та худобу від населення;

- інші непередбачені виплати.

Виявлені результати за рухом грошових коштів необхідно зіставити з формою № 4 "Звіт про рух грошових коштів". Усі відхилення при цьому заносять до "Аудиторського висновку".

7.3.5. Методика документування аудиту грошових коштів

7.3.6. Методика документування аудиту дебіторської заборгованості

7.4. Методика аудиту основних та інших необоротних активів

7.4.1. Завдання, об'єкти, джерела, послідовність аудиту необоротних активів

7.4.2. Законність дотримання класифікації необоротних активів

7.4.3. Виявлення порядку відображення руху основних засобів та правильності господарських операцій

7.4.4. Методика аудиту порядку оцінки необоротних активів

7.4.5. Методика аудиту порядку додержання ведення обліку нематеріальних активів

7.4.6. Методика аудиту порядку відображення в обліку капітальних інвестицій