Метою обліку податку на прибуток є представлення інформації у формах звітності. З одного боку, заповненню підлягає декларація з податку на прибуток, яка подається до податкового органу. З іншого - складаються форми фінансової звітності. У Балансі відображують статті відстроченого податкового активу (ВПА) та/або відстроченого податкового зобов'язання (ВПЗ), які в поточному обліку враховують на рахунках 17 та 54, а також суми поточного боргу перед бюджетом - кредитового або дебетового сальдо по розрахунках з бюджетом (рахунок 64). У Звіті про фінансові результати відображують витрати (дохід) з податку на прибуток. У Примітках до фінансової звітності наводять пояснення до показників основних форм звітів. За МСФЗ складаються аналогічні форми у тому форматі, який обрало підприємство. Форми фінансової звітності надаються зацікавленим користувачам. Отже, інформація з податку на прибуток у звітності підприємства представлена у двох аспектах - податковому та фінансовому (бухгалтерському).

Розкриття методичних аспектів узагальнення податкової інформації в сучасних умовах доцільно проводити за такими напрямами: особливості методик податкового та бухгалтерського узагальнення даних про доходи і витрати, доцільність і порядок застосування рахунків для узагальнення сум податкових різниць, вибір реєстрів податкового обліку з податку на прибуток в умовах автоматизації розрахунків, методичні аспекти інвентаризації активів та зобов'язань з позицій їх впливу на оподаткування, методика розрахунку та відображення ВПА та ВПЗ.

2.5.1. Податкове узагальнення

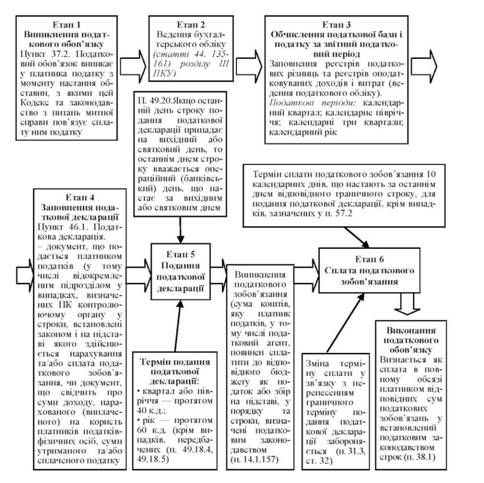

Процес виконання податкового обов'язку платником податку на прибуток перед бюджетом можна змоделювати у вигляді схеми. Процес виконання податкового обов'язку з податку на прибуток підприємств розглянуто на рис. 2.6, де зазначено етапи (кроки) руху податкової інформації підприємства-платника податку (кроки 1 -6). У попередніх параграфах розділу 2 ми розглянули зміст кроків 1 та 2. За складністю робіт вони тяжіють до найскладніших, а за обсягами - до найбільших.

У методичному та практичному аспектах найбільш вагомим є етап 3. Розглянемо порядок заповнення реєстрів податкових різниць та реєстрів оподатковуваних доходів і витрат, а разом з тим - можливість застосування рахунків обліку.

Рис. 2.6. Схема процесу виконання податкового обов'язку з податку на прибуток підприємств

2.5.2. Комп'ютеризований спосіб ведення податкового обліку

При комп'ютеризованій обробці даних російські фахівці виділяють три підходи до ведення податкового обліку на підприємствах [142, с. 126].

Перший підхід передбачає використання рахунків податкового обліку для узагальнення доходів і витрат, порядок визнання яких відмінний від порядку, що застосовують в бухгалтерському фінансовому обліку.

За другим підходом інформаційною базою для обробки інформації на рахунках податкового обліку є дані бухгалтерського фінансового обліку.

За третього підходу застосовують коригування даних бухгалтерського фінансового обліку.

Розробки фірми 1С, актуальні станом на кінець 2012 р., передбачали позабалансовий спосіб ведення рахунків податкового обліку. Кодування рахунків починається з літери "Н" (налоги - рос.) і супроводжується цифрою, наприклад Н03 "Витрати, що нормуються" і т.д. Це означає, що на цьому рахунку відображуються витрати, які можуть бути прийняті для податкового обліку лише в сумі, яка не перевищує встановлених податковим законодавством норм витрачання. За необхідності синтетичний рахунок доповнюється аналітичними позиціями. Програмне забезпечення дає змогу на підставі накопичених даних заповнити форму декларації.

Перший підхід застосовують у тих країнах, де податковий облік регламентований законодавством (Росія, Казахстан). Структура рахунків відповідає структурі доходів і витрат, відображених в декларації. Останню заповнюють автоматично за даними податкового обліку як самостійної системи інформації [182, с. 128].

Другий підхід характерний для умов максимального наближення системи оподаткування прибутку до норм бухгалтерського обліку. Такий варіант застосовують, наприклад, у Білорусі.

За третім підходом коригування бухгалтерських даних грунтується на певних правилах відповідно до умов здійснення операцій (табл. 2.22).

З поміж розглянутих варіантів механізму податкових різниць умовам ПКУ України більше відповідає третій підхід. Проте він потребує адаптації до вимог розділу III ПКУ і ПБО 27 з позицій механізму податкових різниць.

Таблиця 2.22. СПОСОБИ КОРИГУВАННЯ БУХГАЛТЕРСЬКИХ ДАНИХ З МЕТОЮ ОПОДАТКУВАННЯ В ПРОГРАМІ 1С БУХГАЛТЕРІЯ

Умова здійснення операцій | Спосіб коригування бухгалтерських даних |

При різних оцінках об'єктів обліку | |

Оцінка об'єктів обліку за нормами бухгалтерського обліку і оподаткування співпадають | Дані з бухгалтерських регістрів без змін переносять до реєстрів податкового обліку |

Оцінка об'єктів обліку за нормами оподаткування є більшою за бухгалтерську | Повна вартість об'єкта обліку фіксується на спеціальних позабалансових рахунках |

Оцінка об'єктів обліку за нормами оподаткування є меншою за бухгалтерську | Організується роздільний облік доходів і витрат, що приймаються і не приймаються до оподаткування в системі бухгалтерських рахунків |

Значна кількість податкових різниць спричиняє незручності для користувачів програми комп'ютерного обліку | Групуються і відображаються на спеціальних податкових рахунках |

При розбіжностях групування об'єктів обліку | |

Значна розбіжностях у групуванні доходів і витрат | Дані податкового обліку відображають на окремих позабалансових рахунках |

При відмінностях визначення дати визнання доходів та витрат | |

При співпадінні дат визнання подій в податковому та бухгалтерському обліку | Дані з бухгалтерських регістрів без змін переносять до реєстрів податкового обліку |

При не співпадінні дат визнання подій в податковому та бухгалтерському обліку | Інформація податкового обліку формується окремо, а дані бухгалтерському обліку мають відмітку "Не для оподаткування" |

Побудова реєстрів обліку при ручних та частково автоматизованих формах

Реєстри обліку при автоматизації

Вибір рахунків обліку податкових різниць

2.5.4. Інвентаризація активів і зобов'язань: податковий аспект

Статус інвентаризації

Податкові наслідки формули нестачі активів

Розподіл збитків між підприємством і державою

2.5.5. Розрахункові аспекти механізму податкових різниць

2.5.6. Бухгалтерське узагальнення