Незалежна аудиторська перевірка показників податкових декларацій передбачає цілу низку заходів аудитора щодо встановлення ступеня довіри до системи внутрішнього контролю підприємства платника податків. Ступінь довіри, у свою чергу, впливає на ступінь аудиторського ризику. В літературі, переважно навчальній, описано зазначені питання відносно перевірок фінансової звітності. Зокрема, можна виділити роботи Я. Гончарука, Я. Петракова, О. Петрик, В. Рядської, В. Рудницького У той же час, аналогічні аспекти щодо податкової звітності залишаються "білою плямою" методики аудиту. Практикуючі аудитори України застосовують здебільше метод "проб та помилок", ніж науково обгрунтовані рекомендації.

Основною причиною такого становища є, безумовно, відсутність правил (стандартів), порад та рекомендацій аудиторам з боку Аудиторської палати України щодо перевірки податкової звітності. Вітчизняні розробки з цього питання також відсутні. Вважаємо, за необхідне з власного аудиторського досвіду, літературних джерел та з урахуванням вимог зазначених стандартів побудувати певну конструкцію оцінки системи внутрішнього контролю платника податків. В методичному плані така система може включати в себе такі елементи оцінки:

o система бухгалтерського фінансового обліку і фінансової звітності;

o система податкового обліку (податкових розрахунків) та податкової звітності;

o контрольне середовище;

o процедури контролю;

o практичні дії керівництва платника податку, які спрямовані на встановлення й підтримку системи внутрішнього контролю.

Розглянемо з початку вимоги до вивчення системи внутрішнього контролю, а потім - до кожного з зазначених елементів.

Процедура вивчення і оцінки системи внутрішнього контролю є обов'язковою при проведені аудиту незалежно від характеристики клієнта та виду аудиторських послуг. У практиці, як правило, це здійснюється на етапі планування або, переважно, на етапі дослідження даних обліку і звітності.

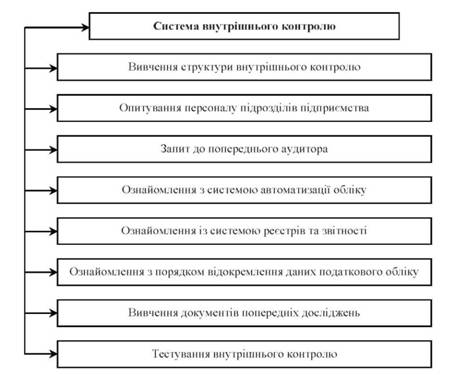

Маючи у своєму розпорядженні матеріали дослідження, виконаного перед укладанням договору на етапі планування, звіт попереднього аудитора, інші матеріали, аудитор вивчає та уточнює ступінь ефективності системи внутрішнього контролю платника податків. Прийоми такого вивчення наведено на рис. 4.1.

Зважаючи на те, що в системі внутрішнього контролю значне місце займає система бухгалтерського обліку, аудитору слід окремо виділити питання з її вивчення і оцінки її впливу на якісні характеристики показників оподаткування.

Показником того, що аудитор отримав необхідне знання системи внутрішнього контролю, можуть бути його знання про недоліки цієї системи, які слід відобразити у програмі аудиту податків. Схема оцінки системи внутрішнього контролю в оподаткуванні може бути аналогічною системі контролю з метою аудиту фінансової звітності, які достатньо описані в літературі з аудиту.

Рис. 4.1. Прийоми вивчення системи внутрішнього контролю підприємства при перевірці податкового обліку та звітності

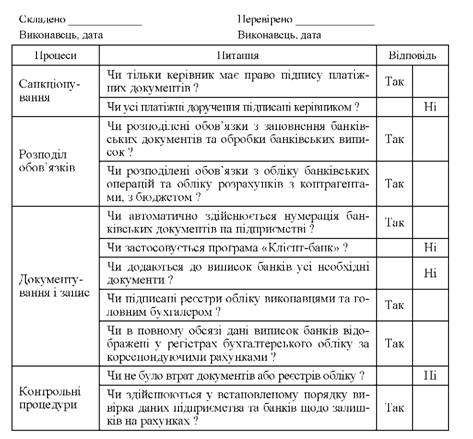

Дослідження довели, що однією з важливих складових оцінки внутрішнього контролю є анкетування процедур внутрішнього контролю.

Наведемо приклад анкети внутрішнього контролю по операціях на поточних рахунках підприємства (табл. 4.8).

Після отримання загальної оцінки стану внутрішнього контролю платника податку, аудитор починає аналіз складових (елементів) конструкції такого контролю.

Оцінка систем обліку та звітності

Уяву про системи бухгалтерського фінансового і податкового обліку аудитор одержує в результаті: знайомства з підприємством на етапі підготовки аудиту; первісної оцінки їх ефективності при оцінці рівня аудиторського ризику на різних етапах аудиту - при плануванні аудиту, підтвердження первісної оцінки при здійсненні тестів контролю і на етапі виконання аудиторських процедур по суті.

Таблиця 4.8. АНКЕТА ПРОЦЕДУР ВНУТРІШНЬОГО КОНТРОЛЮ ЗА ПОТОЧНИМИ РАХУНКАМИ ПАТ <АБС"

Характер, часові рамки й обсяг процедур, виконуваних аудитором з метою розуміння систем бухгалтерського фінансового та податкового обліку, змінюються залежно від багатьох чинників, у тому числі від:

o структури, обсягу, характеру діяльності, територіального розташування підрозділів особи-платника податків; ефективності його комп'ютерної системи;

o застосовуваних засобів внутрішнього контролю;

o форми й змісту документування конкретних засобів внутрішнього контролю;

o аудиторської оцінки невід'ємного ризику.

Розуміння аудитором систем фінансового і податкового обліку, яке є важливим для аудиторської перевірки, як правило, здобувається на основі попереднього досвіду роботи аудитора й доповнюється: запитами до представників керівництва; вивченням документів і записів, створюваних у рамках систем бухгалтерського і податкового обліку; спостереженням за діяльністю важливими операціями підрозділів підприємства; спостереженням за здійсненням комп'ютерної обробки документів; спостереженням за порядком підготовки декларацій посадовою особою платника податку [136, с. 26].

Аудиторові необхідно отримати такий рівень розуміння систем обліку, який є достатнім, щоб визначити: основні групи й типи операцій, здійснюваних платником податків, які мають відображатися в податковому обліку; способи ініціювання та санкціонування таких операцій; способи систематизації первинних документів; способи ведення регістрів фінансового і регістрів податкового обліку; порядок та якість записів в реєстрах (таблицях) податкового обліку; відповідність інформації реєстрів обліку даним декларацій.

Система податкового обліку може вважатися ефективної, якщо в ході фіксації господарських операцій як в податковому, так і в фінансовому обліку одночасно виконуються такі вимоги:

- операції в обліку правильно відбивають період їх здійснення;

> операції в обліку зафіксовані у достовірних сумах;

- операції методично правильно до діючих законодавчих актів і облікової політики відображені в реєстрах податкового і фінансового обліку;

- зафіксовані особливості операцій, що мають істотне значення для оподаткування (наприклад, при застосуванні пільг);

- обмежена можливість зловживань (наприклад, підприємство не застосовує схеми ухилення від оподаткування) [153, с. 33].

Окремому аналізу піддається інформація про застосування механізму податкових різниць з податку на прибуток відповідно до вимог ПКУ та нормативних актів Мінфіну України. Аудитор визначає достатність, дієвість та ефективність цього механізму для формування показників декларації.

Вивчення схем оптимізації податків

Дослідження схем мінімізації податків

Оцінка системи обліку

Оцінка контрольного середовища

Організація системи внутрішнього аудиту

4.3. Методика побудови робочих та підсумкових документів

4.3.1. Підходи до документування аудиторських процедур

4.3.2. Формування остаточного аудиторського файлу

4.3.3. Методичні аспекти складання та застосування звітів (висновків) аудитора