Під час вивчення даної теми студентам варто засвоїти механізм запозичення банками тимчасово вільних грошових коштів на грошовому ринку через розгляд основних структурних елементів формування запозичених ресурсів: міжбанківського кредиту, кредитів, наданих від НБУ, операцій банку з цінними паперами (облігаціями).

Вивчаючи дану тему, студенти повинні засвоїти механізм запозичення банками тимчасово вільних грошових коштів на грошовому ринку та розглядати його як одне із джерел формування ліквідних ресурсів банку.

Тобто, запозичені ресурси - це грошові кошти кредиторів та інвесторів, мобілізовані банками на певних умовах на міжбанківському та фондовому ринках. Тобто, це кошти, які банк отримує у вигляді позики від інших банківських установ, в тому числі НБУ, а також шляхом продажу власних боргових зобов'язань на грошовому ринку.

На наступному етапі вивчення теми необхідним є розгляд структурних елементів формування запозичених ресурсів.

1. Міжбанківський кредит - розглядається як оперативне джерело, що носить переважно короткостроковий характер і відбувається у рамках кореспондентських відносин між банками. Оперативність міжбанківського кредиту проявляється в тому, що ним можна користуватися протягом доби або кількох годин (кредити "овернайт"). Якщо міжбанківська позика надається без домовленості на певний термін дії користування, вона вважається безстроковою, тобто "онкольною". Нарешті, частина міжбанківських кредитів оформлюється на термін від кількох днів до кількох місяців - такі позики називаються строковими.

Банківські установи можуть використати міжбанківський кредит на такі основні цілі:

- оперативна підтримка поточної ліквідності на необхідному рівні;

- поповнення коррахунку в НБУ з метою дотримання нормативів обов'язкового резервування;

- для короткострокового кредитування клієнтів;

Кредитними ресурсами торгують на міжбанківському ринку - частині ринку позичкових капіталів, на якому тимчасово вільні грошові ресурси кредитних установ залучаються і розміщуються банками у формі міжбанківських депозитів чи кредитів.

Міжбанківський ринок є об'єктом державного регулювання та механізмом впливу державних органів на діяльність банків, якому властиві наступні функції:

- є одним із джерел поповнення ресурсів банків для управління ліквідністю, а також для власних активних операцій;

- операції в межах ринку є для банків додатковим джерелом доходів як за рахунок різниці між цінами купівлі та продажу, так і за рахунок диверсифікації ставок за кредитами;

- із усіх існуючих сьогодні фінансових інструментів міжбанківські кредити найбільш оперативно реагують на зміни кон'юнктури фінансового ринку, тому ставки з на цьому ринку розглядаються як дієві індикатори стану фінансового ринку в цілому.

Структура ринку міжбанківських кредитів характеризується наявністю:

- учасників ринку - продавців і покупців кредитів (банківські установи);

- набором фінансових інструментів (короткострокові кредити, депозити, депозитні сертифікати в гривнях і валюті, векселі тощо);

- регулюючих органів, що впливають на ринок з метою забезпечення умов вільної конкуренції для його учасників (перш за все, НБУ);

- організацій, що утворюють розгалужену інфраструктуру ринку (система комунікацій, інформаційна система, СЕП).

На ринку міжбанківських кредитів існують різноманітні способи розміщення (залучення) грошових ресурсів банківської установи:

- власне міжбанківські кредити;

- використання кореспондентських рахунків, що відкриваються банками один в одного, для кредитування;

- векселі й депозитні сертифікати тощо.

Важливим фінансовим інструментом, що активно використовується на цьому ринку, є короткострокові валютні міжбанківські депозити (їх ще називають валютні міжбанківські кредити). Ринок валютних міжбанківських депозитів також має два сегменти: "коротких" та "довгих" депозитів.

Довгострокові депозити використовуються банками, як правило, для надання банківських кредитів суб'єктам підприємницької діяльності, що займаються зовнішньоекономічною діяльністю.

Короткострокові депозити банки зазвичай використовують для отримання спекулятивного прибутку за рахунок ставок арбітражних операцій, а також для підтримки ліквідності кореспондентських рахунків.

У цілому, вибір фінансового інструмента залежить від мети, з якою банк виходить на ринок міжбанківських кредитів - це може бути використання ринку для надійного розміщення коштів (тоді банк виконує роль кредитора), для оперативного залучення не дуже дорогих грошових ресурсів (тоді банк виступає як позичальник), для отримання прибутку на арбітражних операціях тощо.

Діяльність банків на міжбанківському кредитному ринку супроводжується різноманітними поточними проблемами, для характеристики яких використовують такі терміни: ліквідна позиція, величина позиції, знак позиції.

А саме, якщо банк має вільні кошти, які він може розмістити на ринку, то позиція його є додатною (довгою), а якщо банк хоче залучити кошти - то знак його позиції буде від'ємним (коротка позиція). Тобто, наявність довгої позиції характеризує банк як фінансово стійкий, у якому завжди є надлишок ресурсів. Такі банки, крім фінансової вигоди, одержують можливість установлення ділових партнерських стосунків. З іншого боку, банки-позичальники (з короткою позицією) залучають міжбанківський кредит для розширення своєї кредитної діяльності з клієнтами, а також у зв'язку з необхідністю регулювання банківської ліквідності.

Для визначення позиції банку та ресурсного регулювання складають розрахунковий платіжний баланс, на підставі якого зіставляються подальше надходження коштів і суми належних до виконання зобов'язань. Приклад складання платіжного балансу наведено в табл. 5.1.

Таблиця 5.1. ПЛАТІЖНИЙ БАЛАНС БАНКУ НА 31 ГРУДНЯ ПОТОЧНОГО РОКУ

Надходження коштів | Платежі за зобов'язаннями банку | ||

Джерело надходження | Сума, тис. у.о. | Напрямки платежів | Сума, тис. у.о. |

Повернення наданих клієнтам кредитів, включаючи міжбанківські | 450 | Виконання зобов'язань за строковими депозитами | 40,0 |

Кошти від погашення державних цінних паперів | 50,0 | Повернення одержаних банком міжбанківських кредитів | 60,0 |

Надходження від реалізації цінних паперів банку | 45,0 | Погашення зобов'язань банку за векселями, сертифікатами, облігаціями | 20,0 |

Інші надходження | 15,0 | Інші платежі | 5,0 |

Разом | 560,0 | Разом | 125,0 |

Сальдо | - | Сальдо | 435 |

Баланс | 560 | Баланс | 560 |

У випадку негативного сальдо платіжного балансу необхідно залучити додаткові кредитні ресурси (переважно, міжбанківський кредит); а у разі позитивного сальдо залишок може бути запропонований для реалізації на міжбанківському ринку.

Виходячи з розрахунків у табл. 5.1, станом на 31 грудня у банку вивільняються ресурси в розмірі 435 тис. у.о., які можна запропонувати для реалізації на міжбанківському ринку.

Надання міжбанківських кредитів здійснюється за результатами проведеного аналізу доцільності надання кредиту та фінансового стану банку-позичальника, після чого укладається кредитний (чи депозитний) договір у двох примірниках, який передбачає: предмет і термін дії договору, способи погашення позики, відповідальність сторін тощо. Після цього матеріали подаються на розгляд кредитному комітету, який приймає остаточне рішення про надання кредиту. Також співробітництво на ринку міжбанківських кредитів може оформлюватися генеральною угодою.

При цьому заборонено видачу міжбанківських кредитів: збитковим банкам; банкам, що перебувають у стадії фінансового оздоровлення та філіям банківської установи.

Надання міжбанківських кредитів і їх погашення безготівково здійснюється через коррахунок, відкритий в територіальному відділенні НБУ та регламентується Законом України "Про банки і банківську діяльність", Цивільним Кодексом України, нормативними актами НБУ, статутом банку, положенням банку про міжбанківське кредитування та кредитними договорами і здійснюється на умов забезпечення, повернення, строковості й платності.

Терміни міжбанківських кредитів можуть бути різними - від одного дня до трьох-шести місяців. Процентна ставка за міжбанківськими кредитами, як правило, нижча, ніж за кредитами, наданими господарникам, і пов'язана з обліковою ставкою НБУ.

У цілому, міжбанківське кредитування вважається найдорожчим (у порівнянні з іншими) джерелом, що формує кредитний потенціал банку. При цьому більш надійні банки залучають ресурси під менший процент, ніж менш надійні банки, що пов'язано з більшим ризиком їх кредиту. Тому, аналізуючи ринок міжбанківських кредитів, необхідно порівнювати власні процентні ставки, ставки інших банків, дані, що публікуються в пресі й визначати ціну позичкових ресурсів відповідно до можливих ризиків.

2. Одним із складових запозичених ресурсів також є централізовані кредити, одержані від НБУ як кредитора останньої інстанції, що застосовує такі механізми рефінансування комерційних банків з метою ефективного регулювання грошово-кредитним ринком, управління ліквідністю банківської системи: проведення операцій на відкритому ринку; надання стабілізаційного кредиту та здійснення біржових і позабіржових операцій з купівлі і продажу державних цінних паперів на відкритому ринку.

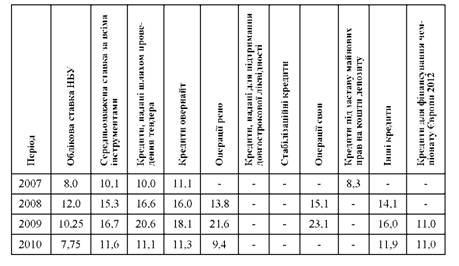

В таблиці 5.2 наведені процентні ставки рефінансування банків у 2007-2010 роках.

Таблиця 5.2. ПРОЦЕНТНІ СТАВКИ РЕФІНАНСУВАННЯ БАНКІВ У 2007-2010 роках, %

2.1. Операції на відкритому ринку НБУ проводить, здійснюючи короткострокове та середньострокове рефінансування банків через кількісний або процентний тендер, а також через постійно діючу лінію рефінансування (кредит "овернайт") для регулювання грошово-кредитного ринку та з метою підтримання ліквідності банківської системи, тому обсяги цих операцій такі, які потрібні для вирівнювання монетарних параметрів та управління грошово-кредитним ринком.

НБУ здійснює рефінансування банків через операції на відкритому ринку тільки під забезпечення державних цінних паперів, векселів суб'єктів господарської діяльності і векселів Державного казначейства України, що враховані банком для регулювання грошово-кредитного ринку та з метою підтримання ліквідності банківської системи.

Короткострокове рефінансування банків з боку НБУ за допомогою операцій на відкритому ринку здійснюється на строк до 14 днів, середньострокове - до шести місяців, під забезпечення державних цінних паперів та векселів, через кількісний або процентний тендер у розмірі, що не перевищує 85 % від балансової вартості державних цінних паперів та 70 % від номінальної вартості врахованих векселів. Таке кредитування здійснюється за процентною ставкою, що не нижча від облікової ставки НБУ.

НБУ проводить тендери з короткострокового рефінансування банків за допомогою операцій на відкритому ринку в першу, другу та третю середу місяця, починаючи з першого повного тижня. Тендери із середньострокового рефінансування банків проводяться в четверту середу, починаючи з першого повного тижня.

Для проведення кількісного тендера розподіл кредитів здійснюється згідно з поданими заявками до закінчення суми, яка запропонована на цей тендер. Якщо запропонованої на кількісний тендер суми недостатньо для задоволення всіх заявок банків, то кредитні кошти за однією тендерною ціною розподіляються між усіма банками пропорційно до поданих заявок.

Під час проведення НБУ процентного тендера банки самостійно пропонують процентну ставку, за якою вони погоджуються одержати кошти, але не нижчу за облікову. На процентному тендері заявки задовольняються відповідно до зниження запропонованої в них процентної ставки, починаючи з найвищої, і надалі поступово знижуючи до закінчення запропонованого обсягу кредитів або задоволення всіх заявок банків.

Якщо неможливо задовольнити заявки всіх банків - учасників процентного тендера, які пропонують однакову процентну ставку, у зв'язку із недостатністю кредитів, кошти, що залишилися, розподіляються пропорційно між цими банками.

Одержані за допомогою тендера кредити НБУ не можуть бути пролонговані й підлягають обов'язковому поверненню.

Якщо банк порушує строк повернення кредиту, наданого НБУ через тендер, він не допускається до участі в наступних п'яти тендерах.

З метою вирівнювання тимчасових коливань ліквідності банківської системи, НБУ запроваджує постійно діючу лінію рефінансування, що є гнучким механізмом короткострокового (миттєвого) підтримання ліквідності банку. Кредит через лінію рефінансування надається строком на один робочий день - кредит "овернайт". Надання банкам таких кредитів здійснюється тільки під забезпечення державних цінних паперів, що перебувають у власності банку - клієнта Депозитарію НБУ - і не обтяжені в обігу (вільно обертаються на вторинному ринку). Такі кредити "овернайт" надаються в розмірі не більше як 85 % від балансової вартості наданих під забезпечення кредиту державних цінних паперів за щоденно оголошеною НБУ процентною ставкою і за умови укладення щокварталу між банком і НБУ кредитної угоди.

2.2. НБУ може надавати стабілізаційний кредит банку, який переведений у режим фінансового оздоровлення або який узяв на себе борг банку, що перебуває у режимі фінансового оздоровлення, за наявності його клопотання та висновків відповідного територіального управління НБУ. Такі кредити надаються банкам строком від одного до трьох років.

Стабілізаційний кредит може надаватися банку лише за умови його забезпечення заставою: високоліквідними активами банку-позичальника або гарантією чи порукою іншого фінансово стабільного банку або фінансової установи.

Стабілізаційний кредит НБУ має цільове призначення і для кредитних операцій банку не використовується.

Для отримання стабілізаційного кредиту банк подає до територіального управління НБУ клопотання і затверджену Радою банку програму фінансового оздоровлення. Рішення про надання стабілізаційного кредиту банку приймає Правління НБУ на підставі висновку територіального управління НБУ та пропозицій Генерального департаменту банківського нагляду НБУ.

2.3. НБУ проводить операції на біржовому та позабіржовому ринках з купівлі і продажу державних цінних паперів з метою регулювання грошово-кредитного ринку, активізації проведення міжбанківських операцій з державними цінними паперами, казначейськими зобов'язаннями та іншими борговими зобов'язаннями, визначеними Правлінням НБУ, а також для сприяння встановленню котирувальних цін на ці цінні папери.

НБУ проводить такі операції тільки з державними цінними паперами, які перебувають у його портфелі на продаж.

Учасниками біржових та позабіржових торгів з купівлі-продажу державних та інших цінних паперів можуть бути банки. За допомогою цих операцій вони можуть збільшувати (продаючи цінні папери, що є в їх інвестиційному портфелі) або зменшувати (купуючи цінні папери) запозичені кошти.

НБУ може здійснювати операції на відкритому ринку з купівлі-продажу державних цінних паперів як за допомогою безпосередньої домовленості з банками, так і через проведення тендера заявок банків на участь в операціях РЕПО.

Операції РЕПО - це фінансова операція, що ґрунтується на угоді між НБУ та комерційним банком про продаж - купівлю державних цінних паперів на певний термін із зобов'язанням зворотної купівлі - продажу їх у визначений термін або на вимогу однієї із сторін за обумовленою ціною.

Така операція складається з двох частин:

- перша частина (стандартне або пряме РЕПО) - це угода щодо купівлі-продажу НБУ у комерційних банків державних цінних паперів. Банки, які потребують підтримки своєї короткострокової ліквідності, можуть звертатися до НБУ щодо здійснення операцій "прямого" РЕПО.

- друга частина (зворотне РЕПО) - здійснюється на підставі генеральної угоди щодо продажу НБУ комерційним банкам державних цінних паперів за умовою їх викупу. При цьому НБУ вилучає з обігу надлишкову грошову масу.

У договорі про здійснення операцій РЕПО крім інших умов має передбачатися блокування державних цінних паперів, що є предметом договору, на відповідних рахунках депо-обліку в депозитарії. При цьому учасниками операцій РЕПО можуть бути банки, які мають ліцензію на здійснення банківських операцій, письмовий дозвіл НБУ на операції за дорученням клієнтів або від свого імені та на депозитарну діяльність і діяльність з ведення реєстрів власників іменних цінних паперів.

Продаж і купівля державних цінних паперів при здійсненні операцій "прямого" і "зворотного" РЕПО відбуваються за ринковою або балансовою оцінкою (у разі відсутності активного фондового ринку).

У цілому, НБУ може кредитувати банки через відповідні механізми рефінансування (крім стабілізаційного кредиту), тільки якщо вони дотримуються наступних вимог:

- термін діяльності банку не може бути меншим ніж один рік;

- банк має ліцензію НБУ на здійснення відповідних банківських операцій;

- банк має власні високоліквідні активи, які можуть бути прийняті під заставу;

- банк здійснює своєчасне погашення одержаних від Національного банку кредитів та сплату процентів за користування ними та є платоспроможним.

3. Для залучення позичкових коштів банк може також випускати облігації, але лише за умови повної сплати усіх випущених ним акцій. При випуску облігацій банк відіграє активну роль, ініціатива випуску належить йому, тоді як при залученні вкладів роль банку пасивна. До акціонерних банків, що випускають облігації, застосовуються такі самі вимоги, як і щодо банків, які випускають акції.

Студентам необхідно скласти уявлення щодо методики позичання коштів за допомогою емісії облігацій. Так, на відміну від звичайних акцій, облігації не дають їх власникам права на участь у керуванні банком. Якщо акції випускаються без установлення терміну погашення, то для облігацій установлюється певний термін. Тому кошти, отримані банком за допомогою випуску облігацій, не можуть вважатися власним капіталом. Вони свідчать про надання власниками облігацій зазначених коштів у розпорядження емітента у формі довгострокової позики.

Реалізація облігацій може відбуватися або на основі їх продажу за договорами з покупцями, або через обмін на раніше випущені облігації та цінні папери.

Погашаються облігаційні позики банками після закінчення терміну обігу облігацій за їх номінальною вартістю.

Власник облігації набуває права на одержання фіксованого прибутку за нею протягом терміну дії позики. З настанням терміну погашення облігації банк повертає власникові номінальну вартість цього цінного папера.

Якщо банк і надалі хоче утримувати у своєму обороті кошти, залучені за допомогою випуску облігацій, він вдається до рефінансування попередніх випусків. Це здійснюється через викуп раніше випущених облігацій за кошти, отримані від випуску нових незабезпечених боргових зобов'язань.

Облігації, якщо це передбачено умовами емісії, можуть бути конвертовані в прості акції. Тоді залучені з їх допомогою кошти переходять у власний капітал банку. Власники облігацій ризикують менше, ніж власники акцій, бо у разі банкрутства банку кредиторам кошти повертаються раніше, ніж звичайним акціонерам.

Слід зазначити, що банківські облігації в Україні так і не набули розвитку, що пояснюється їх незабезпеченістю, нездатністю нових банків довести статутні капітали до розмірів мінімальних вимог НБУ, фінансовими труднощами, що виникли в більшості банків останнім часом, а також відсутністю вторинного ринку цінних паперів.

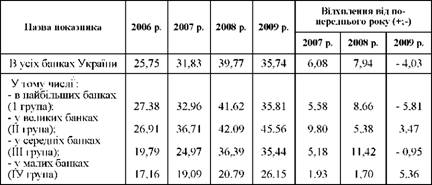

Вивчаючи цю тему студенти повинні усвідомлювати небезпеку значного зростання питомої ваги запозичених ресурсів у структурі сукупних ресурсів банків. А саме, про зростання залежності банків України від міжбанківських запозичень свідчать дані табл.5.3, згідно яких у період з 2006 по 2008 роки в умовах недостатньої капіталізації та надвисоких темпів зростання обсягів діяльності найбільші, великі та середні банки збільшили частку міжбанківських запозичень у структурі власних зобов'язань у 1.5-2 рази. Таке значне зростання міжбанківських запозичень у структурі ресурсів українських банків спричинило їх залежність від зовнішніх джерел фінансування та стало одним із основних причин зовнішньої небезпеки для вітчизняних банків, яка призвела до загострення кредитного, валютного ризиків та ризику ліквідності у кризовому 2009 році. Це необхідно враховувати управляючи ресурсним потенціалом банків.

Таблиця 5.3. ЧАСТКА МІЖБАНКІВСЬКИХ ЗАПОЗИЧЕНЬ ТА КОШТІВ ІНШИХ БАНКІВ У СТРУКТУРІ ЗОБОВ'ЯЗАНЬ БАНКІВ УКРАЇНИ У 2006-2009 РР., %

Тема 6. Операції банків з обслуговування платіжного обороту

Тема 7. Операції банків з готівкою

Тема 8. Операції банку з пластиковими картками

Тема 9. Операції банків з векселями

Тема 10. Кредитні операції банків

Тема 11. Особливості операцій з надання і погашення окремих видів кредитів

Модуль 3. Операції банків в іноземній валюті

Тема 12. Економіко-правові та організаційні основи здійснення банками операцій в іноземній валюті

Тема 13. Торговельні операції банків в іноземній валюті