Придбані акції, облігації, інші цінні папери, що утримуються підприємством до їх погашення, відображаються на дату балансу за амортизованою собівартістю фінансових інвестицій, яка визначається з урахуванням суми накопиченої амортизації дисконту (премії). Дисконт виникає тоді, коли інвестор сплачує за облігацію менше її номіналу. А якщо навпаки, тобто облігація куплена дорожче від номіналу, то на різницю виникає премія.

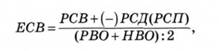

Різниця між собівартістю та вартістю погашення фінансових інвестицій (дисконт або премія при придбанні) амортизується інвестором протягом періоду з дати придбання до дати їх погашення за методом ефективної ставки відсотка (ECB). Вона визначається за формулою

де РСВ - річна сума відсотка (номінал, помножений на відсоткову ставку і поділений на 100);

РСД - річна сума дисконту, яка визначається діленням загальної суми дисконту на кількість років позики;

РСП - річна сума премії, яка визначається діленням загальної суми премії на кількість років позики;

РВО - ринкова вартість облігації;

НВО - номінальна вартість облігації.

Наводимо приклади розрахунків амортизації дисконту, премії та амортизації собівартості фінансових інвестицій.

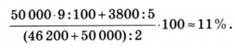

Приклад 1.

Підприємство 2 січня 2012 р. придбало облігації номінальною вартістю 50 000 грн за 46 200 грн, тобто дисконт становив 3800 грн (50 000 - 46 200 = 3800). Фіксована ставка відсотка за облігацією встановлена 9 % річних. Погашається облігація через 5 років. Відсотки виплачуються щорічно в кінці року.

За таких умов номінальна сума відсотків за рік становить 4500 грн (50 000 o 9 : 100 = 4500).

Ефективна ставка відсотка дорівнює приблизно 11%:

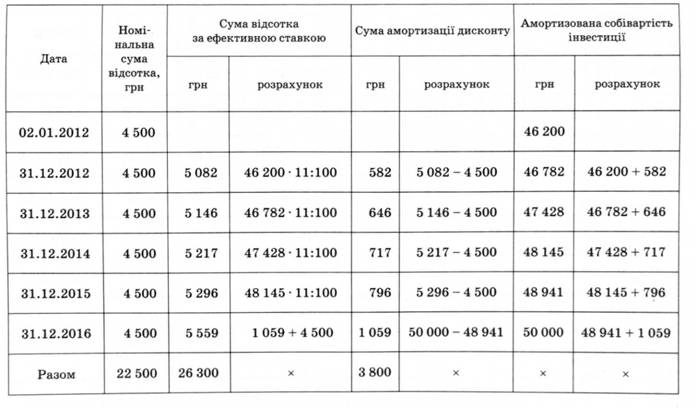

Приклад розрахунку амортизації дисконту відображено в табл. 3.2.

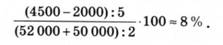

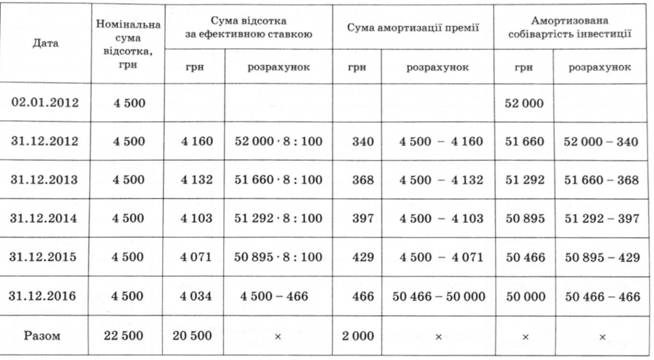

Приклад 2.

Облігації номінальною вартістю 50 000 грн придбані 2 січня 2012 р. за 52 000 грн, тобто премія становила 2000 грн (52 000 х 50 000 = 2000). Фіксована ставка відсотка за облігаціями встановлена 9 % річних. Погашається облігація через 5 років. Відсотки виплачуються щорічно в кінці року.

За таких умов номінальна сума відсотків за рік становить 4500 грн (50 000 o 9 : 100 = 4500).

Ефективна ставка відсотка дорівнює приблизно 8 %:

Приклад розрахунку амортизації премії відображено в табл. 3.3.

Придбані облігації та подібні їм цінні папери (казначейські зобов'язання, ощадні сертифікати) зараховуються за вартістю придбання на дебет рахунків 14 або 35.

Сума амортизації дисконту або премії нараховується одночасно з нарахуванням відсотка (доходу від фінансових інвестицій), що підлягає отриманню та відображається у складі інших

Таблиця 3.2. Розрахунок амортизації дисконту за інвестиціями в облігації

фінансових доходів або інших фінансових витрат з одночасним збільшенням або зменшенням балансової вартості фінансових інвестицій відповідно.

Якщо вартість придбання облігацій нижча від їх номінальної вартості, тобто покупка з дисконтом, при кожному нарахуванні належного за ними доходу проводиться донарахування відповідної частини різниці між номінальною вартістю і вартістю придбання з відображенням за дебетом рахунків 14 "Довгострокові фінансові інвестиції" або 35 "Поточні фінансові інвестиції" і кредитом рахунку 79 "Фінансові результати".

У випадках перевищення вартості придбання облігацій номінальної вартості, тобто покупка з премією, при кожному нарахуванні належного за ними доходу списується частина різниці між покупною і номінальною вартістю з відображенням за дебетом рахунку 79 і кредитом рахунків 14 або 35. У нашому прикладі за перший рік буде сума 340 грн.

Донарахування (списання) різниці проводиться з таким розрахунком, щоб на час погашення облігацій їх вартість на рахунках 14 і 35 дорівнювала номінальній вартості.

Фінансові інвестиції, що обліковуються за методом участі в капіталі, на дату балансу відображаються за вартістю, що визначається з урахуванням усіх змін у власному капіталі об'єкта інвестування, за виключенням тих, що є результатом операцій між інвестором і об'єктом інвестування.

Балансова вартість фінансових інвестицій збільшується (зменшується) на суму, що є часткою інвестора в чистому прибутку (збитку) об'єкта інвестування за звітний період із включенням усієї суми до складу доходу (втрат) від участі в капіталі.

Одночасно балансова вартість фінансових інвестицій зменшується на суму визнаних дивідендів від об'єкта інвестування.

Облік фінансових інвестицій за методом участі в капіталі можна продемонструвати на прикладі (табл. 3.4).

Таблиця 3.4. Облік фінансової інвестиції за методом участі в капіталі

Показники | Кореспонденція рахунків | Сума, | |

дебет | кредит | тис. грн | |

Балансова вартість інвестиції на 01.01.2012 | 14 "Довгострокові фінансові інвестиції" | - | 30 |

Частка інвестора в чистому прибутку за 2012 р. (130-30:100 = 39) | 14 "Довгострокові фінансові інвестиції" | 721 "Дохід від участі в капіталі" | 39 |

Частка інвестора в дивідендах (70-30:100 -21) | 373 "Розрахунки за нарахованими доходами" | 14 "Довгострокові фінансові інвестиції" | 21 |

Частка інвестора в сумі збільшення додаткового капіталу (60 o 30 : 100 = 18) | 14 "Довгострокові фінансові інвестиції" | 423 "Дооцінка активів" | 18 |

Балансова вартість інвестиції на 31.12.2012 (30 + 39 - 21 + 18 = 66) | 14 "Довгострокові фінансові інвестиції" | - | 66 |

МОДУЛЬ 2. ОБЛІК РОЗРАХУНКОВИХ ОПЕРАЦІЙ ТА ОПЛАТИ ПРАЦІ

Тема 4. ОБЛІК РОЗРАХУНКОВИХ ОПЕРАЦІЙ

4.1. Економічний зміст та організація обліку розрахунків

4.2. Облік розрахунків з підзвітними особами

4.3. Форми безготівкових розрахунків

4.4. Облік розрахунків із покупцями та замовниками

4.5. Облік розрахунків за авансами та за іншими доходами

4.6. Облік розрахунків за претензіями

4.7. Облік розрахунків з іншими дебіторами