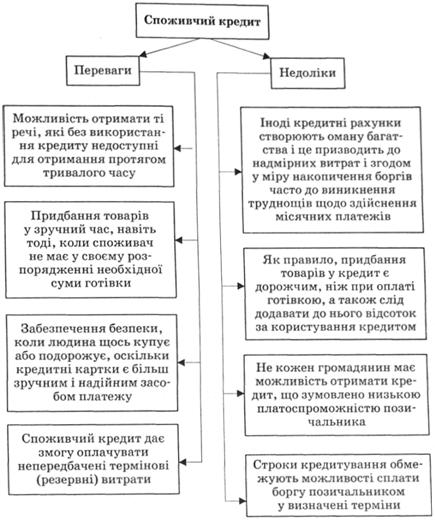

Переваги та недоліки споживчого кредиту наведені на рис. 11.10.

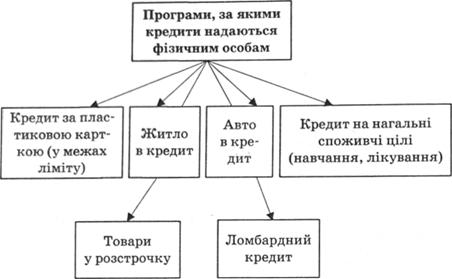

Обов'язковою умовою надання споживчого кредиту банком є забезпечення його заставою майна або цінними паперами. Кредити фізичним особам комерційні банки надають у межах визначених банківських продуктів за програмами, які наведені на рис. 11.11.

Рис. 11.10. Переваги та недоліки споживчого кредиту

За допомогою споживчого кредиту реалізовують товари тривалого використання (автомобілі, меблі, побутову техніку). Строк кредиту становить від трьох років, відсоток – від 10 до 20 %. Населення промислово розвинутих країн витрачає від 10 до 20 % своїх щорічних доходів на покриття споживчого кредиту. У випадку несплати за ним майно вилучається кредиторами.

За останні роки в економічній політиці України було досягнуто певних успіхів: вдалося зменшити обсяги тіньового сектору, покращити соціальні стандарти життя населення, відновити довіру населення до банківської системи. Позитивною ознакою сучасного економічного зростання країни є відновлення його інвестиційної складової – збільшення обсягів капітальних вкладень. Значну роль у посиленні інвестиційного попиту відіграли кредити комерційних банків. Зростання імпорту, реальних доходів населення та значне розширення обсягів банківських кредитів фізичним особам – усе це зумовило різке зростання попиту на імпортовані товари довгострокового вжитку та легкові автомобілі вітчизняного й іноземного виробництва.

Рис. 11.11. Основні програми споживчого кредитування

Іпотека

Іпотека – один зі способів забезпечення зобов'язання нерухомим майном, за якого заставоутримувач має право у випадку невиконання заставником зобов'язання, одержати прибуток за рахунок закладеної нерухомості. Іпотека має забезпечити сплату заставоутримувачу суми основного боргу і відсотків за ним, відшкодування збитків і витрат, пов'язаних із використанням кредитних ресурсів, а якщо буде потреба – і відшкодування видатків щодо реалізації предмета застави іпотеки. Іпотека може використовуватися у забезпеченні будь-якого грошового зобов'язання, у тому числі зобов'язання за кредитним договором, що спричинюється існуванням іпотечного кредиту.

Іпотечний кредит – кредит, який надається під заставу нерухомого майна і видається на придбання або будівництво житла чи купівлю землі. Кредиторами можуть бути банки, іпотечні банки, спеціальні іпотечні компанії; позичальниками – юридичні і фізичні особи, що мають у власності об'єкти іпотеки або поручителів, які надають у заставу об'єкти іпотеки на користь позичальника. Об'єктами іпотеки є земельні ділянки, підприємства, будинки, споруди, житлові будинки і квартири, дачі, садові будинки і гаражі.

Поняття іпотеки з'явилося ще в Давній Греції (початок VI ст. до н. е.) і вже тоді було пов'язане із забезпеченням відповідальності боржника перед кредитором. Подальший розвиток іпотеки відбувався за умов зародження та еволюції капіталістичних відносин. У Росії та в Україні як частині Російської імперії іпотечні відносини почали стрімко розвиватися після реформи 1861 р. і досягли розквіту в 1910–1915 pp. після проведення аграрної (Столипінської) реформи. За радянських часів операції з іпотечного кредитування припинилися внаслідок їх суперечності ідеології соціалістичного устрою держави.

Згідно із законом про іпотеку впроваджено новий фінансовий інструмент – заставну.

Найбільш розвинена практика іпотечного кредитування у СІЛА, Канаді, Англії, в яких відсоток за кредитом коливається залежно від економічної кон'юнктури й становить від 15 до 30 % і більше. Для того щоб іпотека могла здійснюватися, необхідне дотримання як мінімум трьох умов, а саме мають бути:

– довгострокові фінансові ресурси, які можна надавати клієнтам у вигляді кредитів;

– потенційні клієнти, здатні підтвердити, що їх доходи достатні для погашення кредиту;

– юридична можливість використання житла як застави.

Основними документами, що визначають взаємини банку і позичальника під час надання позички, є кредитний договір і договір про заставу (про іпотеку).

Договір про іпотеку укладається в письмовому вигляді і нотаріально завіряється. Головною метою іпотечного кредитування є створення ефективного фінансово-кредитного механізму операцій з нерухомістю.

Факторинг

Запитання та завдання для самоперевірки

Завдання для самостійного розв'язання

Тема 12. ТЕОРЕТИЧНІ ЗАСАДИ ПРОЦЕНТА

12.1. Позичковий процент

12.2. Проценти за цінними паперами

Запитання та завдання для самоперевірки

Завдання для самостійного розв'язання

Модуль 4. СИСТЕМА ФІНАНСОВОГО ПОСЕРЕДНИЦТВА НА ЕТАПІ ГЛОБАЛІЗАЦІЇ ФІНАНСОВИХ ВІДНОСИН