Непередбачене падіння рівня цін також зменшує власний капітал фірми. Оскільки боргові платежі зафіксовані в угоді у номінальному вираженні, то непередбачене падіння рівня цін збільшує вартість зобов'язань фірми у реальному вираженні (збільшує тягар боргу), але не збільшує реальної вартості активів фірми, отже, власний капітал у реальному вираженні (різниця між активами і пасивами в реальному вираженні) зменшується. Значне падіння рівня цін спричиняє, зрештою, суттєве зменшення у реальному власному капіталі і загострює проблеми несприятливого вибору і морального ризику, з якими стикаються позикодавці Непередбачене падіння рівня цін веде, таким чином, до результату, що описаний вище: обсяг надання позичок та ділова активність знижуються.

Зростання невизначеності

Значне зростання невизначеності на фінансових ринках, наприклад, внаслідок банкрутства важливих фінансових або нефінансових інститутів, спаду, краху ринку акцій, утруднює позикодавцям відбір операцій з невисоким ризиком неплатежу по позичці від операцій з високим ризиком неплатежу. Зростаюча неспроможність позикодавців розв'язати проблему несприятливого вибору примушує їх надавати менше позичок, що веде до зменшення обсягу надання позичок, інвестицій та ділової активності.

Банківська паніка

Банки відіграють важливу роль фінансового посередництва завдяки своїй участі у діяльності з продукування інформації, що сприяє продуктивному інвестуванню в економіку. Таким чином, фінансова криза, при якій банки виходять з "гри" (що називається банківською панікою), зменшує кількість фінансових посередницьких операцій банків і тим самим призводить до зменшення інвестицій і сукупної ділової активності Зменшення кількості банків під час фінансової кризи також зменшує пропозицію коштів для позичальників, що, в свою чергу, призводить до вищих процентних ставок. Оскільки збільшення процентних ставок посилює несприятливий вибір на кредитних ринках, то банківська паніка через свої канали далі посилює падіння ділової активності

Анатомія фінансової кризи

Дослідивши п'ять факторів, що можуть викликати серйозні розриви та розлад фінансових ринків, можна розглянути анатомію фінансової кризи.

ПОРАДА

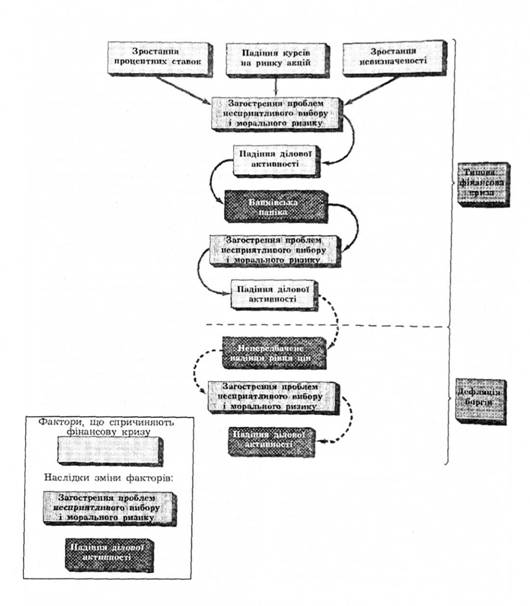

Для глибшого розуміння фінансової кризи перевірте, чи ви можете назвати причини, чому кожен з п'яти факторів - (1) підвищення процентних ставок, (2) падіння курсів на ринках акцій, (3) непередбачене падіння загального рівня цін, (4) збільшення невизначеності, (5) банківська паніка - загострюють проблеми несприятливого вибору і морального ризику, які, в свою чергу, спричиняють падіння ділової активності. Для допомоги вам в аналізі анатомії фінансової кризи, описаної нижче, пропонується графік 8.2, на якому простежується послідовність подій при розвитку фінансової кризи.

Більшість фінансових криз у Сполучених Штатах Америки починалося із різкого зростання процентних ставок, стрімкого падіння курсів на ринку акцій та збільшення невизначеності внаслідок банкрутства важливих фінансових і нефінансових фірм (Ohio Life Insurance & Trust Co. в 1857 p., the Northern Pacific Railroad та Jay Cooke & Co. в 1873 p., Crant & Ward в 1884 p., the National Cordage Co. в 1893 p., the Knickerbocker Trust Company в 1907 p., та the Bank of United States в 1930 p.). Під час цих криз збільшення невизначеності, зростання процентних ставок і падіння курсів на ринках акцій загострювали проблему несприятливого вибору на кредитних ринках. Падіння курсів акцій також загострювало проблему морального ризику. Загострення проблем несприятливого вибору і морального ризику робило надання позичок для позикодавців менш привабливим і призводило до зменшення інвестицій і сукупної ділової активності.

Погіршення умов ділової активності і зростання невизначеності щодо стану свого банку (не виключено, що банк стане банкротом) підштовхує вкладників до вилучення своїх грошей з банків. Як побачимо у розділах 10 і 16, масове вилучення грошей вкладниками вело до банківської паніки. Внаслідок зменшення кількості банків процентні ставки зростають щораз вище і зменшується кількість фінансових посередницьких операцій банків. Загострення проблем, що створені несприятливим вибором і моральним ризиком, призводить до поглиблення економічного спаду.

Нарешті, через процес банкрутства відбувається розмежування нерентабельних фірм (справжніх банкротів) від тих, що нормально функціонують. Подібний процес відбувається і серед банків, здебільшого за допомогою органів державної влади. Внаслідок цього розмежування зменшується невизначеність на фінансових ринках, ринок цінних паперів пожвавлюється, процентні ставки знижуються. Загальним результатом стає ослаблення проблеми несприятливого вибору і морального ризику - і фінансова криза вщухає. Нормалізація функціонування фінансових ринків сприяє пожвавленню економіки. Однак, якщо

Графік 8.2. Анатомія фіна псової кризи.

Суцільні стрілки відображають послідовність подій при типовій фінансовій кризі. Пунктирні стрілки вказують на додаткові події, якщо фінансова криза розвивається у дефляцію боргів.

Вставка 8.2. Джерело вивчення фінансової кризи: "велика депресія"

Офіційні представники Федеральної резервної системи розглядали бум на ринку акцій 1928 і 1929 років як надмірну спекулятивну діяльність, протягом якої курси акцій подвоїлися. З метою її подолання вони проводили жорстку монетарну політику, намагаючись підвищити процентні ставки Наслідком дій ФРС став початок краху ринку акцій у жовтні 1929 р.

Незважаючи на те, що крах 1929 р. мав значний вплив на погляди цілого покоління, більшість людей забула, що уже до середини 1930 р. падіння курсів акцій було припинено більше як наполовину. Проте як могло статися, що нормальний спад перетворився в щось незбагненне - жахливі потрясіння аграрного сектора, подальше падіння курсів акцій у другій половині 1930 р. та безперервне банкрутство банків з жовтня 1930 р. аж до березня 1933 p., внаслідок чого третина банків у Сполучених Штатах припинила існування (детальніше це описано у розділі 16).

Безперервне падіння курсів акцій тривало в другій половині 1930 р. (до середини 1932 р. акції впали до 10 % їхньої вартості у час піку 1929 p.). Зростання невизначеності через нестабільні ділові умови, що створювалися економічним спадом, загострили проблеми несприятливого вибору і морального ризику на кредитних ринках. Втрата третини банків зменшила масштаби фінансового посередництва. Це посилило проблеми несприятливого вибору і морального ризику, що зменшило спроможність фінансових ринків спрямовувати кошти фірмам з продуктивними інвестиційними можливостями. Як показує аналіз, сума комерційних позик зменшилася з 1929 р. по 1933 р. наполовину, а інвестиційні видатки впали на 90 % порівняно з 1929 р.

Короткий період процесу пожвавлення не забезпечив швидкого одужання економіки внаслідок падіння рівня цін на 25 % за період 1930- 1933 рр. Таке значне падіння цін дало поштовх процесу дефляції боргів, у якому зменшується власний капітал внаслідок зростання заборгованості фірм. Зменшення власного капіталу та загострення внаслідок цього проблеми несприятливого вибору і морального ризику на кредитних ринках призвело до тривалого економічного спаду, під час якого безробіття зростало доти, доки не досягнуло 25 % робочої сили. Фінансова криза в роки "великої депресії" була найглибшою з усіх у Сполучених Штатах Америки. Звідси зрозуміло, чому цей економічний спад був найсерйознішим, якого зазнали США.

економічний спад призводить до значного зниження цін, то процес пожвавлення буде короткочасним. В цій ситуації можлива дефляція боргів, при якій суттєве падіння рівня цін призводить до подальшого зменшення власних капіталів фірм унаслідок зростання тягаря заборгованості. Коли починається дефляція боргів, то проблема несприятливого вибору і морального ризику загострюється, так що надання позик, інвестиційні видатки і загальна ділова активність залишаються у стані депресії протягом тривалого часу. Найважливішим прикладом фінансової кризи, яка містила також дефляцію боргів, є "велика депресія" - найглибший економічний спад в історії США (вставка 8.2).

Злиття, поглинання і залучений викуп в процесі перебудови структури корпорацій

Проблема "власника-управителя" і теорія вільного грошового потоку

Поглинання як розв'язання проблеми "власника-управителя"

Зросла заборгованість як вирішення проблеми "власника-управителя"

Коли найімовірніше відбувається зміна структури корпорації?

Чому перебудова структури корпорацій відбувалася у 1980-і роки?

Застосування. Перебудова структури нафтової промисловості у 1980-х роки

Чи сприятливе для економіки збільшення заборгованості корпорацій?

Докази вигоди і втрати від поглинань і залученого викупу