Створення раціональних співвідношень під час розподілу прибутку за основними напрямами забезпечується головною пропорцією поділу на споживання і нагромадження, що зумовлює підвищення матеріальної зацікавленості, відповідальності та зростання економічної ефективності всіх сфер діяльності.

Для розподілу прибутку характерні об'єктивні та суб'єктивні фактори. До об'єктивних належить зміна нормативно-правової бази відрахувань з прибутку за ставками оподаткування, зміна структури пільг в оподаткуванні, зміна граничних рівнів рентабельності при ціноутворенні. Суб'єктивні — це зміни політики вищої адміністрації стосовно ставок дивідендних виплат, реінвестування, матеріального заохочення тощо. У процесі аналізу виявляють пропорції та тенденції розподілу прибутку, відхилення від планових показників утворення за рахунок прибутку спеціальних фондів тощо. Зведена оцінка розподілу прибутку може бути представлена у вигляді табл. 7.7.

Таблиця 7.7. Аналіз розподілу прибутку

Базовий період | Звітний період | Зміна щодо базового періоду | |||||||||||

Показники | Сума, тис. грн | Частка у сумі прибутку до оподаткування, % | Сума, тис. грн | Частка у сумі прибутку до оподаткування, % | Сума, тис. грн | Частка у сумі прибутку до оподаткування, % | |||||||

1. Прибуток до оподаткування | 1200 | 100,0 | 967 | 100,0 | -233 | ||||||||

2. Сума податку на прибуток | 360 | 30,0 | 290 | 30,0 | -70 | ||||||||

3. Економічні санкції | —— | ||||||||||||

4. Відрахування на доброчинні цілі | |||||||||||||

5. Прибуток, що залишається у розпорядженні підприємства | 840 | 70,0 | 677 | 70,0 | -163 | ||||||||

Утому числі: — виплата дивідендів | 240 | 20,0 | 200 | 20,7 | -40 | +0,7 | |||||||

— реінвестований прибуток | 400 | 33,4 | 400 | 41,4 | — | +8,0 | |||||||

— інші цілі | 200 | 16,6 | 77 | 7,9 | -123 | -8,7 | |||||||

Дані аналітичної табл. 7.7 свідчать, що підприємство, яке досліджується, забезпечує позитивний стратегічний менеджмент, який виявляється у збільшенні частки реінвестування прибутку (80 %). Відхилення за статтями розподілу прибутку треба оцінювати за критеріями виконання фінансового плану з оцінкою можливих наслідків наповнення джерел фінансування різних соціально-економічних програм.

Причинами цих відхилень можуть бути: зміна прибутку, що залишається у розпорядженні підприємства, та зміна коефіцієнтів відрахування з прибутку. Будь-яку суму розподіленого прибутку (Ф,-) за і-м цільовим напрямом можна подати як

де Яр — прибуток, що залишається у розпорядженні підприємства, тис. грн;

К'а — коефіцієнт відрахування з прибутку за і-м напрямом.

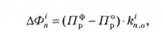

Зміна суми відрахувань за рахунок приросту прибутку, що залишається у розпорядженні підприємства (АФ'п ), визначатиметься так:

де Я* і Я* — базова і фактична сума прибутку, що залишається у розпорядженні підприємства, тис. грн;

к'по — базовий коефіцієнт відрахування за і-м напрямом.

Зміна суми відрахувань за рахунок зміни коефіцієнтів відрахування з прибутку за і-м напрямом (ДФ£ ) визначатиметься так:

де kL — фактичний коефіцієнт відрахування з прибутку за і-м напрямом.

У процесі аналізу розподілу прибутку іноді виконують аудиторські процедури, пов'язані з визначенням повноти формування прибутку до розподілу дотримання нормативно-правової бази та внутрішніх положень щодо цільового розподілу прибутку.

У системі фінансового менеджменту господарських суб'єктів значним є управління дивідендами, або так звана дивідендна політика. За допомогою механізмів ефективного управління дивідендами здійснюється активна акціонерна діяльність, що забезпечує стійке та якісне економічне зростання. Дивіденди свідчать про рівень прибутку акціонерів і рентабельність акціонерного капіталу. Чим вища ставка дивідендів, тим більший інвестиційний потік можна створити для розвитку підприємництва. Проте збільшення розміру відрахувань з прибутку на виплату дивідендів зменшує обсяг прибутку, який спрямовується на розвиток підприємств, а це може призвести до зниження фінансових результатів у майбутньому. Прибуток, що спрямовується на розвиток підприємства (реінвестований прибуток) є надійним і найбільш ефективним внутрішнім джерелом фінансування підприємства, як з погляду забезпечення високої платоспроможності, так і для розширення сфери бізнесу в цілому. Це передбачає вибір такої дивідендної політики, яка б зберігала стимули акціонерної діяльності і не погіршувала пріоритету.

Дивідендна політика здійснюється за двома підходами. Перший отримав назву — теорія нарахування дивідендів за залишковим принципом (Residual Theory of Dividents), згідно з якою доцільною величиною нарахування дивідендів є та, що залишається після розрахунку необхідного реінвестування прибутку. Таким чином, величина дивідендів не є сталою і можливий варіант, коли дивіденди не сплачуються (за великої потреби в інвестиціях) або сплачуються з повної суми чистого прибутку, що залишається у розпорядженні підприємства.

Другий підхід полягає у поточному нарахуванні дивідендів залежно від величини акціонерного капіталу і норми нарахування дивідендів незалежно від суми кінцевого фінансового результату. Це зменшує ризик ненарахування дивідендів і дає підставу для рейтингу суб'єктів акціонерної діяльності.

Разом з тим слід застосовувати гнучку політику визначення нормативів нарахування дивідендів, за якою можливе нарахування оголошених дивідендів, які б стимулювали розвиток акціонерної діяльності.

Основними факторами, що визначають дивідендну політику, є такі:

• правове регулювання дивідендних виплат за національним законодавством, яке найчастіше визначає джерела та нормативи нарахування дивідендів;

• договірні умови щодо виплати дивідендів, за якими у контракті передбачається мінімальний норматив нарахування дивідендів або мінімальна сума прибутку на виплату дивідендів;

• умови виплати дивідендів у фазах інвестиційної активності, за якими при введенні в експлуатацію об'єктів величина дивідендів може зменшуватись, а при максимальному освоєнні виробничих — зростати;

• кон'юнктура фінансового ринку, за якою зі зростанням ціни акцій темп приросту дивідендів може бути визначений за формулою Гордона;

• масштаби та інтенсивність інвестиційної діяльності, особливо за умов реалізації великих високоприбуткових інвестиційних проектів;

• Зміна обсягу і структури акціонерного капіталу;

• інші фактори ділової активності акціонерних товариств. Для формування політики виплати дивідендів найбільш актуальним є аналітичне обґрунтування розміру дивідендів. Оскільки величина очікуваного чистого прибутку не є сталою і залежить від багатьох факторів внутрішнього і зовнішнього економічного середовищ, а зміна політики виплати дивідендів впливає на ціну акцій та акціонерну діяльність у цілому, на практиці використовують кілька способів розрахунку дивідендних виплат: спосіб постійного відсоткового розподілу прибутку, спосіб фіксованих дивідендних виплат, спосіб виплати гарантованих дивідендів і премії, спосіб виплати дивідендів акціями.

Спосіб постійного відсоткового розподілу прибутку передбачає періодичне нормування виплат дивідендів стосовно чистого прибутку, що залишається у розпорядженні підприємства. Недоліком цього способу є пряма залежність від величини отриманого прибутку, за якого можливе значне коливання розмірів дивідендних виплат. У процесі його застосування, спочатку норма дивідендних виплат мінімізується, а в подальшому коригується з огляду на рівень прибутковості діяльності підприємства.

Спосіб фіксованих дивідендних виплат передбачає регулярні виплати дивідендів на акціонерний капітал у незмінній величині упродовж тривалого періоду. Це стимулює акціонерну діяльність, якщо фіксована величина є коректною з погляду ризику вкладень, депонування, кредитування, акціонування тощо.

Спосіб виплати гарантованих дивідендів і премії є різновидом попереднього способу (фіксованих дивідендних виплат), однак у цьому разі за суттєвих фінансових успіхів до гарантованих дивідендів додають премію разового характеру. Таке преміювання може бути стимулом прибуткової діяльності акціонерів.

За нарахування дивідендів акціями акціонери фактично не отримують доходів, оскільки сума нарахованих дивідендів дорівнює зменшеній вартості засобів, які капіталізовані в акціях і резервах. Кількість акцій збільшується у незмінній валюті балансу, що призводить до скорочення вартості активів у розрахунку на одну акцію. Проте, якщо ринкова вартість акцій зросте, то їх реалізація може принести суттєвий дохід акціонеру. Після цього також можлива зміна структури власників та володіння контрольним пакетом акцій.

7.8. Аналіз і оцінка виробничого та фінансового лівериджу

Розділ 8. АНАЛІЗ ФІНАНСОВОГО СТАНУ СУБ'ЄКТІВ ГОСПОДАРЮВАННЯ

8.1. Зміст та особливості аналізу фінансового стану суб'єктів господарювання в умовах формування ринкових відносин

8.2. Інформаційна база аналізу фінансового стану

8.3. Аналіз активів підприємства

8.4. Аналіз пасивів підприємства

8.5. Аналіз фінансової стійкості підприємства

8.6. Аналіз платоспроможності

8.7. Аналіз грошових потоків