Відповідно до чинного законодавства України для оцінювання фінансової стійкості підприємства вирішального значення набуває показник чистих активів, який визначають як різницю суми активів, використаних для розрахунку, і суми зобов'язань, узятих до розрахунку.

Активи підприємства використовують для розрахунків. Вони дорівнюють сумі підсумків розділів балансу І "Позаобігові активи" і II "Обігові активи" за вирахуванням вартості власних акцій, викуплених в акціонерів (рядок 045 розділу II балансу), а також оцінювальних резервів за сумнівними боргами, якщо їх створювали (рядок 162 розділу II балансу).

Зобов'язання підприємства, взяті до розрахунку, дорівнюють сумі підсумків розділів пасиву балансу III "Довготермінові зобов'язання" і IV "Поточні зобов'язання", збільшеній на суми цільового фінансування (рядок 420, розділ II пасиву) і зменшеній на суми доходів майбутніх періодів (розділ V пасиву).

Згідно з чинним законодавством України для акціонерних товариств якщо по закінченні другого і кожного наступного фінансового року вартість чистих активів підприємства менша за його статутний капітал, підприємство зобов'язане поінформувати про зменшення свого статутного капіталу до величини, що не перевищує вартість його чистих активів. Тому різниця реального власного і статутного капіталів є основним вихідним показником стійкості фінансового стану підприємства.

Позитивні складові можна умовно назвати приростом власного капіталу, а негативні – вилученням власного капіталу. Якщо зростання власного капіталу перевищує його вилучення (або дорівнює йому), то різниця реального власного та статутного капіталу є позитивною (або принаймні не є негативною) і, відповідно, виконується мінімальна умова фінансової стійкості підприємства.

Якщо приріст власного капіталу є меншим від його вилучення, то різниця реального власного і статутного капіталу є негативною, що свідчить про нестійкий фінансовий стан підприємства.

Аналіз різниці реального власного і статутного капіталу можна показати у вигляді табл. 11.9. У процесі аналізу визначають достатність величин реального власного капіталу.

У випадку виявлення нестачі реального власного капіталу основну увагу потрібно приділити збільшенню прибутку, зростанню рентабельності, погашенню заборгованості учасників (засновників) за внесками у статутний капітал, розподіл чистого прибутку переважно на поповнення резервного капіталу.

Таблиця 11.9. Динаміка різниці реального власного і статутного капіталів, тис. грн.

Показник | На початок року (періоду) | На кінець року (періоду) | Зміни |

1. Пайовий капітал (ряд. 310 розд. І) | – | – | – |

2. Додатковий вкладений капітал (ряд. 320 розд. І) | – | – | – |

3. Інший додатковий капітал (ряд. 330 розд. І) | 5492 | 5518 | +26 |

4. Резервний капітал (ряд. 340 розд. І) | 41 | 41 | – |

5. Нерозподілений прибуток (ряд. 350розд. І) | – | – | – |

6. Доходи майбутніх періодів (ряд. 630 розд. V) | – | – | – |

7. Разом приріст власного капіталу після створення підприємства (я. 1 + п. 2 + п. 3 + п. 4 + п. 5 + п. 6) | 5533 | 5559 | +26 |

8. Непокритий збиток (ряд. 350 розд. І) | -529 | -532 | -3 |

9. Неоплачений капітал (ряд. 360 розд. І) | – | – | – |

10. Вилучений капітал (ряд. 370 розд. І) | – | – | – |

11. Разом вилученого власного капіталу (п. 8 + п. 9 + п. 10) | -529 | -532 | -3 |

12. Різниця реального власного і статутного капіталу (п. 7 - п. 11) | 5004 | 5027 | +23 |

11.6. Аналіз платоспроможності й ліквідності

Платоспроможність підприємства є ознакою фінансової стійкості, суттю якого є забезпеченість обігових активів довготерміновими джерелами формування. Поточна платоспроможність (або неплатоспроможність) зумовлена рівнем забезпеченості (або незабезпеченості) обігових активів довготерміновими джерелами.

Для оцінювання платоспроможності підприємства використовують три відносних показники, що відрізняються складом ліквідних активів, які розглядають як покриття поточних пасивів.

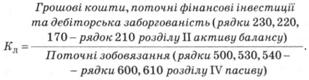

Негайну платоспроможність підприємства характеризує коефіцієнт абсолютної ліквідності, що показує, яку частину поточної заборгованості може покрити підприємство за рахунок наявних грошових коштів. Поточні зобов'язання складаються: з короткотермінових кредитів банків, кредиторської заборгованості, інших поточних зобов'язань.

Коефіцієнт ліквідності розраховують за формулою

Достатнє обмеження, поширене в економічній літературі, означає, що кожного дня потрібно погашати 20% поточних зобов'язань підприємства, тобто у випадку збереження залишку грошових коштів на рівні звітної дати (переважно за рахунок забезпечення рівномірного надходження платежів від партнерів) поточну заборгованість, наявну на звітну дату, можна погасити за 50 днів (1: 0,2). Враховуючи неоднорідну структуру термінів погашення заборгованості, такий норматив потрібно вважати завищеним. Для одержання реальнішого й об'єктивнішого обмеження необхідно на основі даних аналітичного обліку визначити середній термін погашення кредитів і середній термін погашення кредиторської заборгованості. Тоді коефіцієнт абсолютної ліквідності має бути не меншим за величину, що показує частку поточних зобов'язань, яка підлягає щоденній оплаті. Основним чинником підвищення рівня абсолютної ліквідності є рівномірне і своєчасне погашення дебіторської заборгованості.

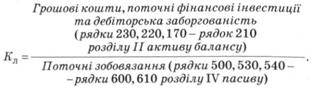

Платоспроможність підприємства з урахуванням майбутніх надходжень від дебіторів характеризує коефіцієнт уточненої (поточної) ліквідності. Він показує, яку частину поточної заборгованості підприємства може покрити в найближчій перспективі за умови повного погашення дебіторської заборгованості.

Достатнє обмеження означає, що грошові кошти і майбутні надходження від поточної діяльності мають відшкодовувати поточні борги. Для підвищення рівня уточненої ліквідності необхідно сприяти зростанню забезпеченості запасів власними обіговими засобами, для чого потрібно збільшити власні обігові кошти й обґрунтовано знизити рівень запасів.

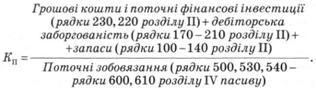

Прогнозовані платіжні можливості підприємства за умови погашення дебіторської заборгованості і реалізації наявних запасів відображає коефіцієнт покриття

Достатнім є обмеження показника: Кn > 1,2. Цей норматив для коефіцієнта покриття можна вважати дещо завищеним. Аналізований коефіцієнт має бути більшим за одиницю, але точніше для конкретної ситуації норматив можна визначити лише на основі статистичної обробки широкого ряду даних вітчизняних і закордонних компаній, які мають аналогічний профіль діяльності.

Для підвищення рівня коефіцієнта покриття необхідно поповнювати реальний власний капітал підприємства й обґрунтовано стримувати зростання позаобігових активів і дебіторської заборгованості. На відміну від коефіцієнтів абсолютної ліквідності та уточненої (поточної) ліквідності, що показують негайну і поточну платоспроможність, коефіцієнт покриття відображає прогноз платоспроможності на доволі віддалену перспективу.

Різні показники ліквідності не тільки дають різнобічну характеристику платоспроможності підприємства за різного рівня обліку ліквідних активів, а й відповідають інтересам різних зовнішніх показників аналітичної інформації. Так, для постачальників товарів (робіт, послуг) важливим є коефіцієнт абсолютної ліквідності (КАЛ). Банк, що кредитує певне підприємство, більше уваги приділяє коефіцієнтові уточненої ліквідності (Кл). Потенційні і дійсні акціонери підприємства більшою мірою оцінюють його платоспроможність за коефіцієнтом покриття (Кп).

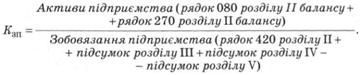

Загальну платоспроможність підприємства визначають як здатність покрити всі зобов'язання підприємства (короткотермінові й довготермінові) всіма и активами. Коефіцієнт загальної платоспроможності розраховують за формулою

Достатнім є обмеження для коефіцієнта, коли  .

.

Основним чинником, що зумовлює загальну платоспроможність, є наявність у підприємства реального власного капіталу.

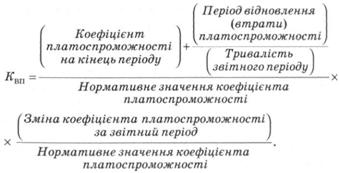

Для прогнозу зміни платоспроможності підприємства на практиці використовують коефіцієнт відновлення (втрати) платоспроможності, який обчислюють за формулою

Як коефіцієнт платоспроможності, за допомогою якого здійснюють прогноз, використовують коефіцієнт покриття, нормативне значення якого беруть на рівні 2 (теоретично обґрунтований, позитивний коефіцієнт). За період відновлення платоспроможності беруть шість місяців, за період її втрати – три місяці.

Коефіцієнт відновлення платоспроможності, що має значення більше за 1, свідчить про наявність тенденції відновлення платоспроможності підприємства протягом шести місяців. Значення коефіцієнта менше за 1 показує відсутність такої тенденції у звітному періоді.

Коефіцієнт втрати платоспроможності, що має значення менше за 1, свідчить про наявність тенденції втрати платоспроможності протягом трьох місяців.

Прогноз зміни платоспроможності підприємства можна складати за допомогою коефіцієнта відновлення (втрати) платоспроможності, а також на основі значень коефіцієнтів абсолютної ліквідності, уточненої (поточної) ліквідності, загальної платоспроможності та їх нормативних значень. При цьому можливі варіації тривалості періоду відновлення (втрати) платоспроможності залежно від мети аналізу.

11.8. Аналіз забезпеченості запасів джерелами їх формування

11.9. Аналіз і прогнозування ринкової вартості власного капіталу

11.10. Аналіз ефективності використання нематеріальних активів

11.11. Аналіз фінансового прогнозу (можливого банкрутства) підприємства

Розділ 12. АНАЛІЗ ОБОРОТНОСТІ ОБІГОВИХ КОШТІВ

12.1. Аналіз оборотності запасів товарно-матеріальних цінностей

12.2. Оперативний економічний аналіз виробничих запасів в умовах функціонування автоматизованих робочих місць

12.3. Перспективний аналіз виробничих запасів

12.4. Аналіз дебіторської заборгованості