Аналітики підприємства, визначаючи запропоновані їм інвестиційні проекти, мають насамперед поцікавитися їх ефективністю. На практиці використовують низку економічних показників, розрахунок яких дає можливість визначати найбільш ефективні. Такими показниками є:

• період окупності інвестицій;

• середня ставка доходу;

• чиста теперішня вартість;

• індекс рентабельності;

• внутрішня ставка доходу.

Період окупності інвестицій – це кількість років, за які мають бути відшкодовані всі затрати на інвестиційний проект. При зіставленні декількох проектів, перевага надається більш ефективному (з коротшим терміном окупності).

Пояснимо на конкретному прикладі. Припустимо, що прийнятний для підприємства максимальний період окупності – 4 роки. Нехай протягом наступних шести років проект даватиме щорічні грошові надходження – ЗО тис. грн., початкові інвестиції становлять – 85 тис. грн. Подальший розрахунок свідчить, що за чотири роки буде отримано 120 тис. грн. грошових надходжень (4 * ЗО тис.). У цій ситуації вважаємо за доцільне схвалити цей проект, оскільки початкові інвестиції у проект окупляться менш ніж за чотири роки.

Середня ставка доходу полягає в порівнянні чистих доходів з початковою вартістю проекту.

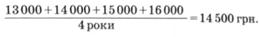

Приклад 1. Початкові інвестиції становлять 135 тис. грн. Очікується у наступні чотири роки одержати такі чисті доходи:

I рік – 13 тис. грн.;

II рік – 14 тис. грн.;

III рік – 15 тис. грн.;

IV рік – 16 тис. грн.

Визначимо середню ставку доходу:

Розраховуючи середні інвестиції, припускаємо, що амортизація початкових інвестицій здійснюється щорічно рівномірно, тому суму початкових інвестицій ділимо на два.

Середні інвестиції:

грн..

грн..

Середня ставка доходу:

.

.

Чиста теперішня вартість – це різниця між теперішньою вартістю майбутніх грошових надходжень та вартістю початкової інвестиції. Щоб визначити чисту теперішню вартість проекту капітальних вкладень, потрібно майбутні грошові надходження дисконтувати за допомогою відповідної ставки дисконту. Потім знаходять різницю між теперішньою вартістю майбутніх грошових надходжень і теперішньою вартістю первісної інвестиції.

Приклад 2. ВАТ "Тернопільський радіозавод Оріон" розглядає варіант інвестування в проект, який за 5 років принесе грошові доходи у сумі 22,5 тис. грн.: І рік – 6,5 тис. грн., П – 5,5 тис., III – 4,5 тис., IV – 3,5 тис., V рік – 2,5 тис. грн. Яка ефективність цього проекту, якщо дисконтна ставка – 14%, а початкова інвестиція становить 12 тис. грн.?

Використовуючи аналітичну табл. 15.4 розрахуємо теперішню вартість грошових потоків.

Таблиця 15.4. Аналітична таблиця для розрахунку теперішньої вартості грошових потоків

Рік | Грошовий потік, грн. | Фактор дисконту | Теперішня вартість, грн. |

А | 1 | 2 | 3 |

І | 6500 | 0,877 | 5 700 |

II | 5500 | 0,769 | 4 230 |

III | 4500 | 0,675 | 3 038 |

IV | 3500 | 0,519 | 1817 |

V | 2500 | 0,455 | 1 138 |

Разом теперішня вартість | 15 923 | ||

Початкові інвестиції | 12 000 | ||

Чиста теперішня вартість | 3 923 |

Щоб розрахувати чисту теперішню вартість, необхідно від загальної теперішньої вартості грошових потоків відняти суму початкової інвестиції:

15 923 - 12 000 = 3923 грн.

В аналізованому проекті значення чистої теперішньої вартості додатне, отже, маємо підставу рекомендувати підприємству згаданий інвестиційний проект до впровадження.

За допомогою індексу рентабельності (прибутковості) – інвестиційні проекти розміщують за спадною їх ефективністю. Якщо коефіцієнт прибутковості більший за одиницю, то проект рекомендують до впровадження. Якщо індекс прибутковості менший за одиницю, то проект є неефективним і має бути відхилений.

Приклад 3. Підприємство "Оріон" планує інвестувати проект із такими грошовими потоками:

I рік – 2500 грн.;

II рік – 3500 грн.;

III рік – 3000 грн.

Початкові інвестиції становлять 10 000 грн.; дисконтна ставка – 12%. Використовуючи індекс прибутковості, необхідно

проаналізувати ефективність вкладення інвестицій у запропонований проект.

З метою проведення необхідних аналітичних розрахунків використаємо аналітичну табл. 15.5.

Таблиця 15.5. Розрахунок теперішньої вартості грошових потоків

Рік | Грошовий потік, грн. | Фактор дисконту | Теперішня вартість, грн. |

І | 2500 | 0,893 | 2233 |

II | 3500 | 0,797 | 2789 |

ПІ | 3000 | 0,712 | 2136 |

Разом теперішня вартість проекту | 7158 |

Теперішня вартість проекту становить 7158 грн. Визначимо індекс прибутковості, розділивши теперішню вартість проекту на суму початкової інвестиції:

.

.

Оскільки значення коефіцієнта менше за одиницю, то назвати цей проект ефективним не можна, аналітики мають переконати керівництво підприємства в недоцільності фінансування цього проекту.

Внутрішня ставка доходу – ставка, що врівноважує початкові інвестиції з теперішньою вартістю майбутнього грошового потоку. Іншими словами, це ставка дисконту, за якої теперішня вартість грошових потоків дорівнює початковій інвестиції, а чиста теперішня вартість майбутніх грошових потоків – нулю.

Приклад 4. Припустимо, що обсяг початкових інвестицій становить 22 300 грн. Щорічні грошові потоки очікуються в сумі 4 тис. грн. протягом семи років. Необхідно визначити внутрішню ставку доходу.

Перш за все обчислимо дисконтну ставку, для якої теперішня вартість грошового потоку за сім років дорівнюватиме початкової інвестиції – 22,3 тис. грн. Ця ставка і буде внутрішньою ставкою доходу. Щоб її визначити необхідно розділити вартість початкової інвестиції (22 300) на 4 тис. грн. і одержимо 5,6. За допомогою даних таблиці теперішньої вартості ануїтету (див. табл. 12.5) знайдемо значення чинників теперішньої вартості. Визначимо, що 5,6 – це значення чинника теперішньої вартості за ставки 6% для семи періодів. Ця ставка і є внутрішньою ставкою доходу проекту.

Перевагою використання методу внутрішньої ставки доходу є те, що він ураховує зміну вартості грошей із часом, тобто є більш об'єктивним.

Запитання і завдання для самоконтролю

1. За якими ознаками класифікуються інвестиції?

2. Яка мета і завдання аналізу інвестицій?

3. У чому полягають особливості реального інвестування?

4. За рахунок яких джерел формуються інвестиційні ресурси?

5. Яка роль моніторингу в оперативному аналізі інвестиційним портфелем?

6. Як здійснюється аналіз структури джерел фінансування інвестицій?

7. За якими показниками визначають ефективність інвестиційних проектів?

8. Як розрахувати період окупності інвестицій?

9. Поясніть методику розрахунку середньої ставки доходу.

10. З якою метою розраховують чисту теперішню вартість інвестиційних проектів?

16.1. Міжнародні розрахунки і вдосконалення валютно-фінансових відносин у зовнішньоекономічній діяльності

16.2. Основні форми міжнародних розрахунків

16.3. Акредитивна й інкасова форми розрахунків

16.4. Валютно-фінансові умови зовнішньоторговельних контрактів. Валютні ризики

16.5. Шляхи вдосконалення валютно-фінансових відносин у зовнішньоекономічній діяльності

16.6. Аналіз якості виконання контрактних зобов'язань із закордонними партнерами

16.7. Контракти як інформаційна база для аналізу зовнішньоекономічної діяльності підприємств

16.8. Аналіз динаміки експорту (імпорту) товарів і послуг

16.9. Аналіз накладних витрат щодо експорту й імпорту товарів