8.2.1. Метод оцінювання ефективності інвестицій за термінами їх окупності (термін окупності інвестицій)

Термін окупності інвестицій

(Payback Period, РР) визначає період часу, який потрібен для повернення вкладеної грошової суми.

Визначений період часу порівнюється з тим терміном, який керівництво підприємства вважає економічно виправданим. Якщо обчислений термін окупності інвестиційного проекту виявляється меншим порівняно з економічно виправданим терміном його окупності, то проект доцільно прийняти.

Термін окупності інвестиційного проекту є одним із найпоширеніших і зрозумілих показників оцінки його ефективності. Розрахувати цей показник можна за однією з формул:

а) при рівномірному надходженні доходів протягом усього терміну окупності інвестицій. Дохід у такому випадку розуміється як сума чистого прибутку й амортизаційних відрахувань на повне відновлення

де РР - термін окупності інвестиційного проекту, роки;

ЧП - чистий прибуток (чисті надходження) у перший рік реалізації інвестиційного проекту при рівномірному надходженні доходів (прибутку) за весь термін окупності, грн;

В - витрати на реалізацію інвестиційного проекту (в повній й сумі, включаючи витрати на науково-дослідницькі та інші роботи), грн;

А - амортизаційні відрахування на повне відновлення з розрахунку на рік реалізації інвестиційного проекту при рівномірному надходженні доходів за весь термін окупності, грн;

ЧД - чистий дохід у перший рік реалізації інвестиційного проекту при рівномірному надходженні доходів за весь термін окупності, грн (ЧД = 417 + А);

Р-Рев - економічно виправданий термін окупності інвестицій, який визначається керівництвом підприємства, роки.

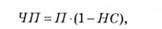

Чистий прибуток визначається за формулою

де П - прибуток у перший рік реалізації інвестиційного проекту при рівномірному надходженні доходів, грн;

НС - нормативна ставка податку на прибуток;

б) у разі нерівномірного розподілу доходу за роками реалізації інвестиційного проекту протягом всього терміну його окупності

де В - витрати на реалізацію інвестиційного проекту (в повній сумі, включаючи витрати на науково-дослідницькі та інші роботи), грн;

ЧПІ - чистий прибуток (чисті надходження) в / му році, грн;

Аі - амортизаційні відрахування на повне відновлення в і-му році, грн.

Розглянемо порядок розрахунку терміну окупності інвестицій як при рівномірному, так і нерівномірному надходженні грошових доходів за весь термін реалізації інвестиційного проекту.

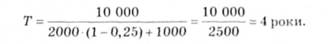

Приклад 8.1. Розрахунок терміну окупності при рівномірних грошових потоках

Підприємство збирається замінити діюче устаткування новим. Первинні витрати на придбання і монтаж устаткування становитимуть 10 000 грн. Керівництво підприємств вважає витрати на придбання устаткування виправданими, якщо вони окупляться протягом 6 років. Прибуток протягом кожного з шести років експлуатації устаткування буде рівним 2000 грн, амортизація - 1000 грн. Нормативна станка податку на прибуток становить 25 % (0,25). Необхідно визначити термін окупності устаткування і зробити висновок: чи доцільне, відповідно до економічно виправданого терміну експлуатації, придбання цього устаткування?

Розв'язання

Проведемо розрахунок періоду окупності інвестицій за формулою (8.1)

Отже, термін окупності інвестицій, обчислений за формулою (8.1), становить 4 роки. Це значно менше економічно виправданого терміну окупності, що дорівнює шести рокам, тому придбання нового устаткування економічно виправдане.

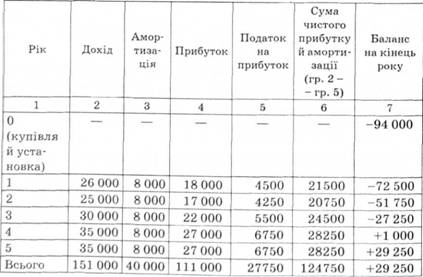

Приклад 8.2. Розрахунок терміну окупності при нерівномірних грошових потоках

Підприємство хоче придбати нову пакувальну машину, яка коштує 90 000 грн. Витрати на установку машини становитимуть 4000 грн. Розподіл доходу, прибутку й амортизації за роками наведено в табл. 8.1.

Таблиця 8.1. Розподіл доходу, прибутку й амортизації, грн

Рік | Дохід | Прибуток | Амортизація |

1 | 26 000 | 18 000 | 8 000 |

2 | 25 000 | 17 000 | 8 000 |

3 | 30 000 | 22 000 | 8 000 |

4 | 35 000 | 27 000 | 8 000 |

35 000 | 27 000 | 8 000 |

Економічно виправданим терміном окупності підприємство вважає термін, що дорівнює п'яти рокам. Податок на прибуток становить 25 %.

Необхідно визначити: період окупності інвестицій; доцільність придбання машини з урахуванням економічно виправданого терміну окупності інвестицій.

Розв'язання

Для розв'язання задачі скористаємося формулою (8.3), звівши всі розрахунки в табл. 8.2.

Таблиця 8.2. Розрахунок терміну окупності інвестицій при нерівномірних грошових потоках, грн

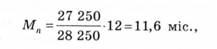

За даними табл. 8.2 на кінець третього року сума непокритих витрат на придбання і монтаж машини становить 27 250 грн. Для того, щоб визначити, за який період часу буде покрита ця сума, необхідно непокриту суму витрат поділити на суму чистого доходу того року, в якому вона покривається, і помножити на 12 місяців:

де Мп - число місяців у відповідному році експлуатації, протягом яких повністю окупляться витрати на придбання та установку машини;

12 - число місяців у році.

Термін окупності інвестицій на придбання та установку машини становить майже 4 роки. Економічно виправданим періодом окупності інвестицій підприємство вважає період, що дорівнює п'яти рокам. Отже, інвестиційний проект слід реалізувати.

В економічній літературі визначені як переваги, так і недоліки методу оцінювання інвестицій відповідно до терміну їх окупності без дисконтування.

Переваги методу окупності інвестицій такі:

o він простий у використанні;

o враховується економічно виправданий термін використання інвестиційного проекту;

o немає необхідності використовувати метод дисконтування, що дає змогу пов'язати грошові потоки з даними бухгалтерського обліку.

Важлива перевага методу окупності полягає в тому, що він є приблизною мірою ризику, коли невизначеною може бути тільки тривалість існування проекту. Інвестиції дають прибуток тим швидше, чим коротший період окупності. Тому керівники підприємств, приймаючи рішення щодо реалізації інвестиційних проектів, повинні враховувати як економічно виправданий термін окупності інвестицій, так і загальний час корисного використання інвестиційного проекту. Урахування цього чинника дає змогу підвищити привабливість інвестицій. Отже, керівництво підприємства повинне мати вичерпну інформацію про загальну тривалість функціонування аналогічних інвестиційних проектів або інформацію про терміни корисного використання замінюваної техніки чи технології. Недоліки методу окупності такі:

1) він не враховує доходи (надходження), які отримає підприємство після завершення економічно виправданого терміну окупності. Тому цей метод як інструмент для ухвалення управлінських рішень не враховує інші можливі варіанти, що розраховані на більш тривалий термін окупності і вимагають великих капіталовкладень. До уваги беруться лише ті проекти, які забезпечують швидке повернення інвестицій. Цього недоліку можна уникнути, якщо керівництво підприємства матиме в розпорядженні інформацію про загальну тривалість використання інвестиційного проекту;

2) при використанні методу окупності не враховується чинник часу, тобто часовий аспект вартості грошей, при якому доходи і витрати, пов'язані з використанням інвестиційного проекту, приводяться до порівнянного виду за допомогою дисконтування.

3) головний недолік методу оцінювання ефективності інвестиційних проектів, відповідно до терміну їх окупності, полягає в суб'єктивності підходу керівників підприємств або інвесторів до визначення економічно виправданого періоду окупності інвестиційного проекту. Один з інвесторів може зажадати встановлення економічно виправданого терміну окупності інвестиційного проекту в п'ять років. При цьому інший інвестор вважатиме за доцільне виділяти фінансові ресурси на реалізацію інвестиційного проекту лише в тому випадку, якщо термін окупності не перевищить трьох років.

Щоб уникнути помилки при виборі інвестиційного проекту, доцільно разом з методом, заснованим на розрахунку термінів окупності інвестицій, для оцінювання ефективності інвестиційних проектів, застосовувати методи визначення норми прибутку на капітал.

Незважаючи на ці недоліки, використання методу окупності в економічних дослідженнях ефективності інвестицій набуло значного поширення в західних країнах і СІП А. Так, за даними Деріл Норткотт, близько 41 % респондентів, опитаних під час дослідження, відповіли, що вони використовували метод окупності як допоміжний інструмент оцінювання ефективності інвестицій. Це дало змогу авторам зробити висновок, що метод окупності є найпопулярнішим серед методів, у яких немає дисконтування грошових потоків.

8.3. Методи оцінювання інвестицій, засновані на дисконтуванні

8.3.1. Метод чистої приведеної вартості

8.3.2. Метод внутрішньої норми прибутку

8.3.3. Метод дисконтованого терміну окупності інвестицій

8.3.4. Метод розрахунку індексу рентабельності (прибутковості) інвестиції

8.4. Аналіз інвестицій в умовах інфляції

Розділ 9. МЕТОДИ І МОДЕЛІ АНАЛІЗУ ФІНАНСОВИХ ІНВЕСТИЦІЙ

9.1. Особливості аналізу фінансових інвестицій

9.2. Методи і моделі аналізу облігацій