Облік довгострокових інвестицій в акції інших підприємств передбачає використання відповідних методів обліку, які залежать від взаємовідносин між інвестором та підприємством, в яке вкладаються кошти, а також від рівня впливу інвестора на інвестоване підприємство (див. табл. 7.1).

Якщо частка інвестора в капіталі інвестованого підприємства складає менш ніж 20 %, то для обліку довгострокових інвестицій в акції використовується метод справедливої вартості (собівартості).

Первісною оцінкою довгострокових інвестицій в акції інших підприємств за такого методу є собівартість їх придбання.

При володінні менше 20 % простих акцій, інвестор має незначний вплив на операційну та фінансову політику інвестованого підприємства. Тому отримання чистого прибутку інвестованим підприємством не дає остаточних підстав інвестору для визнання прибутку від інвестицій. Це пов'язано з тим, що підприємство, в яке інвестовано капітал, може залишити збільшені чисті активи від прибуткової діяльності для розширення свого бізнесу. Через це чистий прибуток не вважається заробленим інвестором, поки підприємство, у яке інвестовано кошти, не оголосить про виплату дивідендів. Дивіденди, оголошені підприємством, в яке вкладається капітал, відображаються у інвестора як фінансові доходи.

У випадку реалізації довгострокових інвестицій в акції, визначається фінансовий результат від такої операції як різниця між виручкою від реалізації і балансовою вартістю акцій.

На дату складання балансу фінансові інвестиції в акції інших підприємств відображаються за справедливою вартістю. Збільшення або зменшення балансової вартості довгострокових інвестицій в акції при цьому показується у складі фінансових доходів або інших витрат відповідно. У випадку неможливості достовірного визначення справедливої вартості довгострокових інвестицій на дату балансу, вони відображаються за собівартістю.

Наприклад, корпорація "Біргем" 1 липня 2007 р. придбала 5000 простих акцій корпорації "Деркан" за ціною $20 за акцію, що складає 12 % її випущених акцій. Загальна вартість акцій складе $100,000 (5000 акцій х $20). В обліку буде зроблено запис:

Довгострокові фінансові інвестиції (акції) 100,000

Грошові кошти 100,000

30 листопада 2007 р. корпорація "Деркай" оголосила грошові дивіденди у розмірі $3 на кожну просту акцію. Загальна сума дивідендів становить $15,000 (5000 акцій х $3). В обліку це буде відображено записом:

Дивіденди до отримання 15,000

Фінансові доходи (дивіденди) 15,000

20 грудня 2007 р. корпорація "Біргем" отримала гроші в сумі оголошених дивідендів. Це відобразиться записом:

Грошові кошти 15,000

Дивіденди до отримання 15,000

25 грудня 2007 р. корпорація "Біргем" реалізувала 500 простих акцій за ціною $25 за акцію. Від реалізації акцій отримано виручку в сумі $12,500 (500 акцій х $25), балансова вартість реалізованих акцій - $10,000 (500 акцій х $20). В обліку ця операція буде відображена записом:

Грошові кошти 2,500

Довгострокові фінансові інвестиції (акції) 10,000

Доходи від продажу інвестицій 2,500

На кінець року справедлива вартість портфеля простих акцій, придбаних у корпорації "Деркан", зросла (ринкова ціна однієї акції склала $23). Загальна ринкова вартість портфеля акцій складає $103,500 (4500 акцій х $23), а їхня собівартість $90,000 (4500 акцій х х $20). Тобто вартість фінансових інвестицій в акції зросла на $13,500. Збільшення балансової вартості фінансових інвестицій в акції буде відображено записом (31.12.07 p.):

Довгострокові фінансові інвестиції (акції) 13,500

Фінансові доходи 13,500

Якщо буде мати місце зменшення балансової вартості фінансових інвестицій в акції тоді буде зроблено запис:

Втрати від уцінки фінансових інвестицій

Довгострокові фінансові інвестиції (акції)

Облік довгострокових інвестицій в акції за методом участі в капіталі здійснюється, якщо частка інвестора складає від 20 до 50 % у власному капіталі інвестованого підприємства. У такому випадку інвестор має істотний вплив на інвестоване підприємство (його називають асоційованим), що виражається у можливості брати участь у вирішенні питань щодо операційної та фінансової політики цього підприємства, але без здійснення контролю за цією політикою. Порядок обліку інвестицій в асоційовані підприємства та розкриття інформації про них у фінансовій звітності визначено МСБО 28 "Інвестиції в асоційовані підприємства".

Метод участі в капіталі передбачає визнання пропорційної до внеску капіталу інвестором частки прибутку інвестованого підприємства як доходу від інвестицій. Тому балансова вартість інвестицій збільшується на суму, що є часткою інвестора в чистому прибутку інвестованого підприємства (або зменшується на суму збитку) за звітний період із включенням цієї суми до складу доходу (або втрат, якщо інвестоване підприємство отримало збиток) від участі в капіталі. Одночасно балансова вартість інвестицій зменшується на суму визнаних дивідендів від інвестованого підприємства (якщо дивіденди відобразити як дохід, то буде мати місце подвійний рахунок пропорційної частки доходу і розподілу цього доходу).

Зменшення балансової вартості інвестицій в акції може відображатися в обліку тільки в межах величини, яка не призводить до від'ємного значення вартості цих інвестицій. Якщо в результаті зменшення досягається нульова вартість довгострокових інвестицій в акції, то саме за такою вартістю вони відображаються в обліку.

Інші зміни загальної величини власного капіталу інвестованого підприємства (наприклад, переоцінка основних засобів, курсові різниці за інвестиціями у закордонні підприємства, виправлення суттєвих помилок, допущених у попередніх звітних періодах), виходячи з частки інвестора, також впливають, на балансову вартість інвестицій (збільшують або зменшують її).

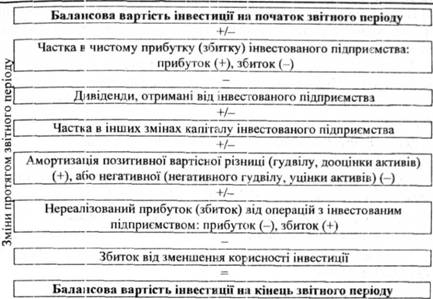

Формування балансової вартості довгострокових інвестицій в акції інших підприємств з використанням методу участі в капіталі зображено на рис. 7.2.

Вартісні різниці виникають у випадку придбання частки в капіталі асоційованого підприємства за суму, яка не збігається з придбаною часткою у справедливій вартості ідентифікованих чистих активів цього підприємства. У такому випадку балансова вартість інвестиції коригується шляхом: реалізації поточних активів, що були переоцінені; амортизації різниці між балансовою та справедливою вартістю активів, які амортизуються; амортизації гудвілу або негативного гудвілу.

Частку інвестора в нереалізованих прибутках (збитках), які є наслідком операцій між інвестором та його асоційованим підприємством, слід виключати з прибутку від участі в капіталі.

У випадку отримання свідчення про можливість зменшення корисності інвестиції в асоційоване підприємство інвестору потрібно розрахувати та відобразити в обліку збиток від зменшення ко

Рис. 7.2. Формування балансової вартості довгострокових інвестицій на кінець звітного періоду при використанні методу участі в капіталі

рисності. Сума збитку від зменшення корисності відображається в обліку записом:

Збиток від зменшення корисності

Довгострокові фінансові інвестиції (прості акції)

Дані про зміни в капіталі та результати діяльності інвестованого підприємства інвестор отримує з фінансової звітності цього підприємства, яка складається на ту саму дату, що і звітність інвестора. Якщо ж звітні дати у інвестора та інвестованого підприємства різні, то можна використовувати фінансову звітність, складену за різні дати з проведенням необхідних коригувань.

Наприклад, корпорація "Біргем" 1 квітня 2007 р. придбала 4000 простих акцій корпорації* "Форт" за ціною $80 за акцію, що складає 32 % її випущених акцій. Загальна вартість акцій складе $320,000 (4000 акцій х $80). Корпорація "Форт" отримала за 2007 р. чистий прибуток у сумі $250,000 та оголосила і виплатила грошима дивіденди в розмірі $40,000. У корпорації "Форт'"' за звітний період збільшився також додатковий капітал у зв'язку з проведеною дооцінкою основних засобів у сумі $10,000.

Операції з довгостроковими інвестиціями в асоційоване підприємство будуть відображені такими записами:

придбання акцій корпорації "Форт " за фактичною їх собівартістю:

Довгострокові фінансові інвестиції (прості акції) 320,000

Грошові кошти 320,000

на частку інвестора в чистому прибутку асоційованого підприємства - $80,000 ($250,000 х 32 %):

Довгострокові фінансові інвестиції (прості акції) 80,000

Доходи за інвестиціями (доходи від участі в капіталі) 80,000

на частку інвестора в оголошених дивідендах - $12,800 ($40,000 x 32 %):

Дивіденди до отримання 12,800

Довгострокові фінансові інвестиції (прості акції) _ ] 2,800

на отримання дивідендів грошима:

Грошові кошти 12,800

Дивіденди до отримання 12,800

на частку інвестора в сумі збільшення додаткового капіталу корпорації "Форт " у зв'язку з проведеною дооцінкою основних засобів - $3,200 ($10,000 х 32 %):

Довгострокові фінансові інвестиції (прості акції) 3,200

Додатковий капітал (дооцінка активів) 3,200

Таким чином, за рахунок частки інвестора в чистому прибутку корпорації "Форт" балансова вартість інвестицій зросла на $6730 ($80,000 - $12,800) хоча доходи за інвестиціями у 2007 р. складають $80,000.

Для порівняння, якщо б корпорація "Біргем" для обліку даних інвестицій використовувала метод справедливої вартості (собівартості), то дохід за інвестиціями можна було б визнати тільки у сумі оголошених дивідендів ($12,800) без жодних змін балансової вартості довгострокових інвестицій.

Загалом балансова вартість фінансових інвестицій корпорації "Біргем", які обліковуються методом участі в капіталі, на дату балансу (31.1107 р.) складе $390.400 ($320,000 + $80,000 - $12,800 + $3,200).

У випадку отримання асоційованим підприємством за звітний період збитків, які зменшують балансову вартість фінансових інвестицій відповідно до частки інвестора, в обліку буде зроблено запис:

Втрати за інвестиціями (втрати від участі в капіталі) Довгострокові фінансові інвестиції (прості акції)

Також, у випадку зменшення власного капіталу асоційованого підприємства на частку інвестора у цьому зменшенні буде зроблено запис:

Додатковий капітал (дооцінка активів)

Довгострокові фінансові інвестиції (прості акції)

РОЗДІЛ VIII. ОБЛІК КОРОТКОСТРОКОВИХ ЗОБОВ'ЯЗАНЬ

8.1. Види зобов'язань та їх оцінна

8.2. Облік розрахунків з постачальниками

8.3. Облік короткострокових векселів виданих

8.4. Облік розрахунків з персоналом та зобов'язань по заробітній платі

8.5. Облік інших короткострокових зобов'язань

8.6. Визначення теперішньої і майбутньої вартості грошей

РОЗДІЛ IX. ОБЛІК ДОВГОСТРОКОВИХ ЗОБОВ'ЯЗАНЬ

9.1. Види довгострокових зобов'язань та їх загальна характеристика