Успішне функціонування підприємства передбачає не тільки забезпечення прибутковості, а й формування оптимальних грошових потоків, здатність акумулювати грошові кошти з метою ефективного господарювання, його ліквідність, платоспроможність. Прибуткова діяльність не завжди ототожнюється з наявністю у компанії грошових коштів у обсягах, необхідних для погашення зобов'язань. Разом з тим, у процесі діяльності підприємству постійно потрібні грошові кошти для оплати придбаних товарно-матеріальних цінностей, отриманих послуг, виплати заробітної плати персоналу, сплати податків тощо.

За цих умов виживання компанії залежить не стільки від прибутку, скільки від стану її платоспроможності. Першою ознакою виникнення на підприємстві фінансових проблем є, як правило, нестача у нього грошей. Відсутність грошових коштів паралізує підприємство. Тому здатність компанії накопичувати грошові кошти в обсягах, достатніх для здійснення платежів, не менш важлива, ніж прибуткова діяльність. Дані про зміни стану грошових коштів порівняно з попереднім періодом містяться в Балансі, але в ньому не розкривається інформація про джерела надходження та напрямки використання готівки. Звіт про прибутки та збитки містить інформацію про одержані доходи та понесені витрати, але він складається за принципом нарахування, а тому доходи і витрати не співпадають з реальним рухом грошових коштів.

Інформація про рух грошових коштів згідно з операціями, які здійснювалися за звітний період, деталізована за видами діяльності підприємства, міститься в Звіті про рух грошових коштів (Statement of Cash Flow), наведеному в табл. 2.11.

Звіт про рух грошових коштів є одним із основних елементів обов'язкової фінансової звітності, в якому відображається вплив операційної, інвестиційної і фінансової діяльності на грошові потоки компанії за звітний період. Він надає інформацію, яка доповнює Баланс та Звіт про прибутки і збитки і дає можливість користувачам оцінити чисте збільшення (або зменшення) грошових коштів за звітний період.

Під терміном "грошові кошти" (Cash - готівка) у цьому Звіті, як і Балансі розуміють готівку в касі компанії та на її рахунках в банках, а під терміном еквіваленти грошових коштів (Cash Equivalents)- короткострокові високоліквідні інвестиції, які вільно трансформуються в грошові кошти і мають незначний ризик щодо зміни вартості (наприклад, розміщення вільних коштів у вигляді депозитних сертифікатів на термін, що не перевищує 90 днів з метою отримання додаткових доходів). Операції з надходження і вибуття грошових коштів та їх еквівалентів формують грошові потоки підприємства (Cash Flow).

Таблиця 2.11. Royal international та філії

КОНСОЛІДОВАНИЙ ЗВІТ ПРО РУХ ГРОШОВИХ КОШТІВ ЗА РІК, ЩО ЗАКІНЧУЄТЬСЯ 31 ГРУДНЯ ХХХХ Р.

дол.

Зміст | ХХХХ р. |

1.1. Рух грошових коштів віл операційної ДІЯЛЬНОСТІ | |

Надходження грошових коштів: - від клієнтів | 98 183 |

- відстрочені податки | 145 |

Вибуття грошових коштів в результаті: - придбання товарів - витрат на збут та адміністративно-управлінських витрат - сплаченого податку на прибуток | (84 732) (6275) (2575) |

Чисті грошові потоки від операційної діяльності | 4746 |

1.2. Рух грошових коштів від інвестиційної діяльності | |

Надходження від реалізації нерухомості, машин і обладнання | 601 |

Надходження від реалізації інвестицій | 2101 |

Придбання нерухомості, машин і обладнання | (2716) |

Придбання інвестицій | (178) |

Надходження від продажу цінних паперів, що легко реалізуються | 214 |

Придбання векселів | (279) |

Витрати майбутніх періодів | (1145) |

Платежі за придбання філії за мінусом придбаної готівки | (650) |

Нетипові статті - надходження від вимушеної реалізації нерухомості, машин і обладнання | 900 |

Чисті грошові потоки від інвестиційної діяльності | (1152) |

1.3. Рух грошових коштів від фінансової діяльності | |

Чистий приріст банківського овердрафта | 224 |

Надходження від випуску позикових цінних паперів | 1500 |

Надходження від випуску акцій | 1600 |

Платежі по кредитах | (6000) |

Платежі по зобов'язаннях з фінансової оренди | (289) |

Дивіденди сплачені | (800) |

Чисті грошові потоки від фінансової діяльності | (3765) |

Чисте зменшення грошових коштів та їх еквівалентів | (171) |

Грошові кошти та їх еквіваленти на початок періоду | 672 |

Грошові кошти та їх еквіваленти на кінець періоду | 501 |

Звіт про рух грошових коштів містить інформацію про грошові потоки підприємства за певний період у розрізі операційної, інвестиційної та фінансової діяльності (рис. 2.11).

Рис. 2.11. Схема руху грошових коштів

Операційною є діяльність, спрямована на реалізацію основних цілей, заради яких створено підприємство, і приносить йому дохід.

Інвестиційна діяльність охоплює операції з придбання та продажу довгострокових активів та інших інвестицій, які не є еквівалентами грошових коштів.

Фінансова діяльність включає операції, результати яких призводять до змін розміру та складу власного і позикового капіталу підприємства.

Класифікація руху грошових коштів за видами діяльності забезпечує користувачів інформацією, яка дає можливість оцінити взаємозв'язок видів діяльності та їх вплив на фінансовий стан підприємства і обсяг грошових коштів.

Порядок складання і подання Звіту про рух грошових коштів регламентується Міжнародним стандартом бухгалтерського обліку 7 "Звіти про рух грошових коштів", який був виданий у 1992 році і набрав чинності з 1 січня 1994 року. Слід зазначити, що з липня 1977 року Міжнародний стандарт бухгалтерського обліку 7 і звіт за цим стандартом мали назву "Звіт про зміни у фінансовому стані". Підставою для їх перегляду у 1992 році було зростання потреби в інформації про формування грошових потоків підприємства.

Міжнародний стандарт бухгалтерського обліку 7 "Звіти про рух грошових коштів" не передбачає жорсткої регламентації змісту Звіту про рух грошових коштів та порядку його подання. Так, відзначається, що підприємство подає у звіті рух грошових коштів від операційної, інвестиційної та фінансової діяльності найбільш прийнятним для нього способом.

Комітет з Міжнародних стандартів бухгалтерського обліку дозволяє застосовувати різний перелік статей звіту, але вимагає, щоб інформація була достатньою мірою деталізована.

Складання Звіту про рух грошових коштів включає чотири етапи:

1) визначення грошових потоків від операційної діяльності;

2) визначення грошових потоків від інвестиційної діяльності;

3) визначення грошових потоків від фінансової діяльності;

4) узагальнення одержаної інформації у вигляді Звіту про рух грошових коштів.

Такий підхід до подання інформації у Звіті про рух грошових коштів дає можливість визначити загальну суму змін у складі грошових коштів та їх еквівалентів, а також їх залишки на кінець звітного періоду. Ця інформація подається разом із залишками грошових коштів та їх еквівалентів на початок звітного періоду у заключній частині Звіту про рух грошових коштів.

Таким чином, згідно з Міжнародним стандартом бухгалтерського обліку 7 Звіт про рух грошових коштів містить чотири складові, а саме:

1. Рух грошових коштів від операційної діяльності.

2. Рух грошових коштів від інвестиційної діяльності.

3. Рух грошових коштів від фінансової діяльності.

4. Загальні зміни у складі грошових коштів та їх залишки на початок і кінець звітного періоду.

Заповнюється Звіт про рух грошових коштів на підставі показників Балансу, Звіту про прибутки та збитки, даних аналітичного і синтетичного обліку та Приміток до річної фінансової звітності.

Міжнародним стандартом бухгалтерського обліку 7 "Звіти про рух грошових коштів" передбачено подання інформації про рух грошових коштів у результаті операційної діяльності за двома методами - прямим і непрямим.

При використанні прямого методу у Звіті про рух грошових коштів послідовно наводяться основні види (статті) надходжень та видатків грошових коштів, різниця між сумами яких відображає зміни у складі грошових коштів. З метою визначення грошових потоків від операційної діяльності цей метод передбачає трансформування окремих статей доходів і витрат Звіту про прибутки та збитки, відображених за принципом нарахування, у потоки грошових коштів, сформованих згідно з касовим методом обліку. Для цього здійснюється коригування доходів і витрат, відображених у Звіті про прибутки та збитки, на основі аналізу змін у Балансі протягом звітного періоду стосовно запасів, дебіторської та кредиторської заборгованості, а також інших статей не грошового характеру.

Непрямий метод передбачає коригування лише загальної суми чистого прибутку (збитку) з урахуванням впливу:

а) операцій негрошового характеру (зміни в запасах, дебіторської та поточної кредиторської заборгованості);

б) будь-яких відрахувань або нарахувань минулих і майбутніх надходжень або виплат грошових коштів стосовно операційної діяльності (амортизація, забезпечення, відстрочені податки, нереалізовані прибутки та збитки від курсових різниць тощо);

в) операцій, пов'язаних із рухом грошових коштів від інвестиційної та фінансової діяльності (отримання і погашення позик, реалізація і придбання непоточних активів тощо).

Комітетом з Міжнародних стандартів бухгалтерського обліку визнаються обидва способи, але МСБО 7 "Звіти про рух грошових коштів" заохочує підприємства до використання прямого методу подання інформації про грошові потоки у результаті операційної діяльності у Звіті про рух грошових коштів. Цей метод дає можливість здійснювати не тільки ретроспективний аналіз грошових потоків, а й прогнозувати рух грошових коштів на перспективу.

Разом з тим світова практика свідчить, що у багатьох країнах (США, Іспанія, Польща та ін.) перевага надається більш простому непрямому методу складання Звіту про рух грошових коштів.

Прямий метод складання Звіту є обов'язковим в Австралії, Росії та інших країнах.

Розглянемо порядок складання Звіту про рух грошових коштів прямим методом (табл. 2.11).

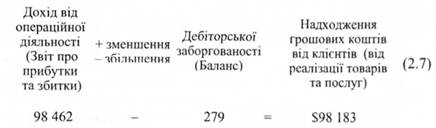

За цим методом надходження грошових коштів від клієнтів визначається як сума реалізованих товарів та послуг (в обслуговуючих галузях - дохід від операційної діяльності), відкоригована на суму дебіторської заборгованості. Приріст дебіторської заборгованості свідчить, що частина товарів була продана в кредит, за них ще не надійшли грошові кошти. Отже, цей приріст має бути вирахуваний з виручки від реалізації (в нашому прикладі - з доходу від операційної діяльності).

Відстрочені податки не привели до реальної виплати готівки, кошти були збережені, тому при коригуванні сума $145, що була отримана за даними бухгалтерського обліку, додається до надходжень грошових коштів.

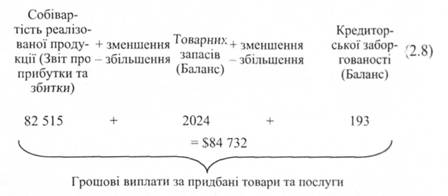

Для визначення суми вибуття грошових коштів в результаті придбання товарів собівартість проданих товарів коригується спочатку на суму чистого придбання товарів; потім одержана сума коригується на зміну кредиторської заборгованості.

Собівартість реалізованих товарів показує, скільки коштувало підприємству придбання цих товарів. Приріст товарно-матеріальних запасів на $2024 призвів до додаткового вибуття грошових коштів. А зменшення кредиторської заборгованості на $193 свідчить, що реальні виплати перевищують суму чистого придбання товарів.

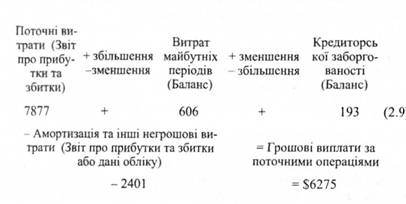

Витрати на збут та адміністративні витрати визначаються коригуванням поточних витрат на збільшення витрат майбутніх періодів, зменшення суми рахунків до оплати та амортизаційних відрахувань:

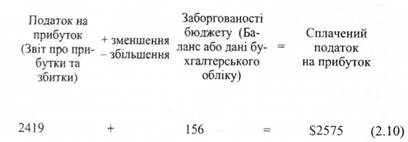

Для визначення вибуття грошових коштів, пов'язаних зі сплатою податку на прибуток, сума нарахованого впродовж року податку коригується на суму змін заборгованості бюджету:

В нашому прикладі загальний приріст грошових коштів від операційної діяльності становить $4746. Ми визначили цю суму прямим методом, коригуючи основні статті Звіту про прибутки та збитки.

При застосуванні непрямого методу проводяться такі самі коригування, але не окремих статей, а лише загальної суми чистого прибутку (табл. 2.12). Переведення чистого прибутку, підрахованого за принципом нарахування, до прибутку, визначеного за касовим методом, потребує аналізу Звіту про прибутки та збитки з метою визначення перш за все витрат негрошового характеру. Це витрати, які відображаються у Звіті про прибутки та збитки за поточний період, але не вимагають реальних грошових виплат. До таких витрат належать витрати на амортизацію. З мстою визначення чистого прибутку із доходу було виключено витрати (у тому числі на амортизацію); оскільки нарахування амортизації пов'язано з витратами, які не супроводжуються реальним вибуттям грошових коштів у звітному періоді, суму цих витрат додають до чистого прибутку.

Відстрочені платежі за методом нарахування вказуються як витрати, насправді ж відтоку готівки не було.

Сплачені податки па прибуток призвели до відтоку грошових коштів у зв'язку з операційною діяльністю.

Приріст товарно-матеріальних запасів, визначений за даними Балансу, призвів протягом року до сплати грошей за ці товари. Витратами ж ці суми будуть вказані тільки після реалізації через те, що вони не були прийняті в розрахунок при визначенні чистого прибутку для Звіту про прибутки та збитки.

Збільшення дебіторської заборгованості означає, що ця сума не була сплачена за реалізовані товари та послуги, а за принципом нарахування включена в дохід від операційної діяльності. Отже, це дохід негрошового характеру, він не призвів до надходження грошових коштів протягом звітного періоду, тому зазначена сума віднімається від чистого прибутку.

Зменшення кредиторської заборгованості означає, що у звітному періоді було виплачено більше грошей, ніж вказано витрат у Звіті про прибутки та збитки. Тому сума зменшення кредиторської заборгованості має бути вирахувана із суми чистого прибутку.

Таким чином, чистий приріст грошових коштів від операційної діяльності, визначений непрямим методом (табл. 2.12), становить таку ж суму, як і підрахований прямим методом (табл. 2.11).

Таблиця 2.12. Royal international та філії

КОНСОЛІДОВАНИЙ ЗВІТ ПРО РУХ ГРОШОВИХ КОШТІВ ЗА РІК, ЩО ЗАКІНЧУЄТЬСЯ 31 ГРУДНЯ XXXX Р. (НЕПРЯМИЙ МЕТОД)

дол.

Зміст | XXXX р. |

1.1. Рух грошових коштів від операційної діяльності | |

Чистий прибуток до оподаткування | 7115 |

Коригування чистого прибутку до оподаткування для підрахунку надходження готівки від операційної діяльності | |

Амортизація | 2401 |

Відстрочені податки | 145 |

Сплачений податок на прибуток | (2419) |

Приріст товарно-матеріальних запасів | (2024) |

Приріст дебіторської заборгованості | (279) |

Зменшення кредиторської заборгованості | (193) |

Чисті грошові потоки від операційної діяльності | 4746 |

1.2. Рух грошових коштів від інвестиційної діяльності | |

Надходження від реалізації нерухомості, машин і обладнання | 601 |

Надходження від реалізації інвестицій | 2101 |

Придбання нерухомості, машин і обладнання | (2716) |

Придбання інвестицій | (178) |

Надходження від продажу цінних паперів, що легко реалізуються | 214 |

Придбання векселів | (279) |

Витрати майбутніх періодів | (1145) |

Платежі за придбання філії за мінусом придбаної готівки | (650) |

Нетипові статті - надходження від вимушеної реалізації нерухомості, машин і обладнання | 900 |

Чисті грошові потоки від інвестиційної діяльності | (1152) |

1.3. Рух грошових коштів від фінансової діяльності | |

Чистий приріст банківського овердрафта | 224 |

Надходження від випуску позикових цінних паперів | 1500 |

Надходження від випуску акцій | 1600 |

Платежі по кредитах | (6000) |

Платежі по зобов'язаннях з фінансової оренди | (289) |

Дивіденди сплачені | (800) |

Чисті грошові потоки від фінансової діяльності | (3765) |

Чисте зменшення грошових коштів та їх еквівалентів | (171) |

Грошові кошти та їх еквіваленти на початок періоду | 672 |

Грошові кошти та їх еквіваленти на кінець періоду | 501 |

Нерідко компанії купують різні активи на основі прямого обміну і це не призводить до грошових виплат і надходжень. Однак такі операції мають відображатися у Звіті про рух грошових коштів так, нібито тут мали місце дві одночасні дії: одна з надходження готівки і друга - по її використанню. У примітках до Звіту дається пояснення і розкривається зміст таких операцій.

Нагадаємо, що шляхом коригування даних Звіту про прибутки та збитки визначався лише рух грошових коштів від операційної діяльності. Що стосується руху грошових коштів внаслідок інших видів діяльності - інвестиційної та фінансової, то він може бути визначений, як правило, аналізом змін балансових статей та безпосереднім аналізом руху готівки на рахунку "Грошові кошти" та інших.

Підсумкова величина Звіту про рух грошових коштів (загальна сума збільшення чи зменшення грошових коштів за звітний період) повинна співпадати зі зміною стану грошових коштів по відповідній статті Балансу. В нашому прикладі це S171. Користувачі зовнішньої фінансової звітності не мають доступу до бухгалтерських рахунків, але вони можуть порівняти загальні зміни грошових коштів Звіту про рух грошових коштів з контрольною сумою в Балансі.

Зміст Звіту про рух грошових коштів (табл. 2.11) свідчить, що компанія одержала готівку ($4746) саме в результаті операційної діяльності. Цих коштів повністю вистачило на фінансування інвестиційної та фінансової діяльності; компанія не мала потреби в додаткових позиках, а навпаки, змогла зменшити свої як поточні, так і довгострокові зобов'язання, виплатити дивіденди ($800). Головним джерелом коштів ($98 183) були надходження від клієнтів за реалізовані товари та надані послуги. Разом з тим, суттєві суми були одержані від інвестиційної ($2101) та фінансової ($3100) діяльності. Ці надходження дали змогу перш за все придбати товари для основної діяльності (на суму $84 732), подбати про заміну обладнання та приріст потужності підприємства, здійснити платежі по кредитах ($6000) та зобов'язаннях фінансової оренди ($289), понести витрати, які дадуть віддачу у майбутньому (S1145), а вільні кошти вкласти в інвестиції ($178), придбання векселів ($279) та створення філії ($650).

Наведені приклади Звіту про рух грошових коштів (табл. 2.11 та 2.12) дають підстави для наступних висновків:

1. Акціонери і кредитори зацікавлені в інформації про підприємство як діюче, здатне сплатити свої борги, виплатити дивіденди, вартість акцій якого на ринку зростає. Тому їм потрібна інформація, яка б допомогла прогнозувати подальший приріст не стільки прибутку, скільки реальних грошових коштів.

2. Сума зміни стану грошових коштів за звітний період може бути визначена за даними Балансу як різниця між залишком їх на кінець ($501) і початок періоду ($672). Але тільки Звіт про рух грошових коштів розкриває всі складові надходження та напрямки використання готівки. Він відображає зміни стану грошових коштів в результаті операційної, інвестиційної та фінансової діяльності.

3. Обсяг руху грошових коштів від операційної діяльності є одним із головних показників ефективності роботи підприємства. Він характеризує його здатність накопичувати достатню кількість грошових коштів для погашення позик, різних видів кредиторської заборгованості, виплат дивідендів, збереження своїх потужностей, здійснення нових інвестицій без залучення зовнішніх джерел фінансування.

4. Інформація про рух грошових коштів внаслідок інвестиційної діяльності відображає рівень виробничих витрат на ресурси, призначені для одержання майбутнього прибутку і майбутнього руху готівки.

5. Окреме розкриття інформації про рух грошових коштів від фінансової діяльності особливо важливе для осіб, що надають підприємству капітал.

6. Аналіз Звіту про рух грошових коштів має не тільки ретроспективну, а й перспективну цінність - він дає можливість прогнозувати майбутній рух готівки. Більш корисною для цього може бути інформація, одержана за допомогою прямого методу складання звіту.

При цьому доречно нагадати, що прямий метод заповнення Звіту про рух грошових коштів є обов'язковим до використання в процесі складання фінансової звітності підприємствами Російської Федерації. Звіт про рух грошових коштів (форма № 4) подається у складі річної фінансової звітності як пояснення до Бухгалтерського балансу (форма № 1) та Звіту про прибутки та збитки (форма № 2) (Додаток А). Слід зазначити, що підприємства мають право подавати цю форму і у складі проміжної фінансової звітності.

Звіт про рух грошових коштів розкриває інформацію про грошові потоки (надходження, напрямки використання грошових коштів) з урахуванням залишків грошових коштів на початок і кінець звітного періоду. Дані про рух грошових коштів відображаються у валюті Російської Федерації наростаючим підсумком з початку року в цілому по підприємству і за видами діяльності: поточна (основна), інвестиційна, фінансова.

Для складання Звіту про рух грошових коштів використовуються дані про рух грошових коштів підприємства, облік яких ведеться на відповідних рахунках бухгалтерського обліку грошових коштів, передбачених розділом V "Грошові кошти" Плану рахунків бухгалтерського обліку фінансово-господарської діяльності організації.

У рядку 010 "Залишки грошових коштів на початок року" показується залишок грошових коштів на початок звітного періоду.

У рядку 020 "Надійшло грошових коштів - всього" відображається загальна сума надходжень грошових коштів за звітний період у розрізі поточної, інвестиційної та фінансової діяльності.

У рядках 030-110 наводиться розшифровка, в якій розкривається фактичне надходження грошових коштів від реалізації продукції, товарів, робіт, послуг; від реалізації основних засобів та іншого майна; отримання авансів, бюджетних коштів та коштів іншого цільового фінансування, кредитів, позик, дивідендів, відсотків по фінансових вкладеннях та інших надходжень.

У рядку 120 "Спрямовано грошових коштів - всього" відображається загальна сума використаних грошових коштів за звітний період у розрізі поточної, інвестиційної та фінансової діяльності.

У рядах 230-250 наводиться розшифровка, в якій розкривається спрямування грошових коштів на оплату продукції, товарів, робіт, послуг; на оплату праці; на відрахування в державні позабюджетні фонди; на видачу авансів; на оплату машин, устаткування і транспортних засобів; на фінансові вкладення; на виплату дивідендів, відсотків по цінних паперах; на розрахунки з бюджетом; на оплату відсотків по отриманих кредитах і позиках, інші виплати і перерахування.

У рядку 260 "Залишок грошових коштів на кінець звітного періоду" показується залишок грошових коштів на кінець звітного періоду.

Довідково у Звіті про рух грошових коштів наводиться інформація про надходження готівки (за виключенням надходжень грошових коштів у касу підприємства із кредитної установи) з виділенням у тому числі по розрахунках з юридичними особами і по розрахунках з фізичними особами. Крім того, з даних по надходженню готівки виділяється готівка, отримана з використанням контрольно-касових апаратів або бланків суворої звітності. Окремо наводяться дані про суми грошових коштів, які надійшли в касу підприємства з кредитної установи, або здані в кредитну установу з каси підприємства.

РОЗДІЛ 3. ОБЛІК ГРОШОВИХ КОШТІВ

3.1. Склад грошових коштів, порядок їх відображення у фінансовій звітності, організація внутрішнього контролю

3.2. Документальне оформлення та облік грошових коштів на рахунках у банках

3.3. Облік грошових коштів у касі

РОЗДІЛ 4. ОБЛІК РОЗРАХУНКІВ З ДЕБІТОРАМИ

4.1. Класифікація, оцінка дебіторської заборгованості та облік рахунків до отримання

4.2. Облік наданих знижок і повернення проданих товарів

4.3. Методика розрахунку та облік резерву сумнівних боргів

4.4. Облік отриманих векселів