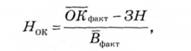

Допомагає уникнути трудомістких розрахунків, але у разі його застосування на планований період переносяться ті самі умови використання оборотних засобів, що й у попередньому періоді. Норму оборотних коштів Шок) визначають так:

де О/Гфакт - середні (за попередні 3-5 років) фактичні запаси оборотних засобів, грн;

ЗН - сума зайвих і непотрібних запасів, грн;

Аішкт - середній обсяг виручки від реалізації продукції (товарів, робіт, послуг) за той самий період, грн.

Потреба в оборотних коштах у запасах у планованому періоді (ОКпл) визначається за формулою

де Впя - запланований обсяг виручки від реалізації продукції (товарів, робіт, послуг), грн.

3. Спрощений метод

За спрощеного методу потребу в оборотних коштах у запасах у планованому періоді (ОКпл) визначають так:

де ОК . т - фактичні середньорічні залишки оборотних коштів у запасах у звітному році, грн;

Т - темп зростання виручки у планованому році в порівнянні зі звітним, коеф.

Уточнити розрахунки, які виконані розрахунково-аналітичним або спрощеним методом, можна, помноживши розрахункову потребу в оборотних коштах на коефіцієнт прискорення (або уповільнення) обіговості оборотних коштів у планованому році (К):

де Тпл, Таа - тривалість одного обороту засобів у запасах відповідно запланована й у звітному році, днів.

4. Метод розрахунку операційного циклу

Операційний цикл - це час, протягом якого кошти перебувають у запасах і розрахунках з дебіторами. Він складається з виробничого циклу й середнього періоду погашення дебіторської заборгованості, тобто це час (у днях) від придбання виробничих запасів до оплати продукції (товарів, робіт, послуг) споживачами. Виробничий цикл - це середній період перебування оборотних засобів у всіх видах запасів, тобто час (у днях) від надходження сировини, матеріалів та інших виробничих запасів до відвантаження готової продукції (товарів, робіт, послуг) споживачеві.

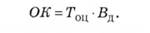

Середню тривалість операційного циклу (Т*оц) визначають за формулою

де Т8, Тдд - середня тривалість одного обороту коштів (засобів) у запасах і дебіторській заборгованості відповідно (середній період погашення), днів.

Постійну середню потребу в оборотних коштах (ОК) можна розрахувати, помноживши середню тривалість операційного циклу (Тоц) на середні щоденні грошові витрати підприємства (Вд) за розрахунковий період:

В управлінні оборотними коштами використовують також розрахунок фінансового циклу, що менше операційного на тривалість середнього періоду погашення кредиторської заборгованості.

Фінансовий цикл - це операційний цикл мінус середній період погашення кредиторської заборгованості, тобто час (у днях) від оплати рахунків за отримані сировину, матеріали та інші виробничі закупівлі до надходження грошей від покупців за відвантажену продукцію (товари, роботи, послуги). Протягом фінансового циклу кошти роблять один оборот, іншими словами, це середній період (у днях) оборотності засобів. Помноживши фінансовий цикл на середні щоденні грошові витрати підприємства, одержимо середню суму грошей, що постійно перебуває в обороті.

Фінансові менеджери за допомогою різних можливостей скорочення операційного й фінансового циклів забезпечують підвищення ефективності використання оборотних засобів.

Потреба підприємства в оборотних коштах протягом року змінюється, відхиляючись від постійної величини.

Змінна (сезонна) потреба в оборотних коштах, що виникає періодично, може бути пов'язана з нерівномірністю у виробництві й реалізації готової продукції, необхідністю придбання додаткових сезонних запасів в окремі періоди, витратами на ремонт устаткування в міжсезоння, іншими разовими додатковими витратами.

На підприємствах з рівномірним циклом виробництва й реалізації продукції наведені незначні зміни, що спрощує планування й управління оборотним капіталом. Оскільки змінна потреба не дуже відхиляється від середньорічної потреби в оборотних коштах, особливих прийомів управління оборотним капіталом не потрібно.

Для підприємств із сезонним характером виробництва змінна потреба в оборотних коштах протягом року різко відхиляється від середнього значення, діапазон коливань від мінімального до максимального значень залежить від специфіки сезонної діяльності. Для управління оборотним капіталом у таких умовах не можна використовувати розрахунки середніх показників (наприклад, середній період погашення дебіторської й кредиторської заборгованості, середньорічні витрати підприємства, середню тривалість операційного й фінансового циклів). Можна поділити рік на періоди, протягом яких умови діяльності підприємства відносно стійкі (наприклад, для підприємства, що переробляє сільськогосподарську сировину, рік може бути розділений на сезон випуску продукції й міжсезонний період простою) і використати зазначені розрахунки для планування в межах цих періодів. Крім того, для сезонних виробництв необхідно планувати потребу в оборотних коштах і джерела її фінансування щомісячно. Для цього використовують План грошових надходжень і витрат підприємства на рік з розбивкою за місяцями.

Стрижнем політики фінансування оборотних засобів є визначення оптимального для підприємства розміру власних оборотних засобів (розміру чистого оборотного капіталу, або "робочого капіталу", від англ. working capital).

Чистий оборотний капітал (власні оборотні засоби, або "робочий капітал") - різниця між оборотними активами підприємства і його короткостроковими (поточними) зобов'язаннями, тобто частина оборотних засобів, що фінансується за рахунок довгострокових джерел (власних засобів і довгострокових зобов'язань).

Розмір власних оборотних засобів визначає ступінь ліквідності підприємства. Тому вибираючи той чи інший напрямок політики фінансування оборотних засобів, фінансовий менеджер збільшує або зменшує ризик втрати підприємством ліквідності. Слід враховувати, що на фінансовому становищі підприємства негативно може позначитися не тільки нестаток, а й надлишок власних оборотних засобів.

Нестаток власних оборотних засобів може виникнути внаслідок неефективної виробничо-господарської діяльності, збільшення безнадійної дебіторської заборгованості, придбання дорогих основних засобів тощо. Значний надлишок оборотних засобів означає неефективне використання фінансових ресурсів, уповільнення обіговості власних оборотних засобів, втрату можливостей отримання додаткових доходів від вигідних інвестицій.

Фінансовий менеджер повинен розглянути різні можливості фінансування оборотних засобів і вибрати найбільш прийнятний варіант з урахуванням специфіки підприємства й зовнішніх економічних умов.

У політиці фінансування оборотних засобів використовують такі підходи:

1) вся потреба в оборотних коштах фінансується за рахунок короткострокової заборгованості, тобто "робочий капітал" дорівнює нулю;

2) частка мінімально необхідного розміру засобів у запасах фінансується за рахунок власних джерел коштів і довгострокових позикових коштів;

3) мінімально необхідний розмір засобів у запасах фінансується за рахунок власних джерел коштів і довгострокових залучених джерел;

4) майже вся постійна потреба в оборотних коштах фінансується за рахунок власних джерел коштів і довгострокових позикових джерел. Це означає, що розмір "робочого капіталу" підтримується на рівні мінімально необхідного розміру засобів у запасах і майже всього середнього розміру засобів у розрахунках з дебіторами;

5) вся постійна потреба в оборотних коштах і половина змінної (сезонної) потреби фінансуються за рахунок власних джерел коштів і довгострокових позикових джерел, "робочий капітал" істотно підвищується порівняно з попереднім підходом;

6) вся потреба в оборотних коштах фінансується за рахунок власних джерел коштів і довгострокових позикових коштів.

Підхід 1 є дуже ризикованим для ліквідності, тому його практично не використовують. По суті, він означає відсутність власних оборотних засобів; його можуть періодично використовувати окремі підприємства, що практично не мають технологічного циклу, наприклад торговельні. У них кредиторська заборгованість за придбані запаси товарів прирівнюється до стійких джерел фінансування.

Підхід 2 також є дуже ризикованим з погляду можливості втрати ліквідності. Він припускає, що фінансові менеджери можуть постійно залучати короткострокові кредити для фінансування оборотних засобів. Якщо такої можливості немає, цей підхід не можна використати.

При підході 3 немає надлишку власних оборотних засобів, тому що фінансові менеджери досягають вигідного для підприємства балансу між дебіторською і кредиторською заборгованостями, середній строк погашення кредиторської заборгованості дорівнює середньому строку погашення дебіторської заборгованості (іншими словами, тривалість фінансового циклу скорочена до тривалості виробничого), але загроза втрати ліквідності істотна.

При підході 4 співвідношення дебіторської і кредиторської заборгованостей є прийнятним (фінансовий цикл коротший за операційний), але іноді може виникати невеликий надлишок власних оборотних засобів. Ризик втрати ліквідності при цьому підході нижчий, ніж при підході 3.

Підхід 5 означає, що ризик втрати ліквідності ще нижчий, але періодично протягом року може з'являтися істотний надлишок власних оборотних засобів. Тому потрібно оперативно управляти ним, контролювати, щоб кошти не відволікалися на придбання непотрібних запасів.

Підхід 6 можливий тільки теоретично, оскільки реально у підприємства завжди є певна сума короткострокової заборгованості.

Найбільш прийнятними підходами в управлінні оборотними активами є 3 й 4.

Розглянемо основні прийоми, які підприємства застосовують для ефективного управління основними елементами оборотних активів - запасами, засобами в розрахунках з дебіторами і грошовими коштами.

Мета управління запасами - підтримувати їх на такому рівні, щоб можна було завжди вчасно виконувати замовлення споживачів, не допускати переривання виробничого процесу, а також мінімізувати витрати, зумовлені необхідністю мати запаси.

Ефективне управління запасами дає змогу прискорити їхню оборотність, звести до мінімуму надлишки товарно-матеріальних запасів, у яких "заморожені" кошти, зменшити ризик старіння й ушкодження товарів, знизити витрати на зберігання товарно-матеріальних запасів.

Дебіторська й кредиторська заборгованості визначаються переважно умовами розрахунків підприємства з покупцями й постачальниками. В основу управління дебіторською заборгованістю покладено два підходи:

1) порівняння отриманого додаткового прибутку з витратами і втратами, що виникають при зміні політики розрахунків за реалізовану продукцію;

2) порівняння й оптимізація розмірів і строків погашення дебіторської та кредиторської заборгованостей.

При першому підході враховується, що зі збільшенням дебіторської заборгованості пов'язані не тільки додаткові витрати з фінансування цього збільшення й втрати через збільшення безнадійних боргів, а й збільшення обсягу реалізації продукції через пом'якшення умов розрахунків зі споживачами й одержання додаткового прибутку. Тому перш ніж ухвалювати рішення стосовно того, продавати продукцію з відстрочкою платежів чи ні, необхідно зрівняти витрати, пов'язані з появою додаткової дебіторської заборгованості, із приростом прибутку в результаті збільшення виручки від реалізації. Якщо приріст прибутку більший, то варто збільшити кредит покупцям.

Приклад 12.2

Підприємство щорічно продає у кредит 500 тис. од. продукції за ціною 10 грн за од. при її собівартості 7,5 грн. Середній період погашення дебіторської заборгованості становить 25 днів; середня норма прибутку на капітал - 20 %. Якщо пом'якшити умови розрахунків із дебіторами, то прогнозується збільшення обсягу реалізації продукції на 15 %. При цьому середній період погашення дебіторської заборгованості збільшиться до 45 днів, а сума безнадійних боргів - на 100 тис. грн. Визначити, чи доцільно йти на лібералізацію умов кредиту покупцям.

Розв'язання

Визначаємо додатковий прибуток від збільшення обсягу реалізації продукції:

500 o 0,15 o (10 - 7,5) = 187,5 тис. грн.

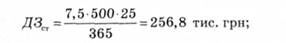

Тепер розрахуємо збільшення середньої суми дебіторської заборгованості. Для цього обчислимо середню суму дебіторської заборгованості (за собівартістю) за таких умов розрахунків:

o старих:

o нових:

Звідси приріст дебіторської заборгованості:

ДДЗ = 531,7 - 256,8 = 274,9 тис. грн.

Визначимо витрати, пов'язані з фінансуванням додаткової дебіторської заборгованості:

274,9 o 0,2 = 54,98 тис. грн.

Тоді приріст прибутку від зміни умов розрахунків становитиме:

187,5 - 54,98 - 100 = 32,52 тис. грн.

Отже, підприємство додатково отримає 32,52 тис. грн прибутку, що свідчить про доцільність лібералізації умов кредиту покупцям.

В окремих випадках, наприклад при недовантаженні виробничих потужностей, можна піти на лібералізацію умов реалізації навіть при нульовій різниці між приростом прибутку й додаткових витрат, які пов'язані з дебіторами. Нарощування обсягів виробництва й реалізації продукції в цьому випадку забезпечить соціальний ефект - підвищення зайнятості й виплату заробітної плати.

Другий підхід до управління дебіторською заборгованістю полягає в максимальному використанні можливостей скорочення фінансового циклу за рахунок залучення для фінансування дебіторської заборгованості засобів у розрахунках із кредиторами за товари (роботи, послуги). Для цього складають баланс дебіторської і кредиторської заборгованості та здійснюють контроль за збалансованістю дебіторської заборгованості за товари (роботи, послуги) із кредиторською заборгованістю за сировину й матеріали. Фінансові менеджери намагаються так організувати розрахунки з покупцями й постачальниками, щоб зменшити різницю між середнім періодом погашення дебіторської заборгованості й середнім періодом погашення кредиторської заборгованості (за рахунок збільшення останнього).

При цьому треба враховувати можливі втрати для підприємства, що відмовилося від знижок, які надають постачальники у разі швидшої оплати рахунків.

Відомі такі способи управління засобами в розрахунках з дебіторами:

o не надавати відстрочку платежу без попередньої перевірки фінансового стану покупця;

o одержати від покупця договір про заставу майна на суму відстроченого платежу;

o продати рахунки дебіторів факторинговій компанії або факторинговому відділу банку;

o застрахувати кошти в розрахунках від збитків за безнадійними боргами;

o постійно контролювати рахунки дебіторів, застосовуючи до них метод АБВ;

o оцінювати реальний стан дебіторської заборгованості (виявляти сумнівні борги, оцінювати ймовірність появи суми безнадійних боргів);

o контролювати співвідношення дебіторської і кредиторської заборгованостей;

o розробити систему договорів із покупцями з гнучкими умовами строків і форм оплати (попередня оплата, оплата зі знижкою; часткова попередня оплата в поєднанні з продажем у кредит; передача на реалізацію; висунення проміжного рахунку - ефективно при довгострокових контрактах, забезпечує регулярне надходження грошей у міру виконання окремих етапів договору; одержання банківської гарантії на відшкодування банком відповідної суми у разі невиконання дебітором своїх зобов'язань; застосування гнучких цін, які погоджуються з індексом інфляції й фактичним строком оплати товарів);

o установити преміальну систему оплати праці для персоналу відділу збуту залежно від ефективності заходів щодо збільшення продажу й одержання платежів за відвантажену продукцію.

Слід зазначити, що в цей час у вітчизняній практиці при частих порушеннях платіжної дисципліни, збільшенні обсягів простроченої дебіторської і кредиторської заборгованості, нестатку у більшості підприємств власних оборотних засобів, неможливості одержання короткострокових банківських кредитів на прийнятних умовах підприємствам складно застосовувати названі способи управління дебіторською заборгованістю, які є традиційними для світової практики.

Управління припливом і відпливом грошей полягає у синхронізації грошових потоків, прискоренні погашення дебіторської заборгованості, тимчасовому інвестуванні грошових коштів у легко реалізовані цінні папери, контролі за витратами.

Фінансовий менеджер підприємства відповідає за ефективність організації процесу управління грошовими коштами, але основна частина робіт має виконуватися разом з банком, через який здійснюються розрахунки.

Ефективне управління залишками грошових коштів на поточних рахунках полягає в тому, щоб забезпечувати коштами виконання поточних операцій, підтримувати необхідний резерв коштів для непередбачених платежів (запобіжний захід) і мати кошти у ліквідній формі, щоб не упустити можливості заробити додатковий прибуток, беручи участь у незапланованих вигідних фінансових операціях (наприклад, у спекулятивних операціях на фінансовому ринку).

Гроші на поточному рахунку практично не дають доходу, з їхнім збільшенням зростають втрати доходів від інвестицій, але одночасно підвищується ліквідність. Тому втрати доходів від більш вигідних вкладень розглядаються як плата за підвищення ліквідності. Завдання фінансового менеджера - підтримувати на рахунку оптимальний залишок коштів, що забезпечує достатній рівень ліквідності й не надто підвищує її ціну.

У теорії фінансового менеджменту запропоновано розглядати зберігання коштів на поточному рахунку як зберігання одного з видів запасів і застосовувати моделі, розроблені в теорії управління запасами, для оптимізації залишків коштів. Прикладом такого підходу є модель В. Бayмоля, що першим виявив подібність між товарно-матеріальними і грошовими запасами й у 1952 р. запропонував використовувати модель розрахунку найбільш економного обсягу замовлень товарно-матеріальних запасів для управління запасом грошових коштів.

У моделі Баумоля закладено, що фірма з появою надлишку грошей на рахунку понад розраховану суму оптимального запасу використає його для придбання короткострокових цінних паперів з метою отримання доходу, а при зниженні запасу грошей продасть частину цих паперів, підвищуючи запас грошей до оптимального рівня.

На зарубіжних фінансових ринках є досить широкий вибір короткострокових (легко реалізованих) цінних паперів, щоб фірма могла швидко (протягом кількох годин) конвертувати в них надлишки грошових коштів, а потім так само швидко заповнити нестаток грошей, здійснивши зворотну процедуру. Завдяки цьому фінансові менеджери можуть мінімізувати необхідний резерв коштів. Вітчизняні підприємства поки що позбавлені такої можливості й частіше зіштовхуються не з проблемою підтримки оптимального запасу коштів на рахунку, а з проблемою постійної відсутності грошей для оплати прострочених рахунків.

Модель Баумоля придатна для стабільних передбачуваних грошових витрат і надходжень, вона не враховує сезонних або випадкових коливань, тобто в ній спрощена реальна ситуація. Пізніше були розроблені інші моделі, що враховують щоденну мінливість грошових потоків (наприклад, модель Міллера - Орра, 1966). Проте всі формалізовані моделі мають певні обмеження, тому в практиці управління грошовими коштами їх використовують як допоміжні для встановлення оптимального обсягу грошових коштів.

Оптимізація структури капіталу за рівнем рентабельності власного капіталу

Розділ 13. МЕТОДИ ПРИЙНЯТТЯ СТРАТЕГІЧНИХ УПРАВЛІНСЬКИХ РІШЕНЬ

13.1. Сутність стратегічного управління підприємством

13.2. Стратегічний аналіз - основа стратегічного управління підприємством

13.3. Методи оцінки зовнішнього середовища підприємства

1. Визначення об'єкта аналізу

2. Вибір партнерів з бенчмаркінгу

3. Збір інформації

4. Аналіз інформації